01

资金面

上周央行恢复到每日100亿元逆回购操作,上周有900亿元逆回购到期,公开市场累计净回笼400亿元。当前资金面偏松可以归结为降准、地方债发行偏慢、中央结构性紧信用等原因。

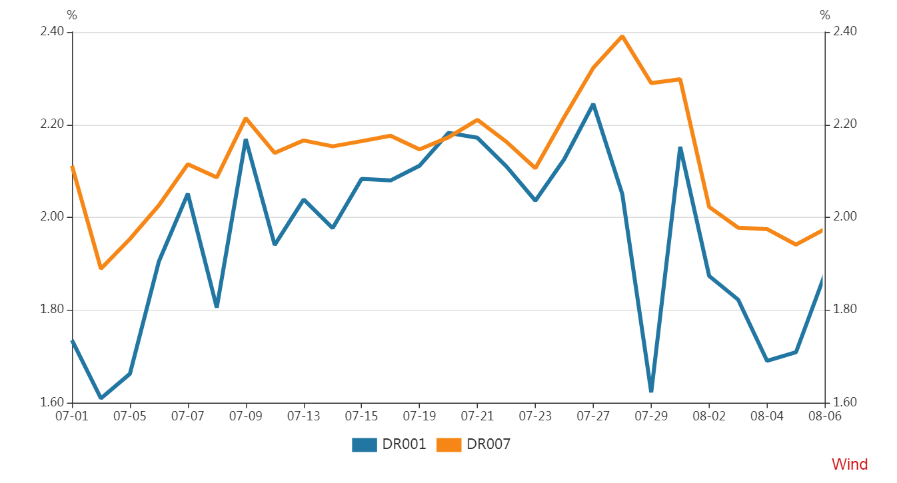

资金面表现方面,跨月之后资金面出现季节性宽松,上周资金利率出现较大幅度下行,其中DR007运行在1.94-2.02%的区间,R001运行在1.74-1.92%的区间。

银行间质押式回购加权利率(%)

02

现券市场

同业存单

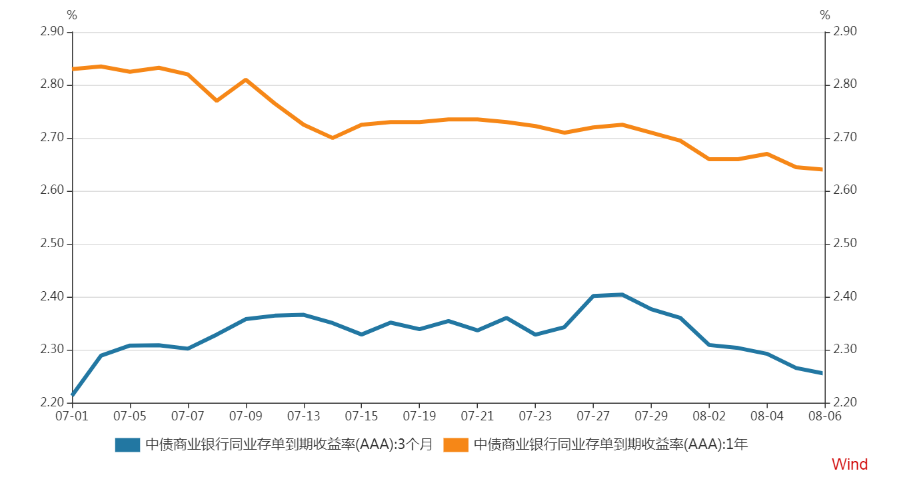

上周3M 存单收益率下行6bp至2.30%,1年期存单利率下行6bp至2.66%。“货币端不紧+结构性紧信用”的政策组合继续利好银行体系负债端,导致存单利率延续下行。当前1年期存单利率与MLF操作利率的利差进一步扩大到30bp附近,这并不代表MLF的基准地位下降,而是由银行体系“资产-负债”的动态平衡导致的,这可能意味着本月MLF操作机构需求量相对有限。

同业存单收益率走势(%)

利率债

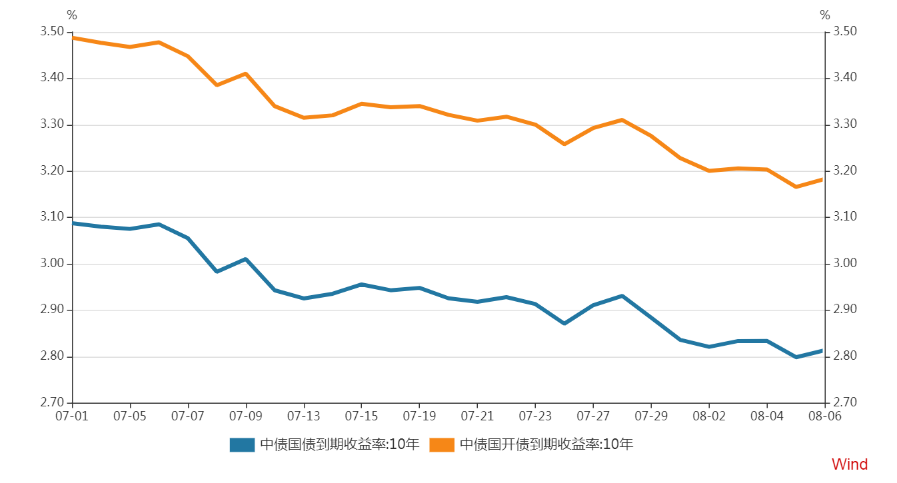

上周发行国债1501亿元、政金债1418亿元、地方债1226亿元,利率债净供给出现小幅上升。二级市场方面,上周消息面相对平静,利多因素主要包括资金面宽松和存单利率下行,利空因素则是近期利率下调太急,不少止盈盘选择离场。具体而言,上周一受前一周五政治局会议和周末低于预期的PMI数据影响,多头情绪亢奋,当天210009下行2bp。上周二消息面平静,受止盈盘离场影响利率有所回调,当天210009上行0.75bp。上周三多头情绪再度升温,或是交易当天国务院会议出台新的宽松政策,当天210009下行1.75bp。上周四消息面平静,市场做多情绪占优,当天210009下行0.5bp。上周五消息面平静,市场呈现窄幅震荡,当天210009上行0.5bp。上周十年国债活跃券210009累计下行3bp,十年国开活跃券210205累计下行6.5bp。

10年期利率债收益率走势(%)

信用债

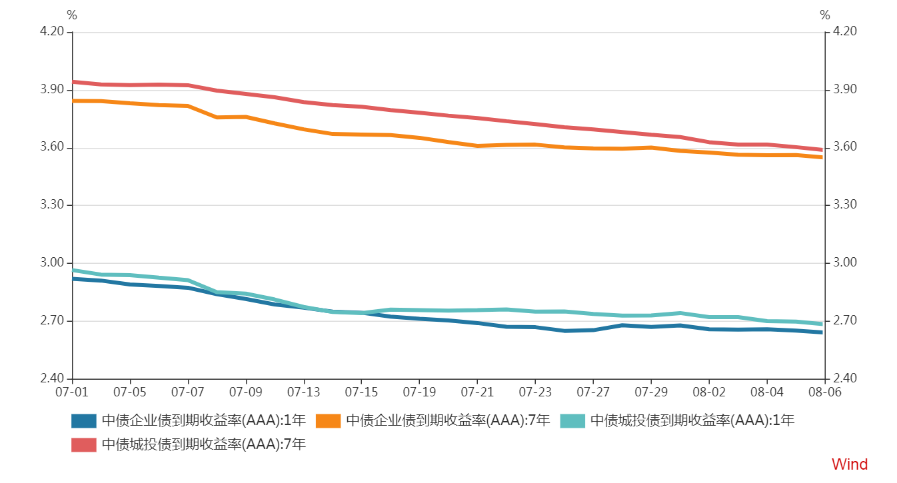

信用债共发行2134.56亿元,周环比下降,净融资-14.48亿元。二级市场方面,收益率大多下行,其中城投债5年期AA-下行幅度最大,中票3年期AAA等级下行幅度最大。信用利差方面,各等级各期限城投信用利差均收窄,其中3年期AA-收窄幅度最为明显(12.71bp);5年期AAA、AA和AA-中票信用利差小幅走扩,其余各等级各期限均收窄,其中3年期AAA收窄幅度最大(9.85bp)。

信用债收益率走势(%)

03

可转债

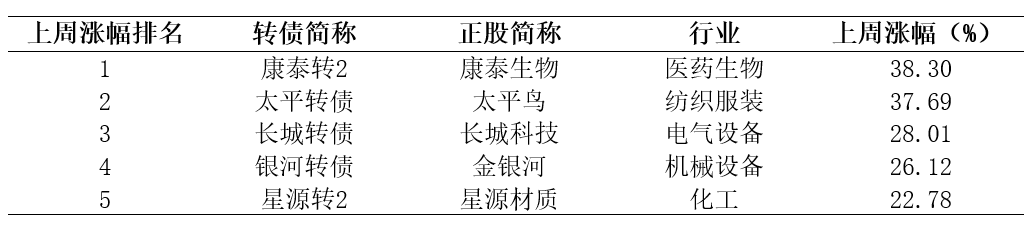

上周中证转债指数上涨1.26%。其中,超高平价券(转股价值大于130元)涨幅均值为3.86%,涨幅高于中平价券(2.66%)和低平价券(1.86%)。低评级券(评级为AA-及以下)的涨幅均值为2.91%,表现优于高评级券(1.41%)和中评级券(2.71%)。转债估值方面,截止上周五市场转股溢价率为24.10%,分位值为88.67%,处于2018年至今较高水平;上周,康泰转2、太平转债、长城转债、银河转债和星源转2涨幅居前。

04

市场热点

上周消息面相对平静,10年期国债在资金面宽松和存单利率下行的带动下,收益率再度下行3bp至2.80%附近,创下近一年收益率的低点。本轮国债收益下行趋势迅猛,后续趋势如何呢?

对当前债市而言,流动性宽松是利好债市的主要因素。

1、央行7月上旬释放出全面降准的信号,在7月底的政治局会议也明确提出坚持稳中求进工作总基调,再次强调“稳健的货币政策要保持流动性合理充裕,要增强宏观政策自主性”。

2、信用收缩继续,存量债务风险的问题,也需要相对宽松的货币环境予以对冲。

3、降准后,存单利率下行指向银行负债压力缓解,有利于短端下行空间的打开。

同时本轮Delta变异病毒引发海外和国内新增病例再度反弹,也再次打破了人们对疫情扩散的风险和持续时间的认知,对经济复苏前景带来冲击。对国债收益率下行也起了推波助澜的作用。

但随着国内地方债供给的逐步展开,以及政治局会议要求的积极财政政策加码,预计基建会有回升势头,另一方面,虽然近几个月PMI中出口订单量连续回落,但在今明两年全球经济增长比较乐观的背景下,中国出口短期无忧。我们预计,下半年中国经济仍基本能保持在潜在增速水平上。

因而,我们认为当前国债收益率水平可能已经接近本轮收益率低点,在投资上,不宜再盲目配置过长久期,在收益率继续下行时应逐步降低仓位和久期。

2021-08-09 13: 57

2021-08-09 13: 54

2021-08-09 13: 49

2021-08-08 19: 04

2021-08-09 09: 30

2021-08-09 01: 16