— 、宏观政策面回顾

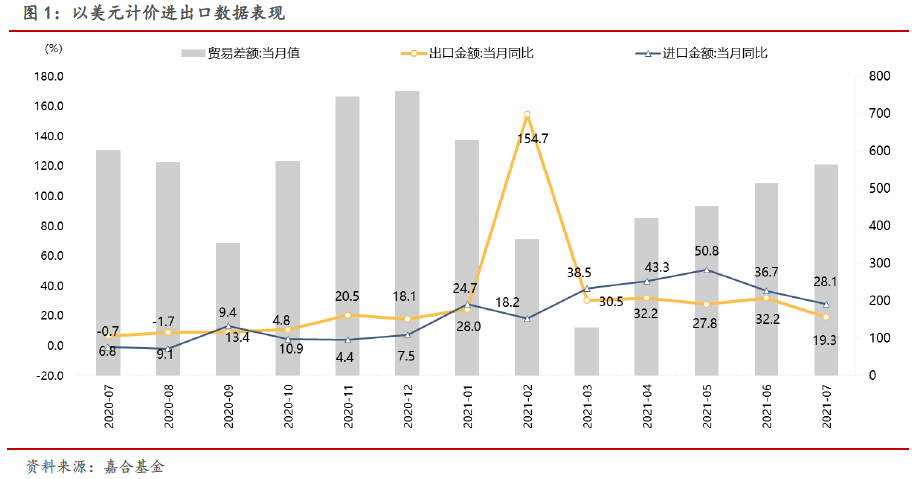

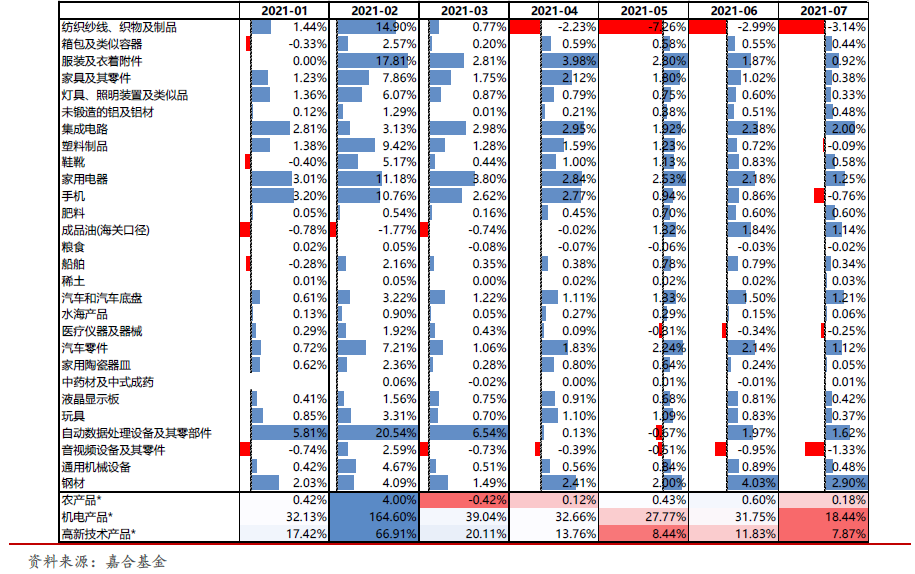

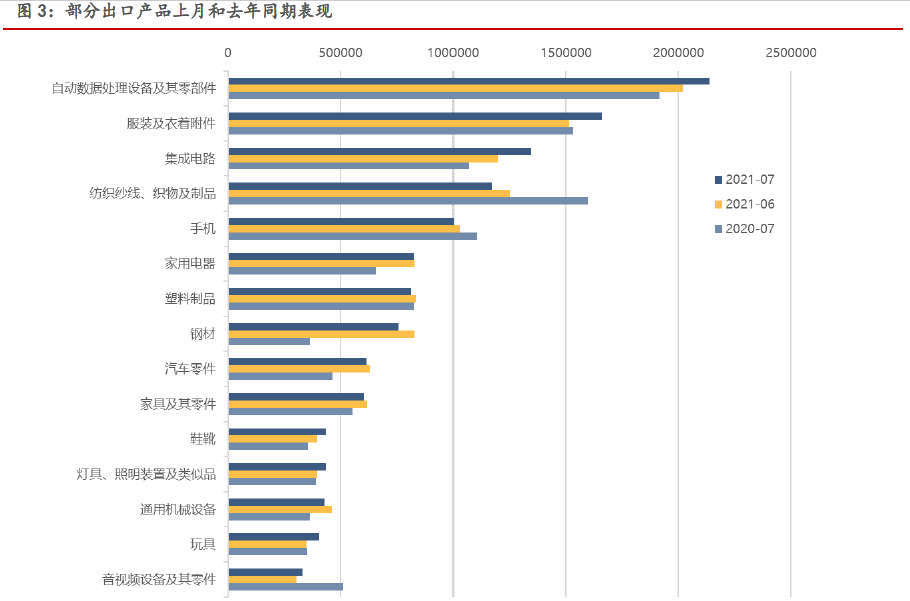

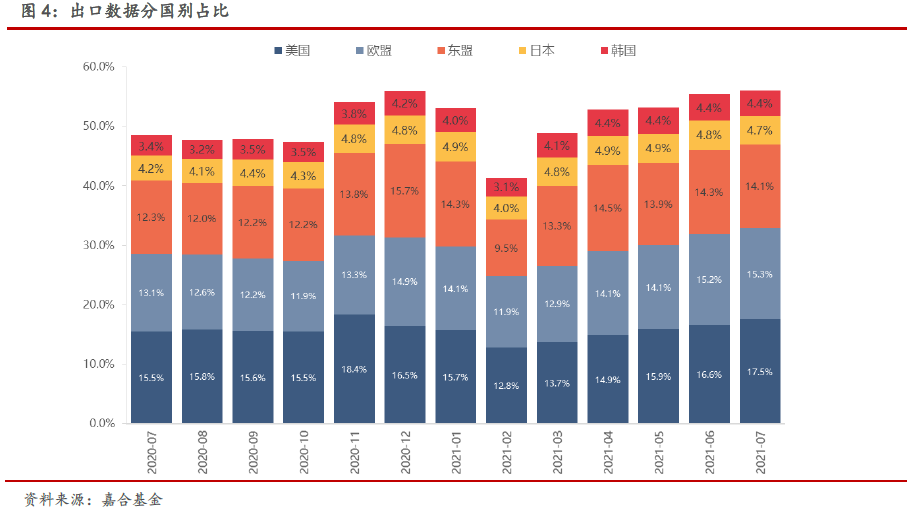

8月7日,海关总署发布7月进出口数据。按美元计价,7月份我国进出口总值5087.4亿美元,同比增长23.1%,环比下降0.5%,比2019年同期增长27.3%。其中,出口2826.6亿美元,同比增长19.3%,环比增长0.4%,比2019年同期增长27.5%;进口2260.8亿美元,同比增长28.1%,环比下降1.6%,比2019年同期增长27.2%;贸易顺差565.8亿美元,同比减少6.3%。我国出口仍然处在高景气度区间,但同比增幅不及市场预期。

二、本周高频数据回顾

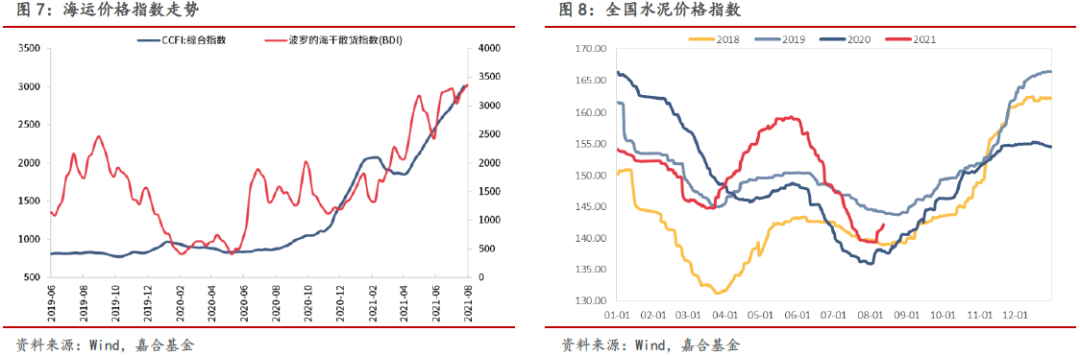

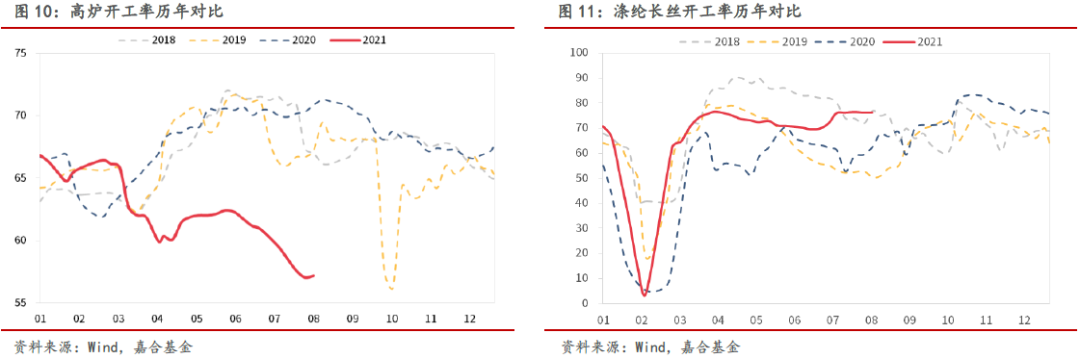

本周煤炭和螺纹钢价格出现小幅下行,政策开始发力。在多项政策合力之下,本周螺纹钢价格和动力煤价格出现明显下行,短期上升趋势扭转。库存方面螺纹钢库存保持稳定,动力煤仍在持续补库当中,一定程度上缓和了供需压力。同时需要注意,供需核心矛盾并未彻底解决,政策更多地起到稳价的作用,供需紧平衡之下价格可能仍将维持在高位。运价指数和水泥价格本周仍然维持上升趋势,疫情反复之下,运价出现反转的可能性不大。而水泥价格目前有脱离正常季节性规律上涨趋势,下半年我国基建加码概率较大,水泥价格可能出现超预期上涨。

(点击查看大图)

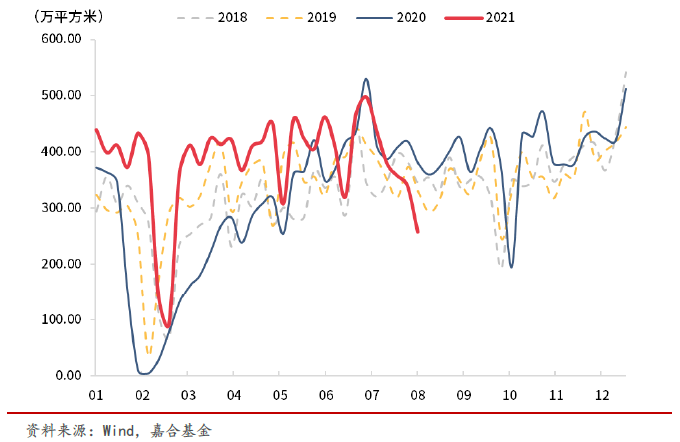

本周房地产销售数据弱于季节性规律,房地产政策存在发力滞后的可能。本周房地产成交面积数据出现了超季节性下行,由于房地产政策的逐步加码,可能达到市场边际扭转的临界点,预计未来房地产销售数据可能较为悲观。但成交面积数据为周频数据,具体趋势确立还需1-2周时间验证。

(点击查看大图)

(点击查看大图)

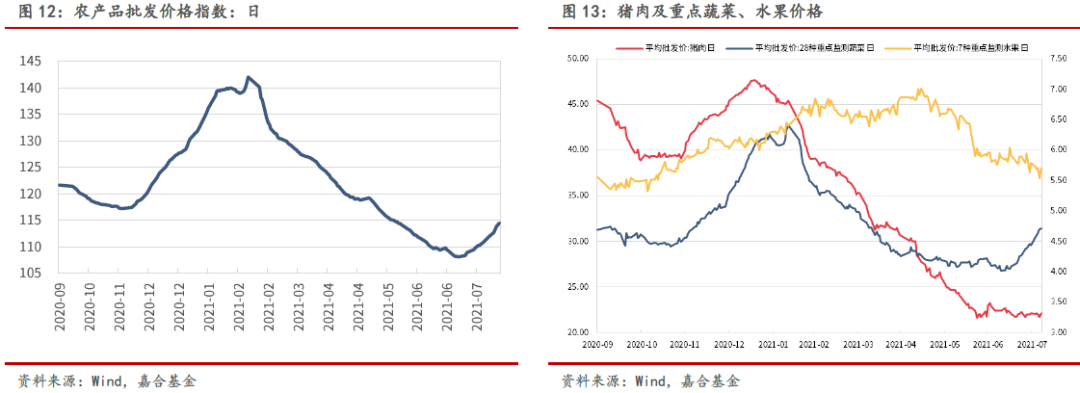

猪肉价格低位稳定,鲜菜价格带动整体农产品价格上行。农产品方面,受到极端天气和疫情反复影响,鲜菜价格快速上行,水果价格保持稳定,猪肉价格在发改委启动收储后价格保持低位稳定,整体农产品价格触底反弹。

(点击查看大图)

三 、本周流动性回顾

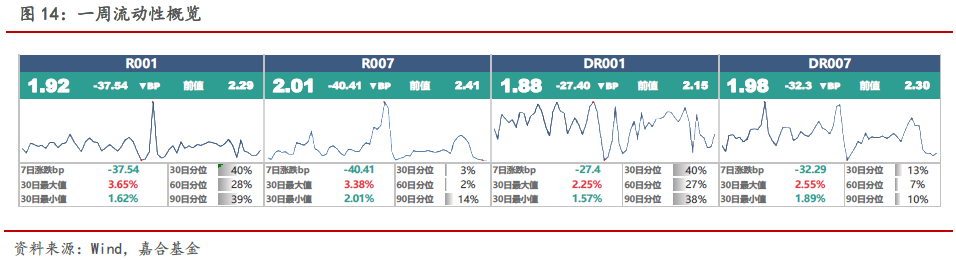

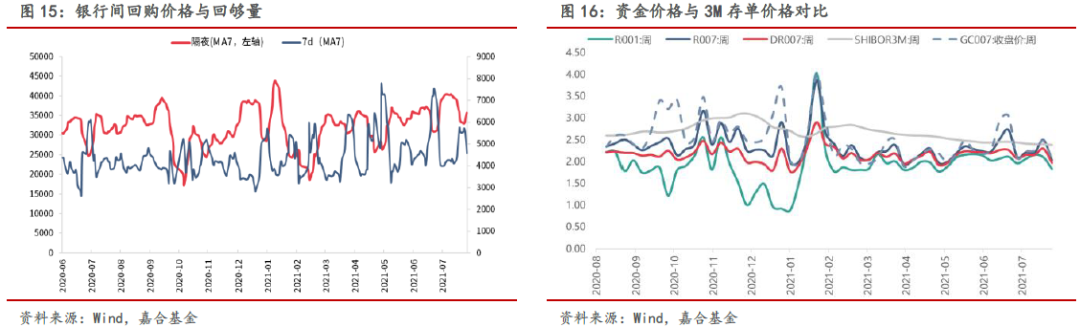

本周央行公开市场操作共投放500亿元,逆回购到期900亿元,央行净回笼资金400亿元。市场成交价格方面,R001收于1.92%,较上周下行37.54BP;R007收于2.01%,较上周下行40.41BP。本周央行回收流动性系月初回收月末投放所致,资金面整体呈现宽松格局,跨月之后各期限回购利率均有所下行。DR007调整至2.00%以下,说明银行间整体资金较为宽裕,随着降准之后央行态度有明显变化,预计8月份MLF续作3000-4000亿元,逐步利用降准资金替换MLF,中下旬整体资金利率中枢可能有小幅上行。

(点击查看大图)

四、本周债券回顾

【利率债】

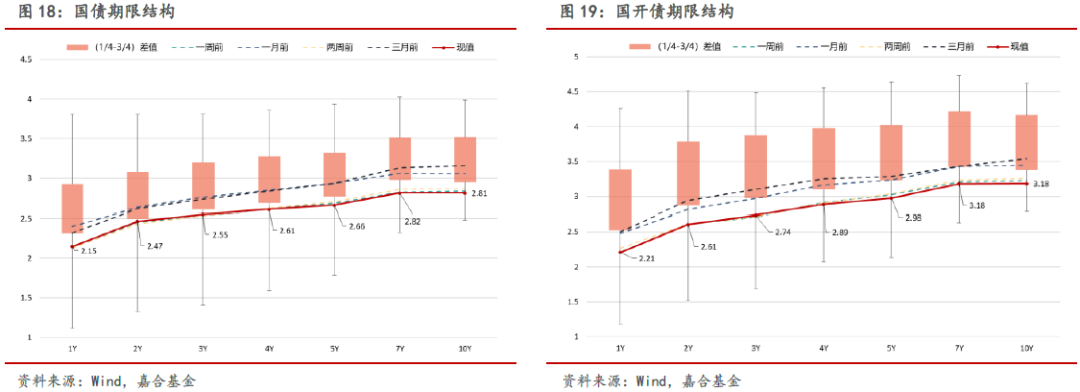

本周央长短端利率分化,收益率曲线走平。截至本周五,1Y国债收益率上行1.68BP至2.15%,1Y国开收益率下行0.01BP至2.21%;10Y国债收于2.81%,下行2.24BP,10Y国开收于3.18%,下行4.47BP。本周利率债出现明显磨顶迹象,短期利好消息被逐渐消化,市场博弈点从政策面利好消化逐渐形成共识,下一阶段博弈重点转为7月份经济数据。从已经公布的进出口数据来看,受到去年下半年高基数影响,整体经济下行压力逐步加大,可能再次对债券市场形成利好,但目前点位已经部分包含经济下行预期,继续下行程度还需要根据市场情绪进行判断。此外,8月前两周地方债发行进度仍然较慢,在政治局会议强调年内完成发债目标的情况下,8月下半月地方专项债发行速度加快的概率较之前几月相比更大,需注意供给增加对债券市场的扰动。目前无论财政政策和货币政策都有时间窗口的影响,在美联储加息之前尚有一定的操作空间,市场可能企稳后再小幅下行,但美联储年内重启Taper的概率较大,所以债券市场整体行情持续时间可能较短,即便走出一波小牛市持续时间也非常有限,望谨慎参与。

(点击查看大图)

【信用债】

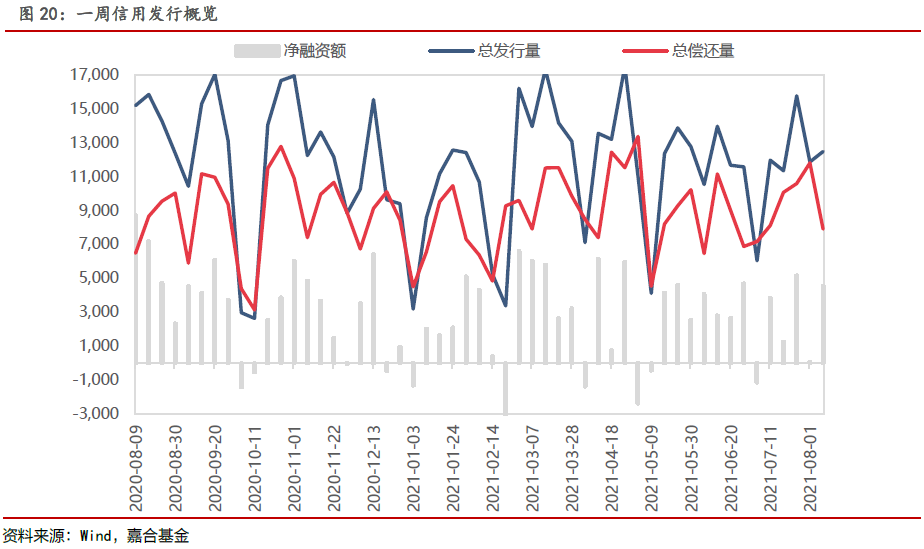

上周(8.2-8.9)一级市场信用债发行量12,476.01亿元,总偿还量7,904.57亿元,净融资量4,571.44亿元。分评级来看,上周高评级AAA发行占比为57.92%,AA+发行占比为14.61%。从期限结构来看,1年内发行金额占比52.77%,中长期限发行占比有所减少。本周共有4只债券推迟或取消发行,合计金额为29.75亿元,本周取消发行数量和金额较上周均有所减少。

(点击查看大图)

(点击查看大图)

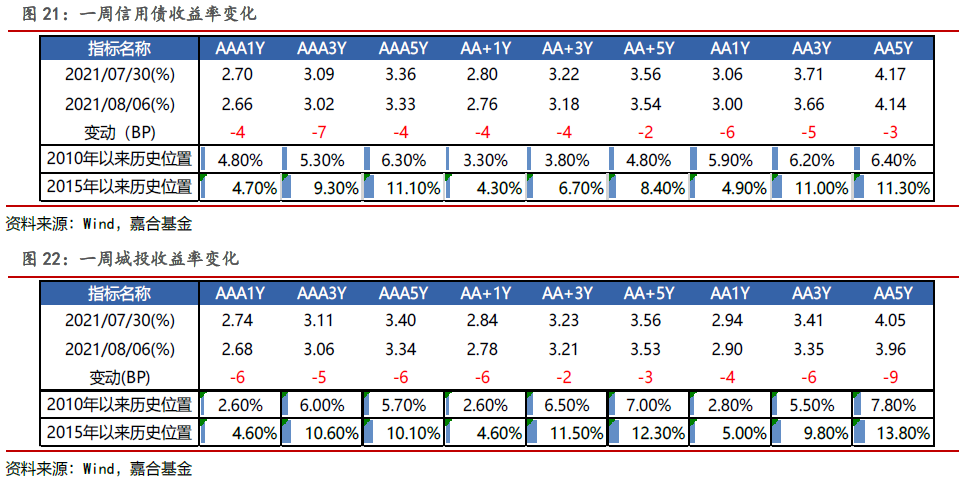

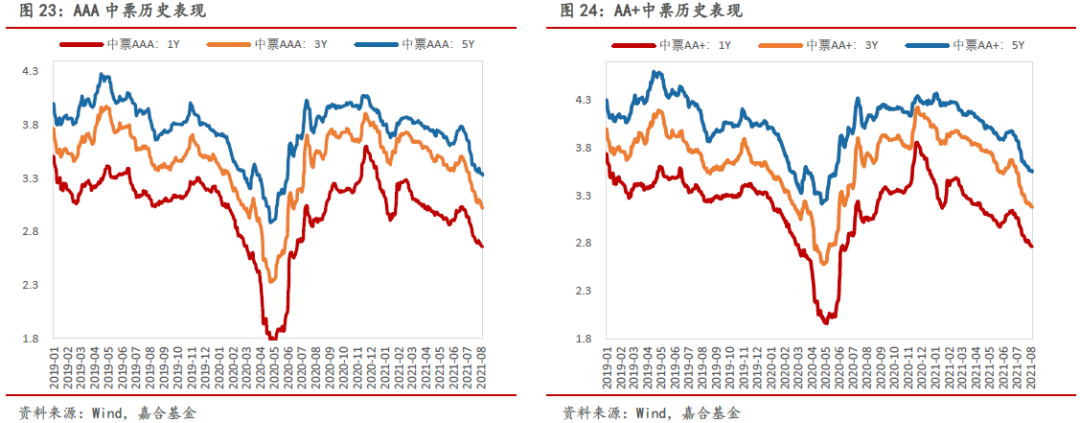

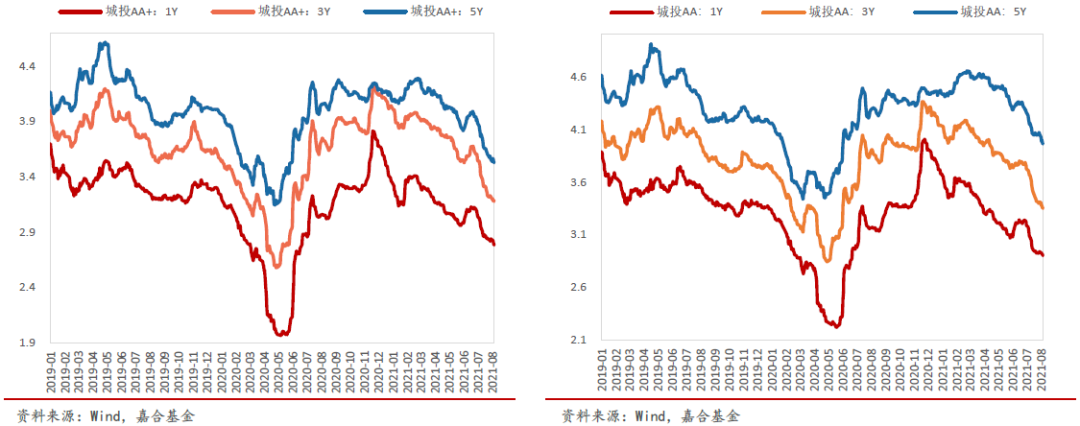

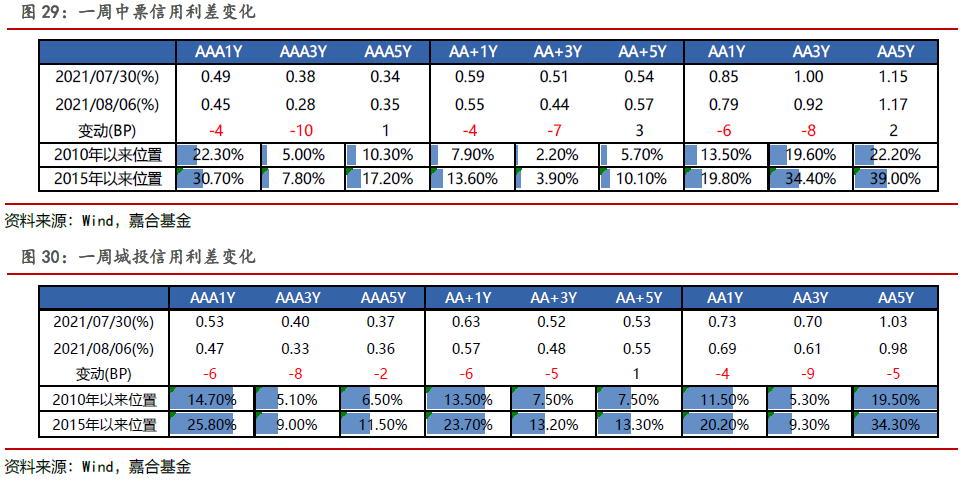

信用利差方面,本周中票除5年期AAA、AA和AA-级信用利差小幅走阔外,其余各等级各期限信用利差均表现收窄,其中3年期AAA级收窄幅度最大(10bp);城投债各等级各期限信用利差均收窄,其余各等级各期限均表现走阔,其中3年期AA-等级收窄幅度最大(13bp)。

(点击查看大图)

【可转债】

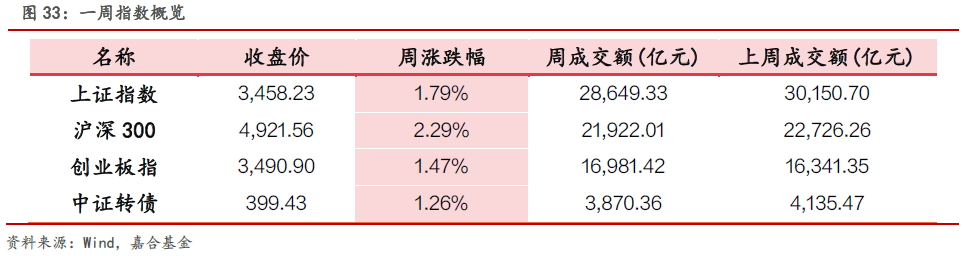

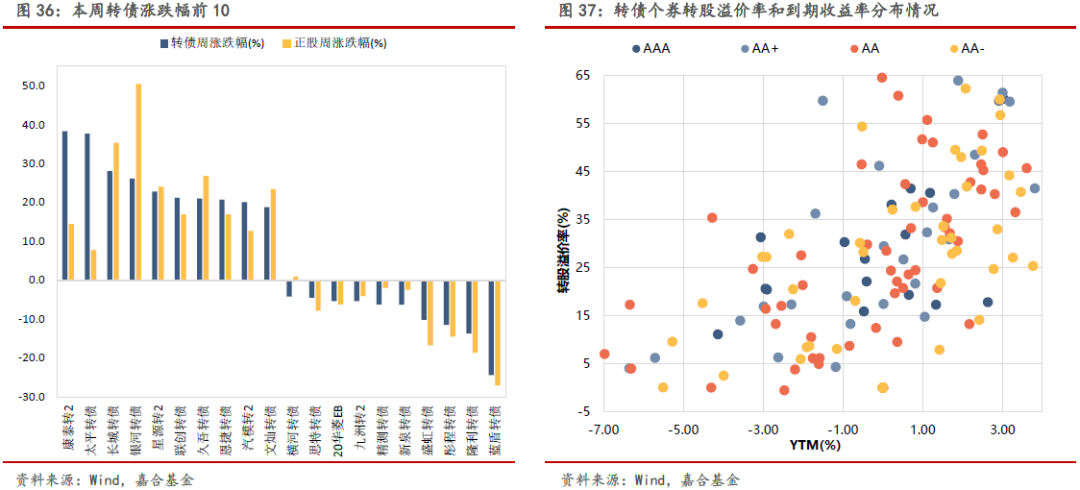

转债市场自上周回调后本周继续上涨,中证转债指数周涨幅为1.26%,共成交3870.36亿元,成交量较前一周(4135.47亿元)略有下跌。本周转债价格中位数收于117.9元,在前一周转债整体估值较高的情况下,本周市场估值继续上涨,隐含波动率平均值周涨幅为1.29%,收于32.98%,位于历史80.9%分位点,当前转债市场估值处于2019年以来高点附近,原因可能主要是因为来自债市的溢出需求配置转债导致转债估值连续攀升,短期转债整体性价比不高,配置上建议降低仓位。分类别来看,超高平价券(转股价值大于130元)涨幅均值为3.86%,涨幅高于中平价券(2.66%)和低平价券(1.86%)。低评级券(评级为AA-及以下)的涨幅均值为2.91%,表现优于高评级券(1.41%)和中评级券(2.71%)。从转债规模看,本周中规模转债(债券余额在5至50亿元之间)的涨幅均值为2.57%,高于大规模券(-0.03%)和小规模券(2.55%)。分个券来看,本周康泰转2、太平转债和长城转债涨幅居前,周涨幅分别为38.3%、37.7%和28%,蓝盾转债、隆利转债和彤程转债跌幅居前,周跌幅分别为24.4%、13.7%和11.5%。

本周上证指数震荡上涨,周涨幅为1.79%,收于3458.23点,周成交额为28649.33亿元,较上一周(30150.70亿元)有所下跌,沪深300指数和创业板指周涨幅分别为2.29%和1.47%。分行业来看,本周大部分行业上涨,其中国防军工、汽车和建筑材料板块涨幅居前,周涨幅分别为10.42%、8.16%和7.71%,钢铁、传媒和电子周跌幅分别为3.43%、2.69%和0.42%。

(点击查看大图)

本周有太平转债和康泰转2上市,上市第一天收盘价分别为137.69元和135元。本周共有32家公司可转债发行有新进展,其中获得董事会预案的有6家公司,分别为亚士创能(8亿)、裕兴股份(6亿)、艾迪精密(10亿)、明新旭腾(6.8亿)、贵州轮胎(18亿)、小熊电器(6亿);获得股东大会通过的有18家公司,分别为佩蒂股份(7.2亿)、华翔股份(8亿)、山东玻纤(6亿)、杭氧股份(12亿)、东杰智能(6亿)、通威股份(120亿)、荣科科技(6.01亿)、回盛生物(7亿)、百润股份(11.28亿)、丝路视觉(2.4亿)、新疆天业(30亿)、天地在线(4亿)、锦浪科技(9.8亿)、珀莱雅(8.04亿)、盘龙药业(2.76亿)、卡倍亿(2.79亿)、芯海科技(4.2亿)、上纬新材(5.1亿);获得发审委通过的有2家公司,分别为博杰股份(5.26亿)、双箭股份(5.14亿)。获得证监会核准的有6家公司,分别为帝欧家居(15亿)、泉峰汽车(6.2亿)、永吉股份(1.5亿)、蒙娜丽莎(11.69亿)、华正新材(5.7亿)、晶瑞电材(5.23亿)。

目前已知下周有国泰转债上市,评级AA+,规模45亿元,正股为江苏国泰,公司主要业务为进出口供应链服务及新能源相关的化工产品制造。公司成立于1998年。供应链服务主要涉及消费品进出口贸易以及电商平台,公司旗下拥有多家控股子公司,立足国内国际两个市场。新能源相关化工产品则由公司全资子公司瑞泰新能源作为主要发展平台,其控股子公司华荣化工主要生产锂离子电池电解液和硅烷偶联剂;其另一家控股子公司超威新材料则致力于研发生产电子化学品。供应链服务贡献公司主要营收。公司进出口及国内贸易供应链服务主要涉及纺织服饰及玩具等各类产品。在纺织服饰方面,公司作为许多国际品牌的核心供应商,承担着设计研发、生产组织、物流协同、补单生产的多项职责,在生产销售供应链的多个环节建立起成熟的优势壁垒2016-2019年间公司出口贸易业务贡献约为81%~90%的公司营收,进口及国内贸易业务则贡献约5%~14%的公司营收。2020年新冠疫情期间公司受外围环境影响贸易供应链业务受到冲击,出口贸易业务和进口及国内贸易业务分别较上年同期同比减少22%与40%,而化工业务增长7.6%。2020年度江苏国泰实现营业收入/归母净利润301.38/9.78亿元,同比变化-23.36%/3.45%。疫情对国内外宏观经济运行造成较大冲击,公司国内国际进出口贸易业务受到较大影响。报告期内,公司综合毛利率15.36%,比上年同期增加3.50个百分点。费用方面,公司销售费率/管理费率为6.07%/2.64%,较上年同期增加0.98/0.45个百分点;研发费率为0.19%,较上年同期增加0.01个百分点;财务费率为1.42%,较上年同期增加1.22个百分点,公司供应链服务以进出口业务为主,报告期内人民币兑美元升值较大,致报告期汇兑损益金额大幅提升。报告期内公司净利率为4.93%,较上年增加1.25个百分点。2021年Q1公司实现营收/归母净利润62.65/1.66亿元,同比增加4.30%/1.60%。毛利率为13.39%,同比小幅增加0.07个百分点。费用方面,公司销售费率/管理费率分别为5.83%/3.22%,较上年同期增加0.00/0.28个百分点,研发费率为0.33%,同比增加0.03个百分点;财务费率为0.11%,同比减少0.13个百分点。报告期内公司净利率为3.63%,同比减少0.24个百分点。考虑到未来疫情好转后对国内国际贸易影响将逐步减小,公司2021年营收水平或得到进一步改善。

风险提示:

本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责任。

嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。

2021-08-09 19: 55

2021-08-09 16: 40

2021-08-09 19: 33

2021-08-09 19: 30

2021-08-09 19: 17

2021-08-09 19: 16