摘 要:

◎六部委联合发布《指导意见》,促进公司信用类债券市场发行、交易、信息披露、投资者保护等各项规则标准逐步统一。

◎《指导意见》继续严格防范地方政府隐性债务风险,依法“零容忍”严肃查处各类逃废债行为,完善债市基础设施,统筹推进债市对外开放。

◎完善信用定价体系,树立更加统一的债券市场标准,将夯实人民币金融基准,提升国内债券市场乃至符合经济转型方向的优质人民币金融资产的长期配置价值。

正 文:

要说经济好,最近公布的7月份经济数据还在下滑,弱于预期,但要说对经济悲观,央行已经前瞻性地降准,下半年财政支出也有望提速,经济下行有底。近期股市热点持续性不高,债券收益率又处在低位,投资者当前面临着困惑,找不到方向。有投资者将当前形容为“估值体系迷茫的至暗时刻”。

金融市场情绪影响短期波动,但最终的胜利是属于保持清醒不迷茫的长期乐观者。此时此刻,股票投资者看一看债券市场的动向或许有助于找到估值体系的方向。

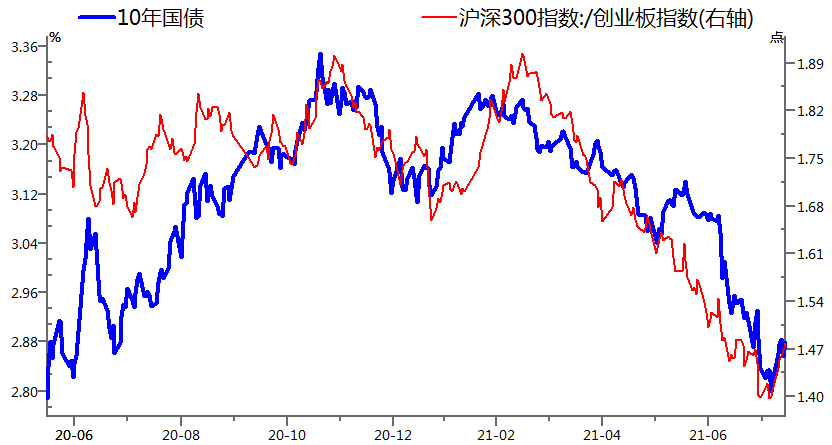

今年以来,债券收益率震荡下行,10年期国债收益率表征的长期无风险利率从3.3%降至2.85%左右。尽管市场预期利率中期可能会反弹,但在流动性合理充裕的环境下,反弹高度预计有限,3%上下仍是一个合理的波动区间。无风险利率长期趋于下降给风险资产带来了更高的比价优势。

除了绝对利率水平,投资者还需要关注债券市场的改革措施改变信用风险溢价,这对金融资产估值体系的影响可能更甚于无风险利率的下降。

8月18日,人民银行、发展改革委、财政部、银保监会、证监会、外汇局联合发布《关于推动公司信用类债券市场改革开放高质量发展的指导意见》,从完善法制、推动发行交易管理分类趋同、提升信息披露有效性、强化信用评级机构监管、加强投资者适当性管理、健全定价机制、加强监管和统一执法、统筹宏观管理、推进多层次市场建设、拓展高水平开放等10个方面,对推动公司信用类债券市场改革开放和高质量发展提出了32条具体意见。部分指导意见在中短期就会对投资有比较直接的影响。

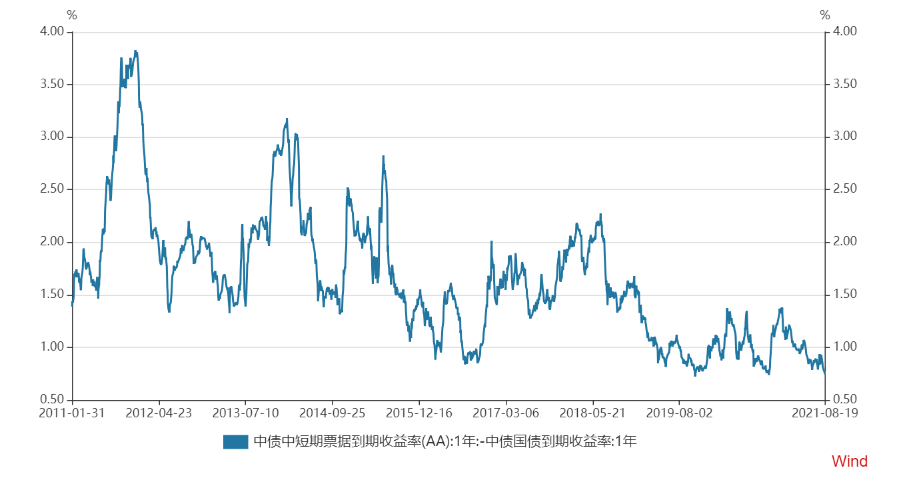

就如同股票市场上投资者的长期收益归根到底来自于上市公司的盈利一样,债务资本市场的利息收益来自于融资主体的现金流,长期来看也需要发行人有稳健的信用资质作为保障。尽管刚性兑付已经打破,债券违约常态化,但信用质量不佳的发行人能从政府和金融机构获得隐性担保的预期仍在债券买卖双方广泛存在。从融资成本来看,目前信用利差仍处在历史低位,意味着各类发行人的资质差异并未在融资成本上得到充分体现,企业信用质量尚未被合理地定价。如果市场定价无法弥补信用风险,加之个别发行人 “逃废债”的风险,因此投资者对待信用债的态度整体收紧,这又进一步导致企业融资难。

图1:当前信用利差处于历史低位,并不能很好地弥补信用风险,也扰动了风险资产估值体系

资料来源:Wind,鹏扬基金

在高质量的信用体系下,金融资产将如何定价呢?在防范地方政府隐性债务风险方面,《指导意见》要求政府不得通过企业举债融资或为企业发行债券提供各种担保,企业债务不得由政府偿还或由财政兜底,政府以出资额为限承担有限责任。企业信用的真实价值水落石出,化解了隐性债务负担的政府信用也将修正价值。

此外,诸如高杠杆企业过度发债、募集资金使用不规范的发行人、结构化发债行为都将会受到严格限制。对于投资者担忧的发行人控股股东、实际控制人侵占发行人资产的问题,《指导意见》提出对这类违法违规行为要严惩。此举有望缓解投资者不敢买信用债的一大困扰。当信用风险溢价从极度压缩到合理释放,不仅有助于弥补市场违约风险,提升投资者配置信用债的积极性,而且随着刚性兑付在信用债券定价当中进一步弱化,权益资产的吸引力也会得到提升。

图2:利率的变化对股票风格的变动仍然具有解释力

资料来源:Wind

债市基础设施的建设其实比利率高低更值得关注。《指导意见》提出鼓励更多使用国债收益率作为债券市场定价基准。这一目标涉及一系列前置改革措施,对树立人民币资产的国际影响力和配置价值也会有深远影响。毕竟,海外投资者买入人民币优质债券,不仅仅是看中相对高的收益率,还有高质量流动性资产(HQLA)的属性,交易工具的丰富,交易制度的便利。而在金融资产估值基准焕新之后,即使市场遭遇风浪,摇摆也将有度。

2021年的股票市场仍是流动性推动下的结构性牛市,出现了局部估值泡沫和严重的估值分化。一方面,市场估值结构性分化具有全球性特征和行业景气度配合,有其合理成分,也没有出现市场全面过热;但另一方面,市场估值进一步提升有难度,与经济结构调整相适应的成长性行业仍然是值得重视的投资方向。从长期来看,成熟市场追求确定性,体现小市值流动性折价,新兴市场则追逐高成长,愿意为故事买单,体现小市值流动性溢价。虽然短期内小盘因市场风险偏好降低而占优,但随着国内A股市场走向成熟,市场还会继续经历长期的从大市值优质公司估值折价走向估值溢价。短期来看,业绩增长消化部分估值加上股价调整,一些成长价值风格的优质龙头公司将进入战略性建仓区间。

(文 / 魏枫凌 鹏扬基金策略分析师)

投 资 小 课 堂

债券市场杠杆率二季度如何变化?

2021年二季度,债券市场杠杆率呈季末上升趋势。截至二季度末,市场总体杠杆率为 1.14,与一季度末持平,同比下降0.01。机构平均杠杆率高于2的有408家,占比3.60%,环比上升0.4个百分点。

(资料来源:中央结算公司)

风险提示:本微信内容是基于本公司认为可靠的且目前已公开的信息,但本公司不保证该等信息的准确性和完整性。投资有风险,在任何情况下,文中的信息或所表述的意见并不构成对任何人的投资建议。产品以往的投资业绩,不代表未来业绩。投资需谨慎。

2021-08-22 20: 17

2021-08-22 20: 15

2021-08-22 20: 09

2021-08-22 20: 03

2021-08-21 09: 18

2021-08-20 23: 03