专注成长股、科创新锐

周克平

华夏基金股票投资部副总裁、基金经理

“与此前A股的牛短熊长不同,此轮科技行情的根本原因是底层资产的优化,大量优秀供给的出现,背后是科创板、港股通与注册制,让原来不能投的现在可以投了。”

在我看来,作为基金经理,只有为客户创造持续的收益才有意义。

基金的长期收益来源是什么?基金组合的底层资产其实也是股票,股票的投资回报又源于哪里?

从股票来看,投资回报主要来自于三个方面:股息收入(分红),盈利增长,估值变化。而中长期维度来看,绝大多数回报来源于盈利增长,其次是股息分红,而估值变化的影响没有想象中的大。

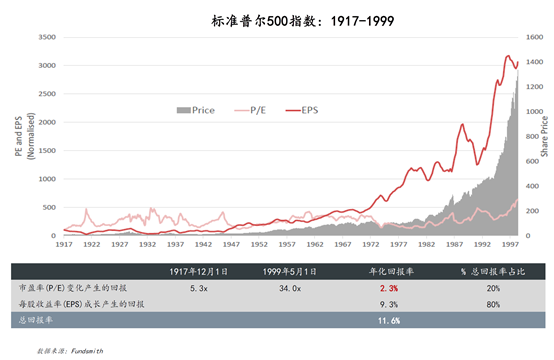

以标普500指数为例,从1917-1999年,标普500指数EPS成长产生的年化回报率是9.3%,而估值(P/E)变化产生的回报只有2.3%,也就是盈利增长贡献了80%的股票回报。

我们在A股市场上选取了10只白马股进行了10年的数据回测,可以看到,这些股票的涨幅也绝大多数来源于业绩增长,小部分来自于分红,估值波动的贡献较小。

数据来源:wind,截至2020/9/20,以上个股不构成投资建议

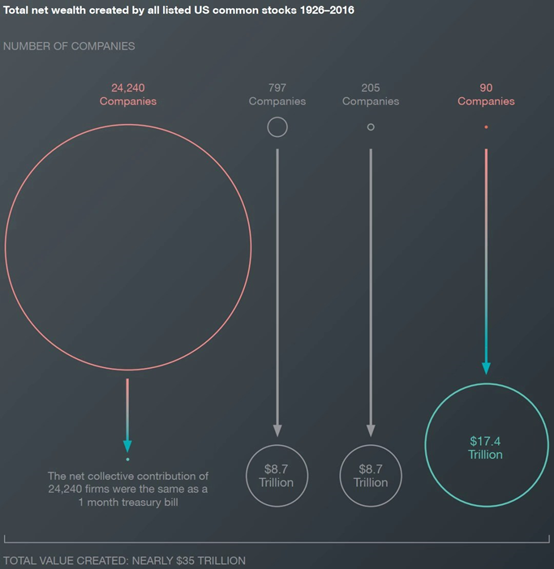

不同股票之间的分化也非常明显。根据苏格兰投资机构Baillie Gifford的数据显示,美股在1926-2016的90年时间里,90家公司贡献了17.4个Trillion美金的市值增长,占到了过去90年美股35个Trillion的市值贡献的一半。也就是说,如果你在过去90年如果没有选中这些公司,很可能就会错过美股的绝大多数涨幅。

数据来源:Baillie Gifford(BG)

可以看出,基金的收益来源归根结底是底层优秀股票持续的创造价值,通过持有股票获得盈利持续增长和股息收入,这是投资最终收益来源的根本。

不过,这并不代表你选中了这些股票就一定会赚钱,即使是最优秀的公司在短期内也会受到估值波动的影响,带来损失和遗憾。

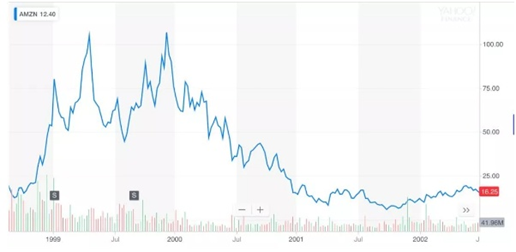

以亚马逊为例,过去25年,亚马逊股价涨幅高达50000倍,但是在2000年3月,美国互联网泡沫崩溃之后,亚马逊在2年之内,也从最高的113美金跌到了2002年的6美金,跌幅超过95%。大量的投资者都在亚马逊的巨大波动中错失了亚马逊之后20年的上千倍的涨幅收益。

数据来源:wind,2020/9/20

作为基金经理,我也经常在思考如何让投资者赚到更多的钱。除了选出能够持续创造价值的股票之外,也要做好动态的组合调整,在公司和股票的不同阶段赋予他们不同的权重,来努力分散风险,从而降低整个组合的波动性,更好的帮助投资者享受这些企业成长发展的果实。

用一个等式总结就是:基金最终为持有人创造的收益有50%来自于时代的进步和优秀的企业不断创造价值,有30%来自于基金经理的选择和判断,还有20%其实是来自于持有人对我们的信任,在波动的时候倾听理性的声音,对投资多一点耐心。

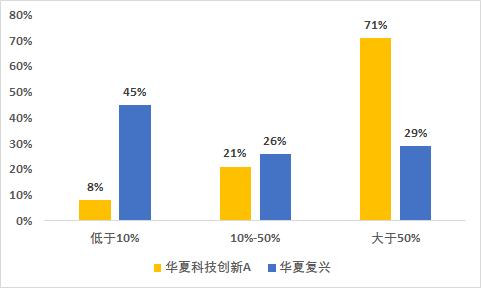

以华夏复兴和华夏科技创新为例,在我管理期间两只产品绝大多数持有人都实现了盈利,华夏复兴净值实现了149.48%的增长,但是只有不到30%的客户收益超过50%,低于10%的客户占到了45%;华夏科技创新取得了98.69%的净值增长,但是收益超50%的客户占到了70%以上,低于10%的客户只占了8%。

华夏复兴VS华夏科技创新 持有人收益区间

数据来源:WIND ,华夏基金 ,2019.1.24-2020.9.7

为什么会出现这样的现象?

主要原因就是华夏科技创新在申赎上做了安排,只能赎回,不能申购。同样的管理人,同样的策略,一点点小的改变,避免了追涨杀跌,给持有人创造的收益就要好上很多。

成长风格的投资特点就是高回报、同时波动较大。基金赚钱而客户没有获得相应的回报,主要原因就在于在波动之下,大家可能会非理性的追涨杀跌的申赎,导致没有拿住基金,以及频繁申赎的高成本影响了投资收益。

以当下为例,尽管科技板块有所回调,但与此前A股的牛短熊长不同,此轮科技行情的根本原因是底层资产的优化,注册制的实施,港股通的开放等等使得更多优质的、有潜力的公司得以上市,大量优秀供给的出现扭转了基金经理巧妇难为无米之炊的局面。科技股仍然是市场重要的投资主线。

未来,我们也将不断动态优化均衡投资组合,扩大我们的能力圈来控制回撤和波动,希望更多的持有人分享到中国经济结构转型和资本市场改革的时代红利,有耐心与我们一起成长。

华夏复兴成立于2007.9.10,2019.1.24-2019.3.21与赵航共同管理,业绩比较基准:沪深300指数收益率*80%+上证国债指数收益率*20%;华夏科技创新成立于2019.5.16, 自2019.6.10起张帆与周克平共同管理,业绩比较基准:中国战略新兴产业成份指数收益率*70%+上证国债指数收益率*30%。

华夏复兴会计年度业绩:2010年16.81%;2011年-28.65%;2012年-0.66%;2013年30.93%;2014年16.59%;2015年32.82%;2016年-14.46%;2017年-6.78%;2018年-27.11%;2019年70.85%,数据来源于基金定期报告。

风险提示:1.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。2.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。3.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。7. 基金评价结果并不是对未来表现的预测,也不应视作投资基金的建议。产品历史业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。市场有风险,投资需谨慎。

2020-09-24 10: 00

2021-09-06 16: 29

2021-09-06 16: 25

2021-09-06 16: 09

2021-09-06 16: 03

2021-09-06 15: 47