— 、宏观政策面回顾

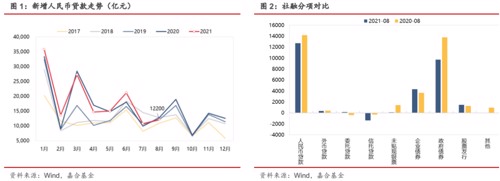

2021年9月10日,央行公布了8月份金融统计数据:

M2同比增长8.2%,较7月回落0.1个百分点;

M1同比增长4.2%,较7月回落0.7个百分点;

新增人民币贷款1.22万亿,同比少增631亿;

新增社会融资规模2.96万亿,同比少增6253亿,社融增速为10.3%,较7月份下降0.4个百分点。

新增人民币贷款和政府债券分项拖累社融表现。8月份社融增速仍处在下行通道,基本符合市场预期,同比少增6253亿元,主要来自政府债券(同比少增约4000亿元)、新增人民币贷款(同比少增约1000亿元)和信托贷款(同比多减1000亿元)。

分别来看,1)信托贷款持续压降符合监管层的政策思路,年内需完成1万亿左右的规模压降,同比多减符合预期。同时,在房地产融资收紧的背景下,信托贷款投放渠道也存在障碍,持续同比多减较为符合逻辑;2)政府债券今年发行后置的问题已经存在较久,8月份政府债券发行已经大幅加速,单月新增9738亿元,远高于7月份的1820亿元,但由于去年政府新增债券规模过高(13788亿元),使得本月环比高增的政府债券分项成为社融拖累项。随着去年高基数的褪去以及未来4个月政府债券确定性发行加速,预计新增政府债券将成为未来社融的主要拉动项目;3)8月份商业银行口径下的新增人民币贷款为12200亿元,较去年同期的12800亿元的规模差距不大,但社融口径中剔除了非银机构的贷款,使得两者存在一定的区别。

虽然从规模上来看,新增人民币贷款对于社融的拖累并不明显,但在7月降准之后贷款规模没有出现明显上行体现出“宽信用”受阻信号,也就是信贷供给大幅提升而需求出现了不足,造成降准并没有达到预期的效果。9月份是历史上的新增贷款的大月,2020年9月新增约19171亿元(社融口径),这将对9月份社融表现造成较大压力,新增贷款恐将大幅拖累9月份社融表现。

(点击查看大图)

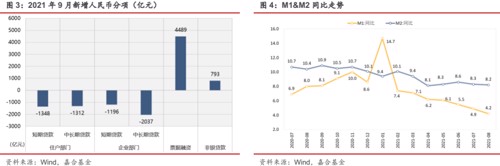

将新增人民币贷款分拆来看,情况更不容乐观。住户部门和企业部门的短期贷款和中长期贷款全部同比少增且已经连续两个月度出现此类情况,新增贷款绝大多数依靠票据融资同比多增支撑。居民短期贷款走弱说明居民消费贷需求不足,虽然一定程度上受到央行管制消费贷流入房市影响,但从一个侧面说明居民整体消费动力不足。

居民中长期贷款下行主要是由于央行房贷集中度限制,在“房住不炒”的政策背景下,短期下行趋势很难出现扭转。企业短期、中长期贷款均出现下行,但票据融资需求较为充足,体现出企业资金需求多数用来维持正常的生产经营活动,但再投资意愿较低。在目前PPI高企而CPI走低的市场环境下,企业的盈利环境较差,多数资金用于偿还债务和维持基本运营,对于规模扩张的动力不足,进而导致了贷款需求不足。

贷款需求不足是导致M1&M2增速下降的主要原因。M1增速自3月份以来快速下降,说明企业部门的经营活力下降,其中大宗商品价格高涨和缺芯等问题一定程度上影响了部分企业的库存安排,短期资金需求难以释放,也是造成M1下降的一个主要原因。

信贷需求不足使得银行扩表能力受限,在7月份降准之后,M2并未出现明显抬升证明绝大部分资金没有经过信贷扩张的步骤,而结合M1大幅下行来看,资金并未停留在实体部门,可能通过各类金融产品重新回到了金融体系,一方面进一步加剧了金融市场“资产荒”的局面,另一方面变相提高了银行整体的负债成本,恶化了银行体系的负债结构。此外,8月份地方政府专项债发行加速,而财政投放可能要再明年年初才会逐步实施,财政存款大幅增长也对M1&M2增速形成了一定的压制。

(点击查看大图)

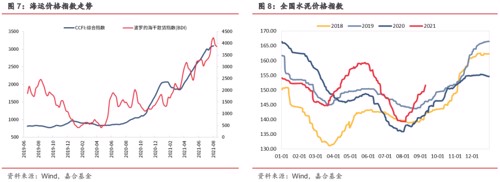

二、本周高频数据回顾

本周煤炭价格持续上行,水泥价格上行加速,国际运价指数出现小幅下行。煤炭价格本周仍然延续了快速上行的趋势,而动力煤库存仍在下探,煤炭市场供需仍然较为紧张且短期较难缓解。通过价格控制手段控制煤炭价格成效较小,目前应更多关注供给端是否有政策松动的可能。水泥价格本周上行速度加快的趋势同样得到延续,主要受到地方财政支出加速影响,下半年仍有较多地方政府专项债发行,预计在今年年底至明年年初形成实质工作量,且季节性规律上水泥价格有四季度加速的历史规律,预计水泥价格下半年将维持高景气度。

(点击查看大图)

本周房地产成交面积再次走低,已较大程度偏离历史同期水平。房地产成交面积羸弱已经通过房企主动收缩投资和居民购房规模降低逐渐反映至宏观经济数据当中,传统依靠房地产托底经济的路线正处于激烈的转型期。从高频数据上来看,房地产成交数据已出现破位的征兆,且需求端限制政策仍未出现松动,房地产在年底之前都将面临较大压力。

(点击查看大图)

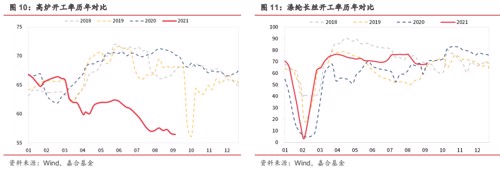

本周高炉开工震荡下行,涤纶长丝开工率保持稳定。本周钢铁、纺织数据基本维持上周趋势,高炉开工率仍未出现明显好转。涤纶长丝开工率下行趋势暂时得到缓解,已经与2020年同期水平持平,从7月消费数据来看,居民消费复苏遇到阻力,前期高景气度较难继续维持,还需关注下一步国家是否出台更多的经济刺激政策。

(点击查看大图)

猪肉价格再次出现下行趋势,已再次触及发改委价格预警线。节前猪肉大量投放,主要是由于散养户存栏压力较大,中秋国庆双节已是库存消化最后的机会,预计十一之前猪肉价格将持续承压,年底将有所好转。

(点击查看大图)

三、本周流动性回顾

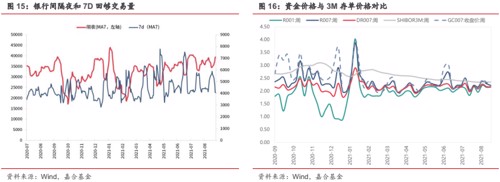

本周央行公开市场操作共投放500亿元,逆回购到期1300亿元,央行本周实现净回笼800亿元,系央行回收跨季投放所致。市场成交价格方面,R001收于2.14%,较上周上行16.81BP;R007收于2.21%,较上周上行8.78BP。本周跨月结束,资金利率回归正常水平,资金市场整体平稳。下周有6000亿元MLF到期,整体到期规模较大,且9月政府债券发行加速,有一定降准前置的可能。今年后4个月政府债券发行是资金面最大的扰动项,但市场普遍预期会有进一步降准对冲的可能,具体操作时间在9月或者10月,故而资金面的扰动较大概率会被央行降准对冲,整体保证合理充裕。

(点击查看大图)

四、本周债券回顾

【利率债】

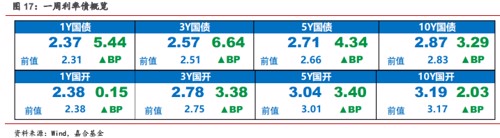

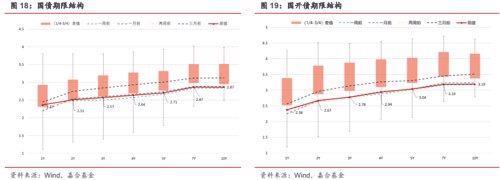

本周债券市场广谱利率上行。截至本周五,1Y国债收益率上行5.44BP至2.37%,1Y国开收益率上行0.15BP至2.38%;10Y国债收于2.87%,上行3.29BP,10Y国开收于3.19%,上行2.03BP。债券市场仍然保持资产荒和短端利率强约束下的期限利差极致压缩行情,虽然经济下行压力不断加大、资金面保持持续宽松,但利率债市场期限利差已经较窄,在短端利率强约束的情况下,长端利率下行的阻力较大。

从利率水平上来看,以往金融市场利率向实体利率传导的链条在LPR出现之后被较大弱化,整体传导更多地依靠商业银行资产端的比价效应。而目前长端利率债较普通贷款已不具备较高性价比,如果债券利率想要进一步下行可能将依赖于LPR下行进而造成反向价格传导,所以9月-10月的LPR利率将成为重要的观测指标。如果考虑降息因素,对于债券市场利好可能没有预期中明显,因为并未改变债券利率相较贷款不具备性价比的现状,整体利率下降幅度仍旧较大程度上受到LPR利率的制约。

从金融市场供需来看,目前债券市场悲观情绪在逐渐蔓延,主要担心“宽信用”逐步推进过程中导致债券市场资金流出,进而导致债券利率上行。目前时间点来看,“宽信用”仍旧受阻,未来更多的货币政策短期内对于债券市场都会形成实质性利好,但时间窗口有限。尤其是如果监管机构对于房地产贷款政策出现松动,将导致较多资金流出。预计下半年债券市场机会有限,时间窗口较短,呈现出胜率高但赔率低的状态,在明年“宽信用”落地之前存在一定波段机会。

(点击查看大图)

【信用债】

本周(9.6-9.12)一级市场信用债发行量10,594.38亿元,总偿还量8,382.68亿元,净融资量2,211.70亿元。分评级来看,上周高评级AAA发行占比为67.81%,AA+发行占比为14.41%。从期限结构来看,1年内发行金额占比48.87%,中长期限发行占比有所增加。本周共有5只债券推迟或取消发行,合计金额为33.81亿元,本周取消发行数量和金额较上周均有所减少。

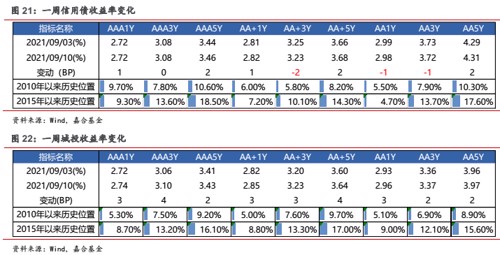

(点击查看大图)

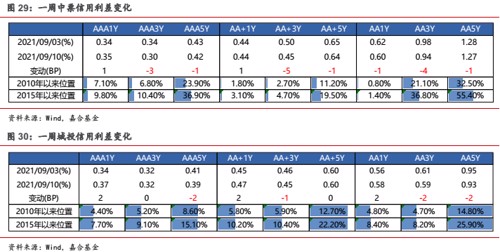

本周信用债收益率表现分化。除3年期AA+、AA、AA-级和1年期AA、AA-级外,其余各等级各期限中票收益率均上行,其中, 5年期AA+、AA、AA-级上行幅度最大(2bp);城投债各等级各期限收益率均上行,其中7年期AA+、AA、AA-级上行幅度最大(8bp)。

(点击查看大图)

信用利差方面,本周中票除1年期AAA、AA+级、7年期AAA、AA级信用利差小幅走阔外,其余各等级各期限均收窄,其中3年期AA+级收窄幅度最大(5bp);城投债除5年期AAA、AA、AA-级和3年期AA级信用利差小幅收窄外,其余各等级各期限均走阔,其中7年期AA、AA-等级收窄幅度最大(6bp)。

(点击查看大图)

【可转债】

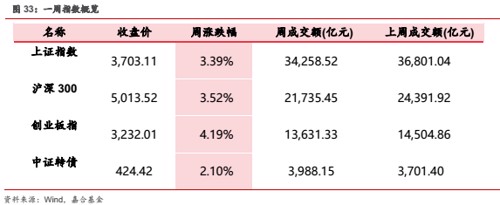

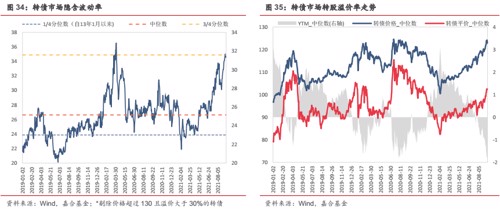

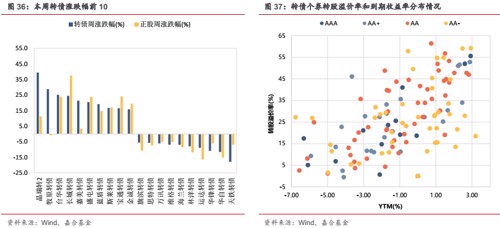

本周转债市场跟随股市上涨,中证转债指数周涨幅为2.10%,共成交3988.15亿元,成交量较前一周(3701.40亿元),转债价格中位数收于122.88元,较前一周上涨了0.82%,市场估值方面,本周转债估值高位震荡,隐含波动率平均值收于34.6%,较前一周上涨了0.48%,位于历史84.8%分为点。分类别来看,超高平价券(转股价值大于130元)涨幅均值为3.29%,表现优于中平价券(1.85%)和低平价券(1.30%)。高评级券(评级为AA+及以上)的涨幅均值为2.53%,涨幅高于中评级券(2.46%)和低评级券(1.41%)。从转债规模看,本周大规模转债(债券余额大于50亿元)的涨幅均值为3.91%,大于中规模券(2.06%)和小规模券(1.78%)。分个券来看,本周晶锐转2、牧原转债和台华转债涨幅居前,周涨幅分别为39.5%、28.8%和25.2%,天铁转债、华自转债和华锋转债跌幅居前,周跌幅分别为17.9%、11.6%和10.9%。

本周股市大幅反弹,上证指数周涨幅为3.39%,周五收盘时收于3703.11点,共成交34258.52亿元,较前一周(36801.04亿元)有所下跌,沪深300和创业板指周涨幅分别为3.52%和4.19%。分行业来看,本周几乎所有行业上涨,采掘、钢铁和有色金属版块涨幅居前,周涨幅分别为11.34%、8.82%和8.75%。

(点击查看大图)

本周有晶瑞转2、嘉美转债和牧原转债上市,上市第一天收盘价分别为135元、124.9元和128.8元。本周共有20家公司可转债发行有新进展,其中获得董事会预案的有5家公司,分别为巨星农牧(10亿)、苏博特(8亿)、友发集团(20亿)、金太阳(2.1亿)、九强生物(11.39亿);获得股东大会通过的有10家公司,分别为康达新材(7.5亿)、博汇股份(3.97亿)、佩蒂股份(7.2亿)、至纯科技(11亿)、龙利得(5.01亿)、锦浪科技(9.8亿)、洁特生物(4.4亿)、道通科技(12.8亿)、康泰医学(7亿)、杭氧股份(11.37亿);获得发审委通过的有2家公司,分别为山石网科(2.67亿)、江苏租赁(50亿)。获得证监会核准的有3家公司,分别为百润股份(11.28亿)、纽威股份(7亿)、耐普矿机(4亿)。目前尚无下周转债新券上市消息。

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责。嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改

2021-09-13 10: 57

2021-09-13 12: 35

2021-09-13 10: 39

2021-09-12 16: 02

2021-09-11 15: 23

2021-09-10 23: 17