上周市场回顾

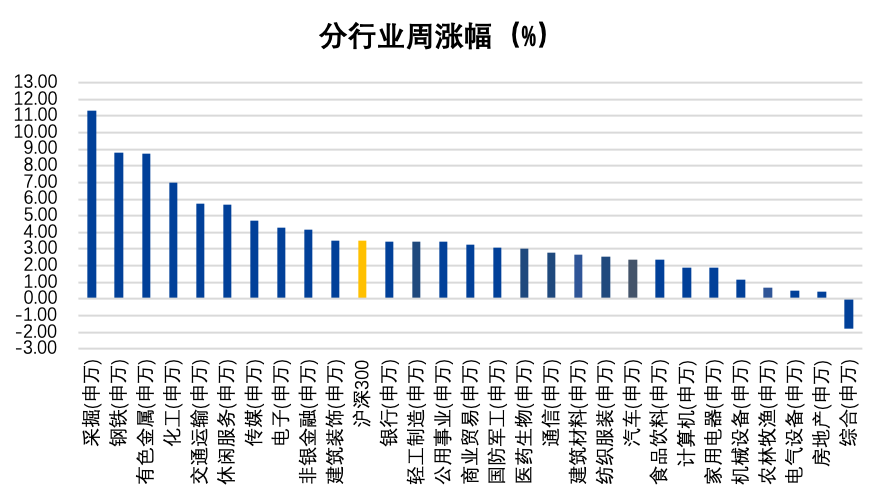

进入9月第二个交易周,市场整体较上周上涨。两市成交金额周均下跌至14,555.16亿元,北向资金净流入36.19亿元,两融余额19,118.76亿元。截至上周五收盘,上证综指周涨3.39%,收于3,703.11点,深证成指周涨4.17%,收于14,771.87点,沪深300周涨3.52%,收于5,013.52点,创业板指周涨4.19%,收于3,232.01点。各行业来看,采掘、钢铁、有色金属涨幅居前,分别为11.34%、8.82%、8.75%,综合板块下跌,为-1.80%。

数据来源:Wind,截至2021年9月10日

市场热点

8月通胀数据:供给约束下的结构性通胀

8月CPI同比为0.8%,略低于预期的1.0%,PPI同比为9.5%,高于预期和前值的9.1%和9.0%。

猪肉价格下行继续拖累CPI。8月核心CPI同比为1.2%,环比为0.1%,较7月数据分别下滑0.1、0.2个百分点,阻断了之前核心CPI的反弹趋势。结合PPI生产资料同比连续三个月维持在0.3%来看,国内消费已恢复至较为稳定的水平,后续难有再上行的动力。

供给约束推升上游原材料价格,8月PPI环比为0.7%,涨幅较上月扩大0.2个百分点,同比为9.5%,远超预期并创年内新高。快速上行的动力主要源于供给约束下的国内生产资料价格上涨。燃料、动力类上涨速度最快,环比涨幅为2.4%,但较上月下滑约0.8个百分点。化工原料类环比涨幅居第二,为1.3%,较上月上涨0.4个百分点。除化工原料外,纺织原料类、有色金属类价格环比涨幅皆较上月有所扩大。

双碳背景下,长期生产价格中枢或向上抬升。从中国发电厂当前的能源结构来看,煤炭发电仍然是发电的主力,发电厂动力煤的盈亏平衡点大约在600元/吨左右。当前动力煤价格已突破1000元/吨,一定程度构成了电价涨价压力。同时,天然气价格自今年二季度以来也快速上行,推动8月国内燃气生产和供应业价格环比上行1.7%,涨幅较上月扩大1.5个百分点。电价等动力燃料供应业价格的上行,或向中下游传导,长期或抬升全行业生产成本。另一方面,由于下游需求仍然偏弱,PPI-CPI再破历史新高,议价能力较弱的下游消费品或持续受到来自成本端的压力。

“元宇宙”带动游戏板块爆发,汽车行业结构改善将持续

上周传媒板块涨幅较大,上涨4.69%,跑赢大盘1.17%。重受字节跳动收购Pico事件催化,元宇宙概念受到广泛关注。9月7日起受“元宇宙”概念带动,网络游戏板块全面爆发。一方面需要冷静对待相关个股,游戏是元宇宙的最佳突破口,但并不等同于“元宇宙”,现阶段需要考虑云计算、区块链、虚拟现实等技术基础。另一方面,本轮板块爆发背后是字节等大厂悄然加大对元宇宙的布局,这是继移动互联网信息技术变革以来最重要的产业逻辑重构。字节跳动对标Facebook对“元宇宙”的切入路径,同Facebook均擅长社交、内容和全球化,基于“硬件+内容”的结合,先后投资代码乾坤和Pico。“元宇宙”有望逐步变为现实。元宇宙技术端是各种技术的集大成者,对应用端而言,可以实现对过去各种内容场景的颠覆,游戏只是第一步。

上周汽车板块上涨2.39%,跑输大盘1.13%。据中国汽车工业协会数据,2021年8月国内汽车产销分别完成172.5万辆和179.9万辆,环比分别下降7.4%和3.5%,同比下降18.7%和17.8%。其中新能源汽车产销分别完成30.9万辆和32.1万辆,同比均增长1.8倍,产销继续刷新记录。目前马来西亚地区疫情形势仍然严峻,致使国内汽车芯片供应问题未见明显好转。预计四季度国内汽车芯片供应仍将承压,或在一定程度上限制部分整车厂产能,但9月初至年末市场景气度持续提升大趋势不变,预计2021年全年我国汽车产销量同比增速达10%,根据乘联会预测,2021年全年我国新能源汽车销量有望突破300万辆。

投资策略与行业配置

上周大盘较前一周上涨,消费股有所反弹,金融地产股有所回落,科技股整体回调,周期股基本持平。A股市场在8月分化加剧,市场对上游资源品种偏好明显加剧,我们认为主要原因一方面是8月份国内经济数据进一步走弱,市场对下半年经济逐步回落预期达成一致,所以对消费、地产、银行等基本面预期产生恶化。另一方面,从中报观察看,消费多数行业2季度整体趋弱,上游资源品受益均价抬升,业绩表现不错。另外,在碳中和目标下,8月份开始国家加强对高耗能板块的用电限制,进一步限制了供给,拉高了资源品价格。

进入9月份,我们认为在经历8月份调整分化之后,还是会延续震荡、分化的格局,短期上涨过高的周期行业面临调整压力,反之估值合理,增长持续的公司和行业可能会出现反弹。在此背景下,我们将保持行业适度分散,个股集中的原则去进行选股投资,集中选择中报业绩超预期的成长公司或板块,主要在高端制造、新能源、医药、消费中寻找机会。

从中长期角度,在注册制和退市新规实施背景下,优胜劣汰机制提升资源配置效率,个股分化将是中长期趋势,龙头企业和优质成长企业将持续受益。

数据来源:本文数据未经特别说明,均源自Wind。声明:本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载的数据、资料及观点仅提供作参考之用,不构成任何投资建议。本材料所载内容的来源及观点的出处皆被国金基金认为可靠,但国金基金对这些信息的准确性及完整性不作保证。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任。

2021-09-14 11: 07

2021-09-14 11: 06

2021-09-13 23: 24

2021-09-13 23: 19

2021-09-13 23: 16

2021-09-13 23: 15