市场回顾

上周市场出现回暖趋势

部分股市指数单周整体上涨

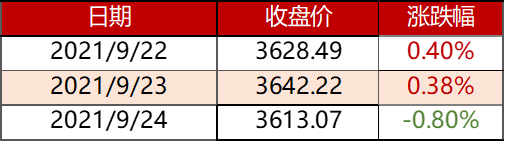

图表1:本周主要股市指数表现(2021-9-22至2021-9-24)

数据来源:wind

上证指数在上周内先涨后跌

科创50涨幅相对较大

图表2:上证指数表现(2021-9-22至2021-9-24)

数据来源:wind

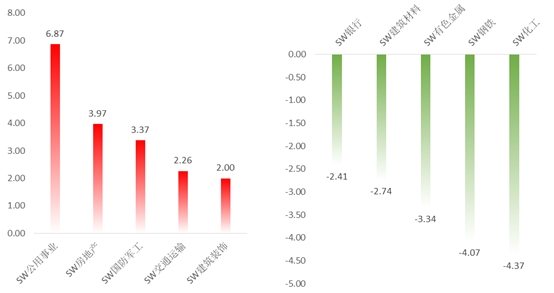

公用事业(申万)板块涨幅较高

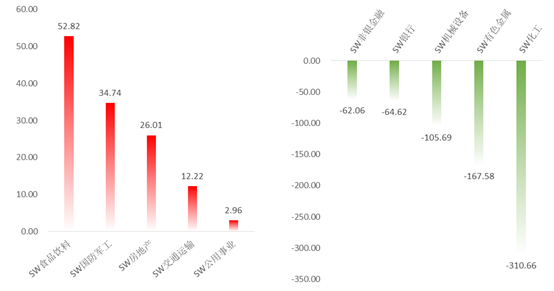

资金仍然大幅流出

图表3:本周涨幅前五与后五行业(单位:%)(2021-9-22至2021-9-24)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

公用事业、房地产、国防军工、交通运输、建筑装饰

本周跌幅前五的行业

银行、建筑材料、有色金属、钢铁、化工

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-9-22至2021-9-24)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流出后五的行业

食品饮料、国防军工、房地产、交通运输、公用事业

本周净流出前五的行业

非银金融、银行、机械设备、有色金属、化工

投资策略

科技行业景气继续维持在高水平,景气周期长度将高于以往,外部不利扰动因素带来的景气短期变化属于高位水平上的小幅波动,以及基数抬高后的增速小幅回落,其内在的长期驱动力(多个重大领域技术革新带来供给创造需求、各类产品的科技/半导体含量长期持续提升、国产替代加速)并没有被削弱,科技品涨价趋缓并不意味着景气周期的结束,量价条件仍将在较长时间里处于历史中枢水位之上,尤其是中高端产品,优质先进产能目前仍十分短缺。美国纳斯达克指数、费城半导体指数不断上涨,行业数据、科技巨头业绩和股指持续创出新高,估值也显著高于历史平均水平,显示全球科技行业仍处于景气上升阶段,资本市场对科技板块持较为乐观态度。

中信证券:强化价值配置,布局四季度行情

中信证券指出,风格切换提速,淡化短期博弈,强化价值配置,布局四季度行情。

能耗双控约束下的限电限产在各地铺开,压制供给侧预期;地产信用重构影响地产建安投资,压制需求侧预期,市场对经济增速的预期下修。第二,预计政策将迅速应对,对限电限产的纠偏速度会加快,保供稳价政策的效果也会逐步显现,缓解基本面预期,四季度国内经济运行将好于三季度。第三,宏观流动性仍处于阶段性宽裕的窗口,局部地产信用风险释放下,宏观流动性将更宽松,预计四季度的全面降准将在10月落地。配置上,建议继续把握风格切换,淡化短期博弈,强化价值配置,布局价值板块中高景气的消费和医药的细分领域,并精选制造和科技板块中三季报有望超预期的机械、军工、半导体、锂电。

中金公司:市场风格仍将纠结,控节奏、稳收益是重点,配置更加均衡仍适用

综合来看,中金公司认为市场目前仍然处于“纠结期”,整体表现可能平淡。结构上看,市场短期或仍难显现清晰方向:成长板块经历了4月起持续的上涨后可能需要把控节奏;消费相关板块经历前期下跌后处在稳定期,但消费数据偏弱或压制整体表现;受限产因素支持的原材料板块前期大涨也透支较多预期,近期也因调控预期等因素影响出现放量回落的现象。在政策方向明晰前,我们认为市场风格可能仍将较为纠结,控节奏、稳收益可能是当前的重点。

配置建议:在领先与落后的板块均衡配置。1)高景气、中国具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、半导体、部分制造业资本品等。估值趋高,短期波动加大,宜耐心并择机逢低吸纳;2)泛消费行业:在日常用品、家电、汽车及零部件、医药及医疗器械、轻工家居等领域,结合跌幅和估值自下而上择股;3)部分估值合理、格局较好或具备成长性的周期:重视限产相关原材料股价透支过多预期的风险,关注受益稳增长预期的行业,如水泥,以及受益财富及资管大发展趋势的金融龙头。关注部分回调较多、估值具备吸引力的“老白马”。

国泰君安证券:持股以待,十月行情

7月下旬以来,A股市场既有指数中枢的显著抬升,又有连续46个交易日的万亿成交表现。行情至此,新的动力与范式正在酝酿:

1)国内消费、地产等数据持续走弱,经济下行预期的方向已成共识,尤其是中低收入群体资产负债表的承压,将推动宽货币向宽信用的传导与扩散。

2)能耗双控背景下,原材料涨价对中下游企业盈利的挤压,短期虽难缓解,但考虑到稳增长与稳就业的边界,限产政策与供需矛盾最为突出的时点即将过去。

3)海外方面,尽管美联储Taper步伐逐步逼近,但在充分预期的背景下,美股难以受到显著冲击,考虑到国内外货币政策存在相位差,国内权益市场更具内生性。叠加中美关系缓和、G20峰会将至,以及国内风险事件的有序处理,分母端逐步发力与预期修正,建议持股过节,静待金秋十月的拉升行情。

对于行业配置,建议景气优先,推荐券商/新能源/老能源。无风险利率下行,财富管理驱动下的二次成长,叠加一级市场的增量贡献,券商行业受益持续性有望超预期。此外,宽松周期开启后市场实际盈利回升较慢,高景气方向仍具稀缺性,应追寻三次能源革命中的供需紧平衡方向。综上,1)首推券商;2)产业趋势向上的新能源:核电、BIPV、光伏;3)供需紧平衡的老能源:钢铁、煤炭、电解铝等。

海通证券:今年的第三股风正来临,市场风格将更加均衡

海通证券表示,今年市场已刮过两股风。如今第三股风已来临,稳增长政策推进、中美关系出现积极信号,大金融和基建相关制造业有望受益。借鉴历史,牛市高点特征是众乐乐,均衡以待:硬科技、大金融、基建相关制造。

今年前9个月即将过去,期间行情有两次明显的变化。春节前市场保持去年龙头行情的惯性,春节后至3月底市场调整,行情主线发生变化,3月底至7月新能源汽车板块涨幅居前,7月市场再次调整,7月底至今资源股涨幅领先,这是今年的前两股风。展望未来,我们认为年内第三股风正来临,市场风格将更加均衡。稳增长政策有望进一步加码,地产政策或有望改善。风正吹向低估的大金融和基建相关制造。新一轮上涨蓄势待发中,建议均衡配置硬科技、大金融、基建相关制造。

参考文献:

[1] 【十大券商一周策略】市场的第三股风正来临!控节奏、稳收益,节后迎反攻?

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

2021-09-28 20: 03

2021-09-28 19: 53

2021-09-28 19: 50

2021-09-28 19: 45

2021-09-28 19: 39

2021-09-28 19: 27