市场回顾:新共识正在消费板块凝聚

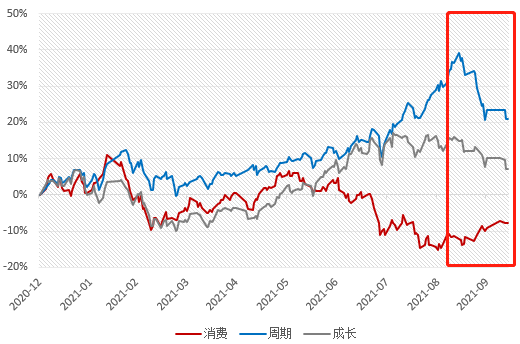

进入三季度,市场结构开始出现微妙的变化。分板块来看,二季度涨势凌厉的热门赛道逐渐“恐高”,高估值、高景气的科技成长股7月后基本横盘震荡;而随着8月份缺煤、限电等供给端问题开始发酵,上游资源品价格大幅上涨,驱动周期板块强势上行;进入9月份,随着供给问题最为突出的阶段过去,尽管商品期货价格依然居高不下,但资源股也开启了回调模式;而预期低、涨幅低的消费板块则从9月份开始企稳,尤其是9月中旬开始,资金向消费板块切换的迹象尤为明显,反映市场投资者的新共识可能正在消费板块凝聚。

中信风格指数走势

来源:Wind

往后看,我们认为消费的至暗时刻已经过去,底部已经非常坚实。在通胀中枢抬升、增长逐步企稳、流动性“松油门”的宏观组合下,消费板块相对优势愈发凸显;随着核心CPI逐步回升、PPI-CPI剪刀差逐步收敛,低估值的、偏消费的后周期行业重估在即。

消费板块至暗时刻正在过去

今年以来,受疫情反复的影响,市场对消费的预期很低,消费也因此成为表现最差的板块之一。一方面,疫情管控仍较为严格,线下消费场景受到约束,导致消费行业修复受阻。另一方面,上游价格持续上涨,但价格向下传导相对缓慢,导致下游消费类企业盈利增长相对较弱。目前来看,压制消费板块的因素已经出现不同程度的好转。

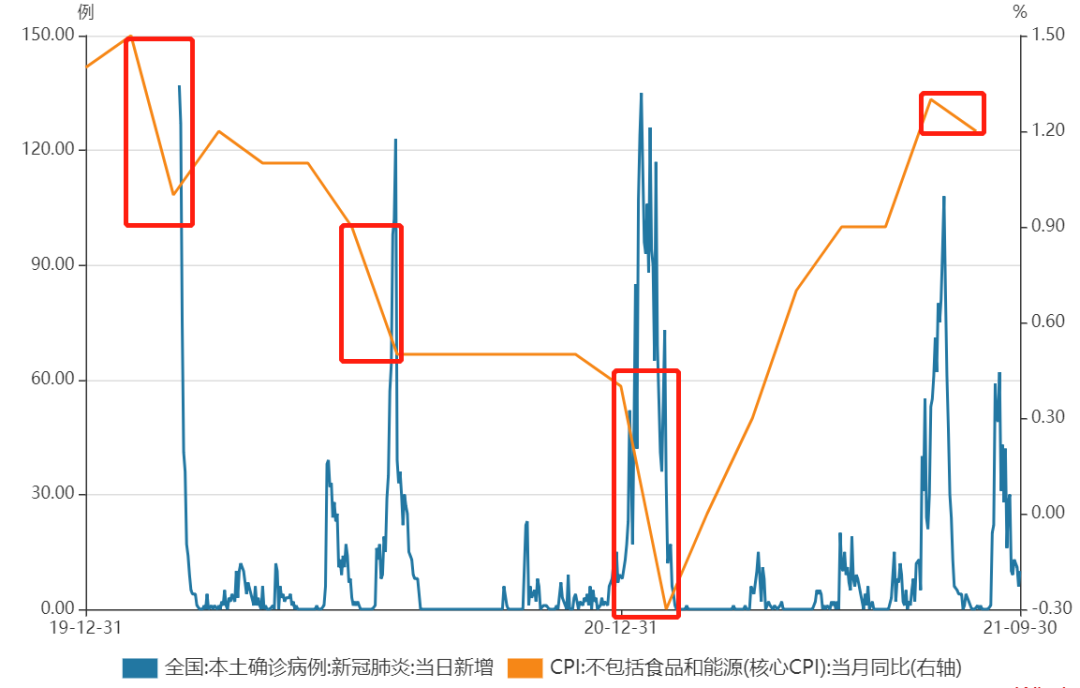

首先,从量的角度来看,疫情冲击趋于衰减,消费需求有望进一步提振。

一方面,8月以来几次疫情反复充分验证了我国防疫系统强大的防控能力。7、8月份南京爆发以Delta毒株为主的新冠疫情,一度引发市场担忧,但从结果来看,这次疫情同样在1个多月就得到控制。9月份福建、黑龙江等地散点疫情同样在1个月之内清零,同时国庆节后本土疫情0新增,显示我国已经具备较强的应对能力。

另一方面,特效药即将问世,“疫苗+特效药”组合有望进一步提振消费信心。截至10.14国内疫苗接种率接近80%,已经接近“免疫屏障”门槛。国庆期间美国药企默沙东新冠口服药物三期临床数据出炉,可使中轻度新冠患者的住院率或死亡风险降低50%,“疫苗+特效药”组合有望使得新冠病毒更加“流感化”,进一步提振消费信心。

全球及主要国家疫苗接种率

来源:ourworldindata,2021.10.12

第二,从价的角度来看,消费板块供需关系同样偏紧,上游周期品的涨价逻辑有望在消费领域演绎。

从供给端来看,过去十年中,由于互联网的持续冲击,很多传统消费行业出现了市场化的出清;在疫情持续冲击下,不少线下服务业出现了持续亏损和大面积出清,在存量供给退出的同时,新增供给也较为有限,出清力度极强。

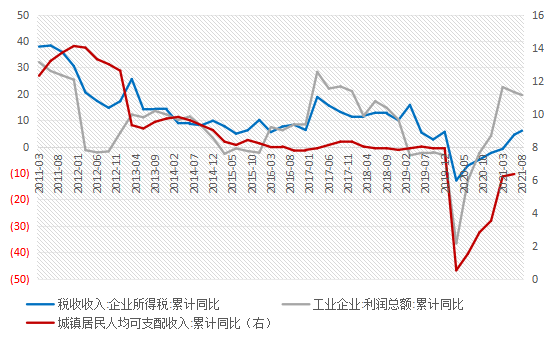

从需求端来看,目前消费距离疫情前还有较大差距,但由于消费后周期属性较强,预计消费需求修复空间大、持续时间长。一方面,截至8月份,企业盈利和企业所得税均已明显超过疫情前,而已公布的2季度居民可支配收入增速仍明显低于疫情前,历史数据显示企业盈利领先于居民收入,预计居民收入仍有修复空间。另一方面,国庆长假本地服务类消费稳步恢复,显示疫情管控下居民消费意愿仍然强烈,随着疫情影响减弱,更多消费场景释放,需求修复的趋势有望延续。

居民收入仍有修复空间

来源:Wind,2021年数据为两年平均增速

目前核心CPI已经进入回升通道。8月份在南京Delta疫情最为严重的情况下,核心CPI同比上涨1.2%,仅比7月份小幅回落0.1%,明显好于过去几轮疫情反复。从9月份的通胀数据来看,尽管疫情仍有反复,但核心CPI环比涨幅0.2%,已经从8月份的弱于季节性回归常态水平(与2018年-2020年同期持平);同时PPI生活资料中衣着、耐用品环比属于同期偏强水平,显示价格自上而下传导仍在缓慢进行。在良好供需格局支撑下,疫情冲击衰减、需求修复将使得价格向下游传导更为顺畅,预计核心CPI仍有回升空间。

疫情对核心CPI的冲击衰减

来源:Wind

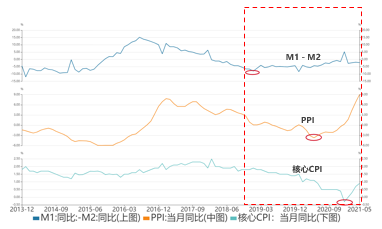

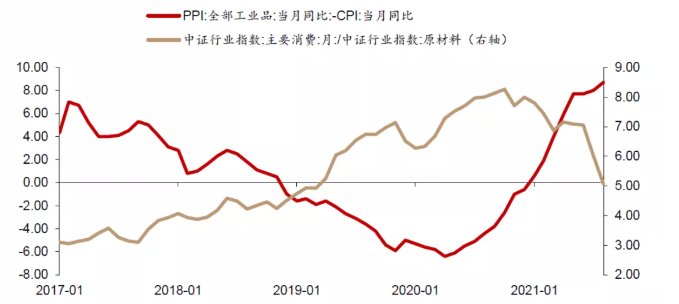

第三, PPI与CPI剪刀差有望收敛,利润分配将向消费倾斜。

随着大宗商品价格大幅上涨,目前PPI-CPI剪刀差已经达到历史峰值。往后看,二者剪刀差收敛是确定性较强的事。一方面,大宗商品价格上涨在国内保供稳价政策下,PPI上行斜率有望边际放缓,而明年PPI在高基数下逐步下行是比较确定的。另一方面,CPI在猪价、油价企稳和核心CPI回升的背景下将保持上行。历史经验来看,PPI-CPI剪刀差与上游行业利润占比高度相关,随着二者剪刀差持续收敛,消费行业盈利的相对优势也将越发凸显。

核心CPI有上行动力

来源:Wind

PPI-CPI剪刀差与上游行业利润占比

来源:华创证券

消费底部坚实,板块重估在即

从性价比来看,今年以来,科技和周期类别经历了轮番上涨,不管是从估值、市场预期还是交易拥挤度等指标来看,目前都已经处在较高的位置,而消费股受疫情散发的影响,基本面和估值均处于低位,一批优质的头部公司已经显露出较好的中长期投资价值。

从宏观因子来看,4季度大概率呈现通胀居高不下、政策发力稳增长、流动性“松油门”的特征,这种组合下消费的相对优势更加凸显,资金配置再平衡有望驱动消费重估。一方面,PPI与无风险利率高度相关,4季度PPI维持高位、美联储Taper等因素将使得无风险利率易涨难跌,意味着处于高位的科技成长类和周期类股票相对承压;另一方面,随着高企的PPI逐渐向下传导,核心CPI回升,消费类别相对受益,如果说明年PPI-CPI下行确定性较强,那么四季度或许已经进入较好的消费布局时点。

PPI-CPI收敛时期,消费行业相对占优

来源:西部证券

风险提示:本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2021-10-14 18: 18

2021-10-14 17: 33

2021-10-14 17: 08

2021-10-14 15: 17

2021-10-14 10: 31

2021-10-14 09: 46