文:任泽平团队

特别鸣谢:曹志楠、苏泽文、彭阳、孙文婷

对本文数据整理有贡献

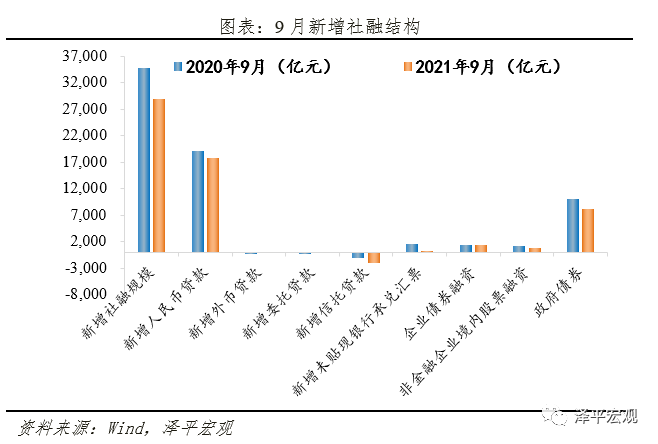

表内融资方面,社融口径信贷3个月延续少增。9月新增人民币贷款1.78万亿元,同比少增1397亿元,银行继续以票冲贷。

表外融资方面,非标持续压降态势。9月表外融资减少2136亿元,同比多减2163亿元。其中,新增未贴现票据15亿元,同比少增1488亿元,双控减产、成本攀升,实体经济不活跃,企业开票需求下降。委托贷款减少22亿元,同比少减295亿元。信托贷款减少2129亿元,同比多减970亿元,9月信托到期量显著高于8月,加之地产降温、监管有意整顿信托异地业务,压降态势延续。

其他融资方面,政府债发行提速,但受制于高基数仍延续少增。9月政府债券净融资8109亿元,但受去年同期高基数的影响,同比少增2007亿元。7月政治局会议以来,政府债发行节奏提速,据报道专项债需在11月底前发行完毕,不再为12月预留额度。2021年专项债额度3.47万亿,赤字规模3.57万亿,截至9月末,专项债剩余额度1.1万亿,假设专项债10-11月平滑发行,国债和一般债10-12月平滑发行,预计10、11月政府债月均净融资接近1.1万亿元,成为四季度社融的主要支撑项。

直接融资方面,企业债券融资同比持平,环比大幅少增,股票融资同比环比均少增。9月企业债券融资1400亿元,比去年同期基本持平,但较上月大幅减少2941亿元,受信用事件冲击,市场风险偏好降低。9月新增股票融资772亿元,同比少增369亿元,环比少增706亿元,9月国内股市整体震荡行情。

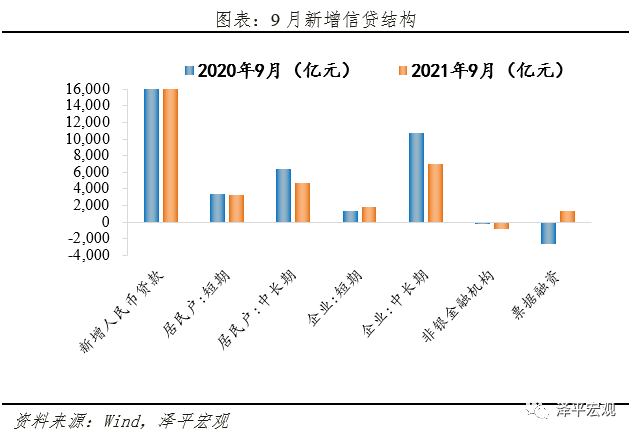

9月金融机构口径信贷同比增速为11.9%,较上月下降0.2个百分点。9月金融机构口径新增人民币贷款1.78万亿元,同比少增1397亿元。前期已有3000亿元支小再贷款落地,近期监管层吹风“引导金融机构增加制造业中长期贷款”“维护房地产市场的健康发展”“继续释放贷款市场报价利率改革潜力”,政策筑底,信贷有望边际改善。

企业贷款方面,短贷和票据融资多增,中长期贷款延续三个月少增。9月新增企业贷款9803亿元,同比多增345亿元。短期贷款、中长期贷款、票据融资同比分别多增552亿元、少增3732亿元、多增3985亿元。表内票据融资连续四个月大幅多增,企业中长期贷款连续三个月少增,经济下行压力仍大,上游大宗商品价格高位震荡,对下游企业的利润形成压制,实体经济融资需求疲软。

居民贷款方面,短期贷款和中长期贷款均持续少增。9月新增居民贷款7886亿元,同比少增1721亿元。其中,短期贷款新增3219亿元,同比少增175亿元,少增额度有所收窄,9月服务业PMI指数环比回升,或因中秋假期带动;8月居民中长期贷款新增4667亿元,同比少增1695亿元,主因地产调控形势严峻,9月,30大中城市商品房销售面积两年平均月同比降至-15.3%,较前值下滑10.2个百分点,降幅进一步扩大。

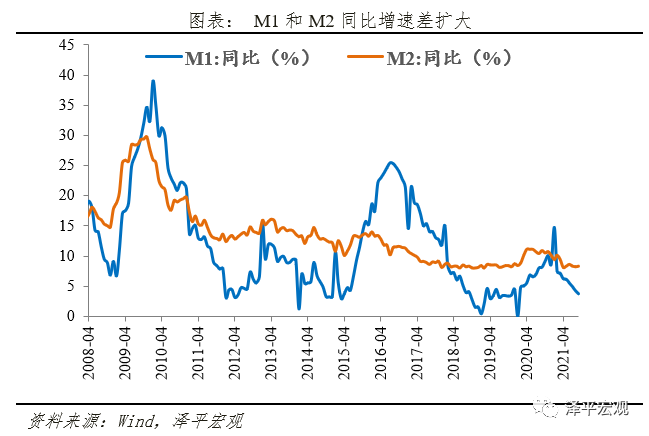

5、M2增速8.3%,较上月提高0.1个百分点,M1增速3.7%,较上月大幅回落0.5个百分点,M2-M1剪刀差扩大。

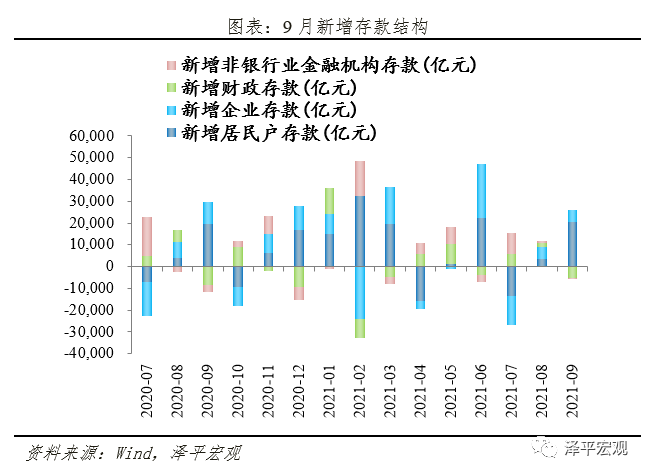

9月M2同比增速8.3%,较上月上升0.1个百分点。金融机构跨节资金需求增加,为应对短期资金面扰动,央行加大公开市场操作力度,自9.17以来多次开展14天逆回购,向市场注入流动性。从结构来看,1)居民存款新增2.1万亿元,同比多增1240亿元。2)企业存款新增5192亿元,受去年同期高基数影响,同比大幅少增4917亿元。3)财政存款减少5031亿元,同比少减3286亿元。9月为财政投放大月,财政资金划转效率高,财政存款向企业和居民存款转化。4)非银金融机构存款减少669亿元,同比少减2508亿元。季末为了应对考核,银行将理财转化为一般存款,非银存款向居民企业存款转化。

M1同比增速3.7%,比上月回落0.5个百分点。经济下行压力下,企业和居民投资意愿谨慎,加之近期地产降温,一定程度上影响了企业和居民的购房热情,交易性需求疲软。M1和M2同比增速差扩大,实体经济活力不足。

6、展望未来,宽信用窗口正在打开,未来取决于对经济下行的容忍度。

基建和房地产作为宽信用的两大传统渠道,在当前降杠杆和防风险的大背景下均难以发力,叠加大宗商品价格处于高位,共同构成宽信用的主要制约。但近期政策释放宽信用信号。

一是基建方面,根据最新披露2017年数据,基建投资资金来源中的国内贷款占当年新增贷款的比重17%。随着10、11月专项债发行提速托底宽信用,政府债月均净融资接近1.1万亿元,成为四季度社融的主要支撑项。

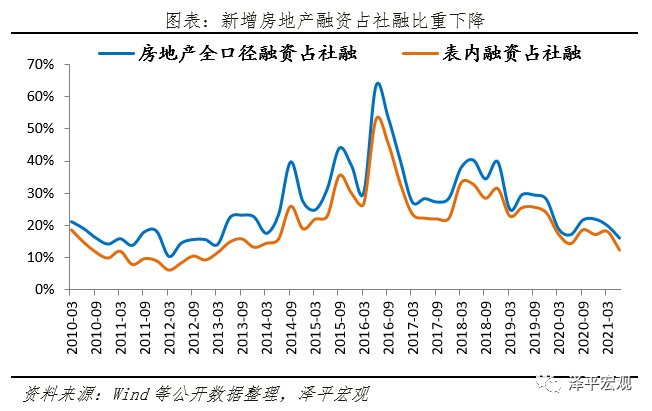

二是房地产方面,我们测算房地产全口径(贷款、债券、非标)年内新增融资合计12109亿元,占新增社融16.12%。9月27日央行货币政策委员会第三季度例会、9月29日央行、银保监会召开房地产金融工作座谈会,均表示“维护房地产市场的健康发展,维护住房消费者的合法权益”,部分地区银行下调房贷利率,在房住不炒的大背景下,合理住房贷款有望开闸。

三是随着经济周期运行以及国家释放产能,打击大宗商品炒作之风,通胀对货币政策制约终将减弱。

2021-10-15 11: 08

2021-10-15 10: 21

2021-10-15 08: 46

2021-10-14 22: 51

2021-10-14 22: 50

2021-10-14 22: 48