市场回顾

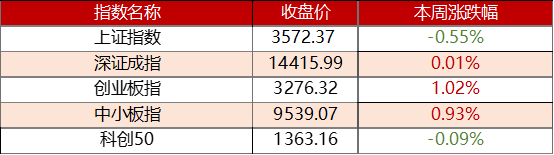

各大指数分化仍较明显

其中创业板指涨幅较高

图表1:本周主要股市指数表现(2021-10-11至2021-10-15)

数据来源:wind

上证指数在上周内波动幅度略大

上证指数整周为下跌

图表2:上证指数表现(2021-10-11至2021-10-15)

数据来源:wind

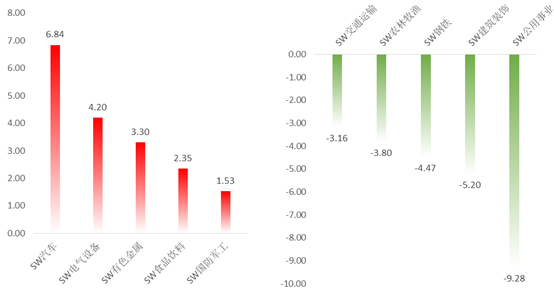

板块分化仍然明显

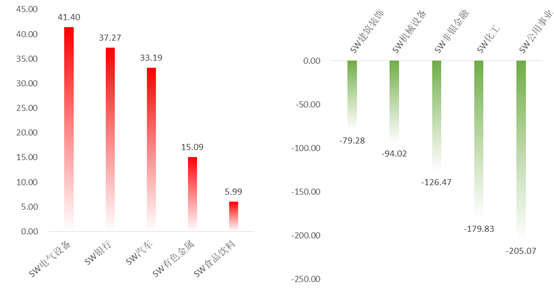

资金大幅流出

图表3:本周涨幅前五与后五行业(单位:%)(2021-10-11至2021-10-15)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

汽车、电气设备、有色金属、食品饮料、国防军工

本周跌幅前五的行业

交通运输、农林牧渔、钢铁、建筑装饰、公用事业

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-10-11至2021-10-15)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流出后五的行业

电气设备、银行、汽车、有色金属、食品饮料

本周净流出前五的行业

建筑装饰、机械设备、非银金融、化工、公用事业

投资策略

从整体流动性和行业景气度方面来分析,今年股市大概率还是会有结构化行情,11月政策的清晰度越来越高,对风险偏好的提升有积极的作用,12月又面临基金行业的年度大考,大概率会有几个行业跑出明显的相对收益和绝对收益。因此,对行业和个股的跟踪能力、研究能力提出了更高的要求。在这个环境下,选股更考验投资者的投资框架和体系。投资决策还是需要回归到对公司本身的价值判断,摒弃各种杂音,更专注于判断产业的趋势变化和公司的竞争力变化,耐心寻找维持高景气度的公司。

中金公司:关注政策及“共同富裕”定调

但在当前背景下,市场风险偏好的改善可能需要时间,近期需要密切关注政策及改革动向。经济数据的信号正在增加政策托底的紧迫性,而近期政策也逐步显示出“保民生、稳增长”的倾向。尽管在更加明确的货币、财政、产业政策和工具落地之前,市场整体可能仍然处于区间震荡、轮动较快的格局,政策方向可能在逐步清晰。

配置建议:在领先与落后的板块均衡配置。随着上游价格局部见顶,配置可逐步往中下游调整,可关注如下方向:1)高景气、中国具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、半导体、部分制造业资本品等。估值趋高短期波动可能加大,宜耐心并逢低吸纳;2)泛消费行业:消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局,包括家电、轻工家居、食品饮料、医药等;3)部分估值合理、格局或成长性较好的周期:本地原材料周期板块仍有调整风险;同时受政策预期支持、相对落后的板块可能有一定交易价值,如水泥等。

中信建投证券:宏观回归微观,聚焦三季报景气方向

在周期板块剧烈波动、消费板块急速反弹之后,市场缺乏合适的投资主线和合力方向,因而将已经持续数月的“类滞胀”问题推到台前,作为市场“不涨”的主要担忧。但向后看,四季度国内流动性保持合理充裕,利率上行空间有限,对权益市场的影响也在边际弱化,随着三季报推进,分子端盈利有望替代分母端流动性成为市场的新动能,尽管整体性的抬升较难出现,但细分板块中可能不会缺乏结构性机会。对于“滞胀”问题,建议投资者走一步看一步,孙国峰司长在三季度金融统计数据新闻发布会中也表示“PPI涨幅在今年年底至明年会趋于回落”、“CPI可能有所上行但仍将保持在合理区间”。

行业配置:围绕三季报微观景气度展开三条主线:1)穿越周期的高景气成长,如新能源车、光伏、军工、医药等;2)老周期中的新Alpha,如“缺芯”反转的汽车、能源转型主题链条;3)性价比回升的优质蓝筹,如受益于利率回升的银行、前期超跌的消费。

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

2021-10-18 18: 49

2021-10-18 18: 13

2021-10-18 17: 19

2021-10-18 17: 18

2021-10-18 17: 16

2021-10-18 17: 15