最近几个月以来转债市场行情阶段性火爆,中证转债指数涨幅甚至一度超过大部分股票指数,这主要取决于在正股上涨的同时转债估值出现了大幅提升,而对于小部分正股表现偏弱的转债,转债表现也强于正股。在这方面,转债下修条款功不可没。

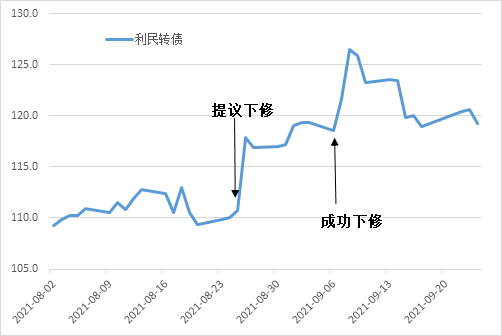

转债一般设有三大条款,分别是赎回、回售和下修条款,其中回售条款对应的是投资者的权利,而赎回和下修条款则对应转债发行人的权利。转债下修条款是由于正股股价下跌触发的,当条款被触发后,转债发行人有权下修转股价。转债下修相当于给予转债一次推到重来的机会,一般下修后对应转债的转股价值的大幅提升,转债价格会出现较大上涨,因此转债下修条款也是转债“下有底”的重要支撑。以利民转债为例,下修条款规定,当公司股票在任意连续30个交易日中至少有15个交易日的收盘价低于当期转股价格的85%时,公司有权利下修转债的转股价。2021年9月7日,利民股份发布了转债下修决议,将转债转股价下修至11.5元,利民转债价格从8月25日提议下修前至9月8日成功下修后上涨了14%,从110元上涨至126元,下修给转债投资者带来颇丰的收益。

图1:利民转债下修前后价格变化

数据来源:Wind,嘉合基金

虽然目前满足下修条件的转债数量较多,但最终能否执行下修还得取决于转债发行人的意愿。转债发行人的下修意愿一般来说会受到以下几方面影响。首先是股权稀释程度,一般股权稀释程度越大的转债越不容易下修。因为转债下修需要经过股东大会的表决,而此时需要持有转债的大股东回避表决,如果转债本身对股权的稀释程度较大或者下修会造成股权稀释度大幅提升,那么这会一定程度上损害其他股东利益,股东大会可能会否决董事会提出的下修议案。其次是大股东持有转债的比例,如果大股东大比例持有可转债,那么公司更倾向于下修转股价帮助大股东“解套”。同时,转债下修也会受到回售和赎回压力的影响。如果转债发行人面临较大的回售压力或者到期赎回压力,比如账面上货币资金不足以应对转债的回售或者到期赎回,那么转债发行人可能会选择通过下修转股价以避免转债回售或者赎回,这也是为什么一般转债回售条款的触发条件会比转债下修条款更加严格。

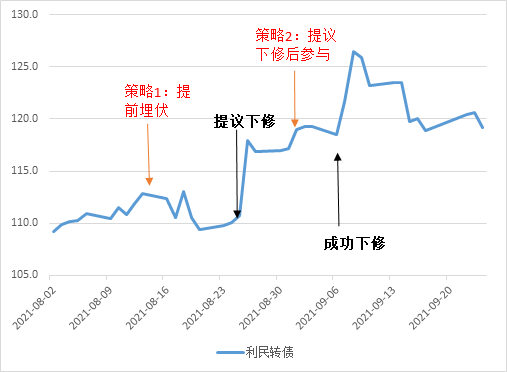

通过博弈转债下修获取收益也是转债的投资策略之一,我们主要考虑两种参与转债下修的策略。

首先是选取我们认为未来下修概率较大的可转债提前埋伏,主要从上文提到的股权稀释度、大股东持有转债比例以及回售和到期赎回压力等因素入手进行择券。在实际投资中通过事前埋伏参与下修的成功率其实不高,因为转债发行人的主观意愿很难揣测,当然如果成功押中则超额收益相对较为明显。

另一种参与下修的方法是在公司发布下修议案后参与,该种方法主要获取下修议案日至下修日的收益,主要博取转债是否能充分下修的收益,该部分收益确定性相对较大,但超额收益绝对值不如前者。

图2:利民转债下修的两种参与方式

数据来源:Wind,嘉合基金

本文作者:嘉合固定收益研究部 方仁杰

内容仅供参考,不构成投资建议,市场有风险,投资需谨慎。

2021-10-21 19: 15

2021-10-21 17: 49

2021-10-21 17: 01

2021-10-21 15: 56

2021-10-21 15: 20

2021-10-20 23: 14