本篇摘要:

【市场观察1】中国宏观:三季度增长继续放缓,更多支持性政策可期

【市场观察2】A股:利空数据落地、金融板块发力,人民币升创6月以来新高

【市场观察3】海外:供给继续扰动美国经济,过度担忧滞涨仍无必要

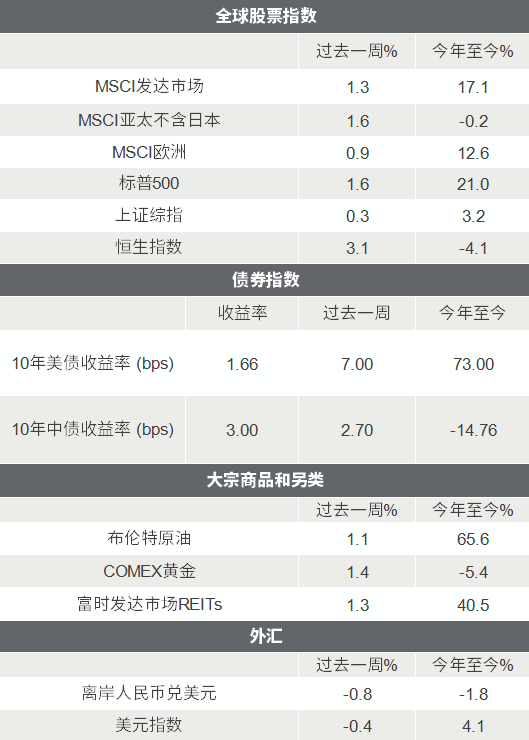

△资料来源:Wind,Bloomberg;数据截至2021/10/22。

中国宏观:三季度增长继续放缓,更多支持性政策可期

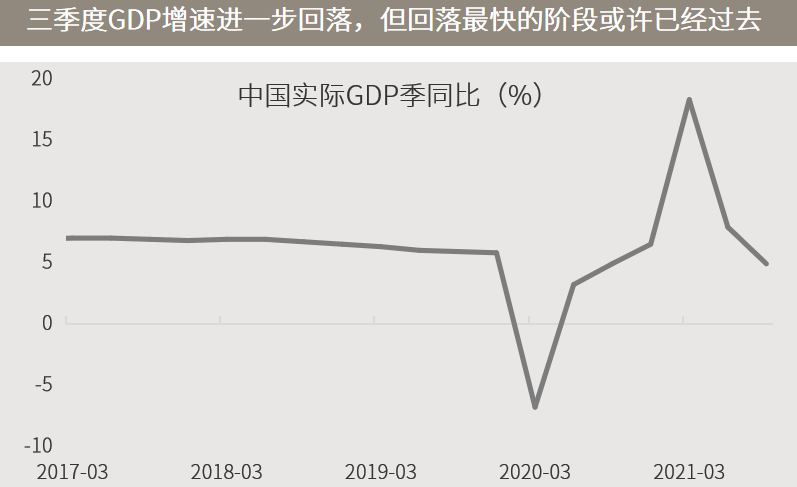

■ 三季度增长继续放缓,更多支持性政策可期:

国家统计局18日公布的数据显示,中国经济增速在2021年三季度继续放缓,实际GDP同比增长4.9%(市场预测为5.5%)。鉴于上半年GDP同比增长达到12.7%,即便近期增长放缓,2021年增长6%的年度目标仍有望实现。随着经济下行压力进一步凸显,近期部分领域的政策开始边际放松,例如央行开始敦促银行合法合规地发放房地产开发贷和按揭贷款,对煤炭供应和发电的限制也已放松。此外,8月以来政府债券发行步伐加快,有望支持地方投资。

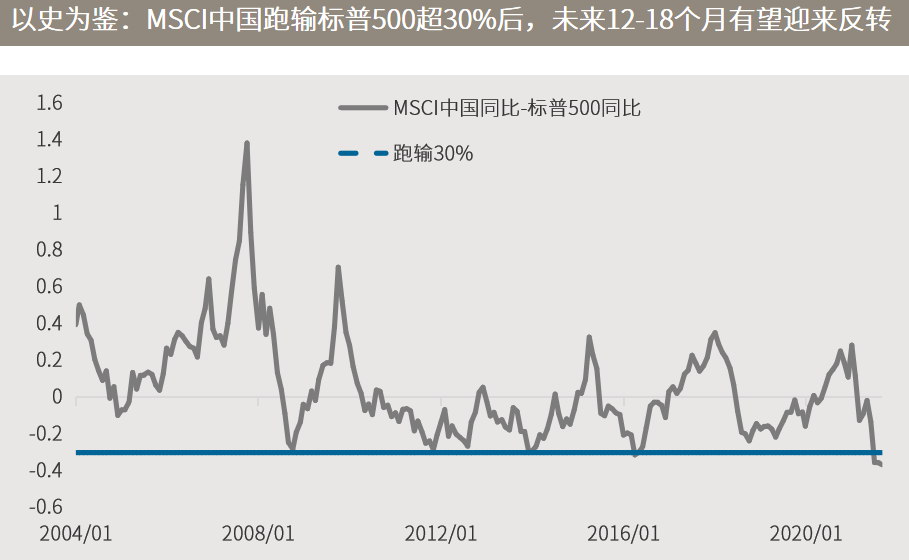

■ 中国股市显著落后美股,未来一年有望迎来反转:

随着中国经济触顶回落和消息面造成的互联网、教育等板块大幅波动,MSCI中国指数自2月底见顶以来最大跌幅超过了1/3,9月份按年度计算指数跑输标普500指数约30个百分点。这种落后同期美股30%的情况历史上也曾发生过,但也往往预示在随后的12-18个月里,形势会开始逆转。叠加更多支持性政策的出台,在流动性回升的支持下,经济活动可能在2021年第四季度有所反弹,为股票市场注入动力。

A股:利空数据落地、金融板块发力,人民币升创6月以来新高

■ 利空数据落地、金融板块发力,人民币升创6月以来新高:

本周公布的数据显示三季度经济超预期放缓,但与此同时投资者对政策边际放松的预期也随之提高,实际上房地产等政策的调整已经陆续出台。在此背景下,金融地产家电等有望受益的板块发力,推动A股全周震荡收涨。与此同时,得益于经常账户和资本账户的资金双流入格局,人民币在美元相对稳定的背景下升破6.4创出6月以来新高, 凸显了扎实基本面支撑下A股为代表的中国资产的吸引力。

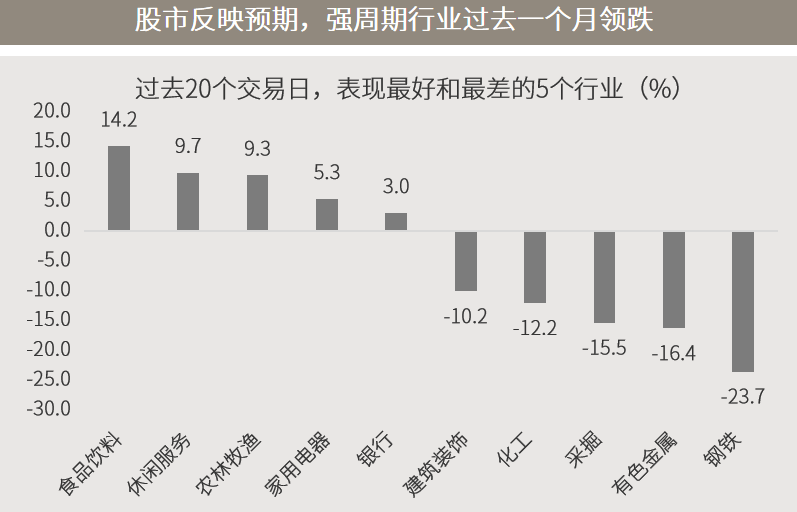

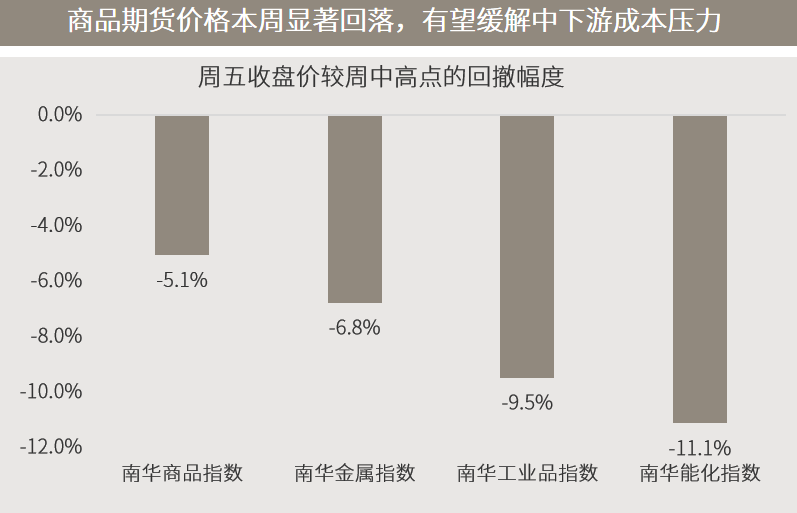

■ 大宗商品价格显著回落,中下游制造行业有望受益:

相比之下,本周引起更多投资者关注的是大宗商品期货市场发生的大幅波动,但实际上股市中相关板块的回调自9月下旬就已展开。整体而言,大宗商品价格在持续数月的大幅上涨后出现快速回落,有望进一步缓解投资者对滞涨的担忧,有助于打开政策空间,同时也有助于缓解中下游板块的成本压力。今年因大宗商品大涨等因素导致成本大涨、盈利受损的中下游制造行业,在四季度和明年或有较好的机会。

△资料来源:万得,(上)数据区间2021.09.16-2021.10.22,申万一级行业;(下)数据区间2021.10.18-2021.10.22。

海外:供给继续扰动美国经济,过度担忧滞涨仍无必要

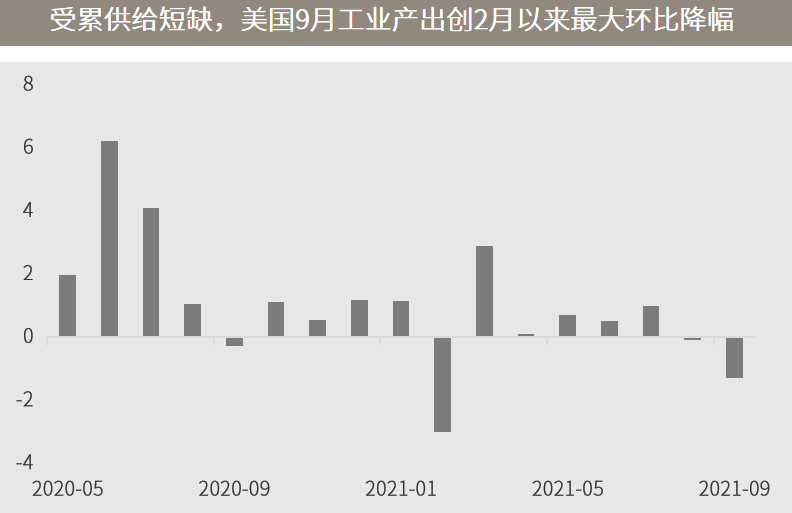

■ 供给继续扰动美国经济,9月多个数据迅速降温:

供给短缺继续给美国经济造成拖累,美国9月工业生产较前月下降1.3%,创七个月来最大降幅;9月制造业产出下降0.7%,连降两个月,且为2月以来最大降幅;同样因原材料和劳动力严重短缺,美国9月房屋开工率意外下滑至4月以来的最低水平。随着通胀预期上升和增长预期回落,滞胀成为近期全球市场的主要担忧。

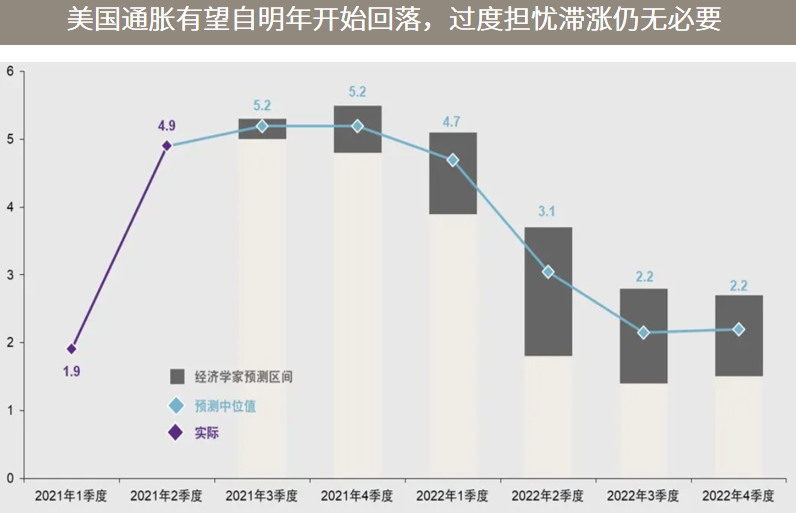

■ 美国经济迈向周期中段,过度担忧滞涨仍无必要:

目前的情况算不上滞胀,但通胀确实存在,因为多个经济领域的供给受到制约,国际海陆运输的效率低下,使得货物交付周期的延迟创下纪录。投资者并不需要过度担忧会出现滞涨,而是要注意当前只是从一个周期初期向中期的过渡阶段,以及通胀率可能高于以往水平。家庭和企业支出这些利好因素,以及新冠疫情对全球经济影响的减弱,将对企业盈利增长提供支撑,尤其是周期和价值型导向的板块。

△资料来源:(上)万得,数据区间2020.05-2021.09(下)彭博,BLS,摩根资产管理,数据反映截至2021年9月30日的最新情况。

■ 美联储褐皮书称经济“温和至适度”增长,薪资压力加大

■ 美国财长叶伦将延长非常规措施,以确保到12月3日不会突破债务上限

■ 供给短缺拖累生产,美国9月工业生产创七个月最大降幅,房屋开工意外下滑

■ IMF大幅下调亚洲今年经济成长预估,并对供应链风险发出警告

2021-10-25 12: 23

2021-10-24 21: 36

2021-10-24 21: 32

2021-10-24 21: 31

2021-10-24 21: 31

2021-10-24 21: 28