(1)10月以来,我国国债收益率出现上行趋势,我们认为影响因素主要有以下几点:

首先,通胀担忧仍在,名义利率有内在上升动力。从全球范围内来看,能源短缺已经成为较为普遍的现象,表现为石油、天然气、煤炭等能源品价格快速上涨。从国内角度来看,今年9月PPI同比上涨10.7%,国内上游资源品价格高涨仍未消退。

第二,降准概率下降,宽货币预期有所减弱。10月15日,央行第三季度金融统计数据发布会中并未提到降准,仅表明会使用结构性工具来熨平短期波动。市场普遍认为降准概率下降,经济下行压力带来的宽货币预期并未兑现。

第三,后续地方债供给压力或也将影响国债收益率。今年以来财政后置特征明显,近期在“今年末明年初形成实物工作量”的要求下,地方债发行开始加速。截至10月24日,今年新增专项债为24858亿元,较全年36500亿元的目标还差11642亿元。10月22日,财政部于发布会上明确2021年新增专项债券额度尽量在11月底前发行完毕,进一步传达出加快发行专项债的政策信号。一般情况下,专项债的发行对流动性有一定的影响,对利率上行也有推动力。

(2)向后看,国债利率向上动能或大于向下动能,但持续上升的概率可能并不大。

首先,从通胀水平来看,在翘尾因素和国内保供政策下,PPI大概率将于今年年末明年年初开始下行。9月PPI进一步上行主要受煤炭供给较紧影响,为促进煤炭价格回归至合理区间,国内已经多次提出相关干预政策,后续煤炭价格大幅上涨的概率不大。9月以来,发改委允许153座煤矿核增产能2.2亿吨/年,四季度可增产5000万吨以上。

第二,央行后续或继续对地方债加速发行开展对冲行为,专项债加速发行对利率的影响可能不大。10月20日起,央行公告显示为对冲税期、政府债券发行缴款等因素的影响,已经加大了逆回购操作的力度。根据财政部的表态,专项债供给压力将主要体现在10月和11月份,12月开始地方债发行对利率的影响将逐渐消退。

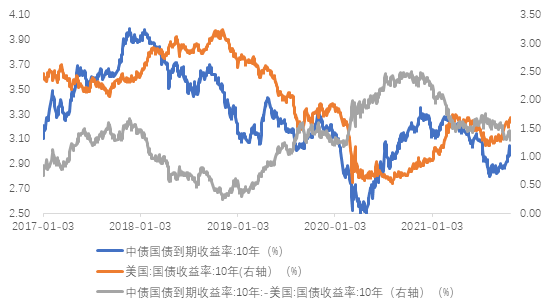

第三,国内货币政策“以我为主”的主基调不会变,美联储的影响或将主要体现于美联储实施加息时。从中国人民银行货币政策司司长孙国峰的表态来看,央行已经做出了前瞻性的政策安排,降低了美联储等发达经济体央行政策调整可能带来的外溢冲击。从中美利差来看,截至10月22日,中美十年期国债收益率利差为1.34%,在这一水平上美联储对我国货币政策的掣肘影响有限。

资料来源:Wind

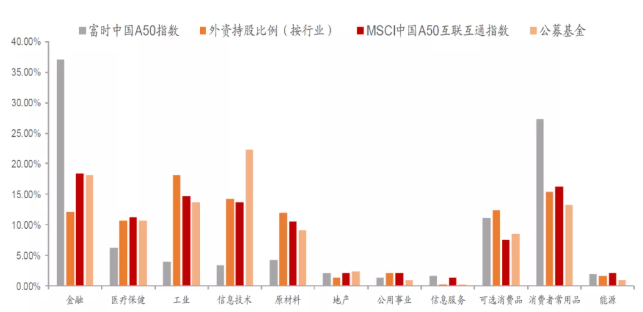

MSCI中国A50互联互通指数是由MSCI明晟公司编制的包含50只沪深大盘股的指数,一定程度上表征了A股市场的整体走势。从选股范围上来看,MSCI中国A50互联互通指数的选股样本为互联互通范围内的A股,并非全部A股。从编制方式上来看,是在11个大类行业中选取自由流通市值最大的2只个股后,然后从剩下的股票中选取市值最大的28只股票,共计50只股票,并于每季度进行调整。这种编制方法使得指数中行业更加均衡。MSCI中国A50互联互通指数降低了对金融行业的超配,提升了工业、信息技术等新兴产业权重,较为符合市场行业结构的变化趋势和目前机构投资者的持仓情况。

资料来源:中泰证券

MSCI中国A50互联互通指数的推出对我国股票市场健康发展有较为深远的影响。一方面,国内于10月首批了4只MSCI中国A50 ETF,预计后续将有一系列ETF产品推出,丰富了国内资产配置和投资交易的标的,有助于国内居民财富持续向股市转移。另一方面,相比其他宽基指数,MSCI 中国A50互联互通指数更好地代表了国内新兴产业的优质公司,与机构持仓的行业结构更加吻合,将有助于海外中长期资金流入我国股市,对股市机构化提升也有助力,有利于A股市场更加健康的发展。此外, 10月18日MSCI中国A50互联互通指数期货合约正式在港交所挂牌上市,丰富了国内风险对冲工具,有助于降低非理性因素下A股市场的波动,也增加了A股市场的吸引力。

风险提示:本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2021-10-25 21: 27

2021-10-25 21: 04

2021-10-25 21: 03

2021-10-25 20: 58

2021-10-25 20: 52

2021-10-25 20: 51