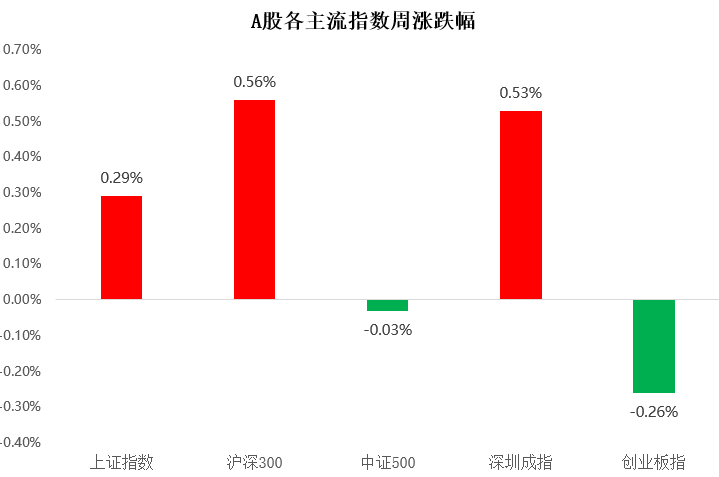

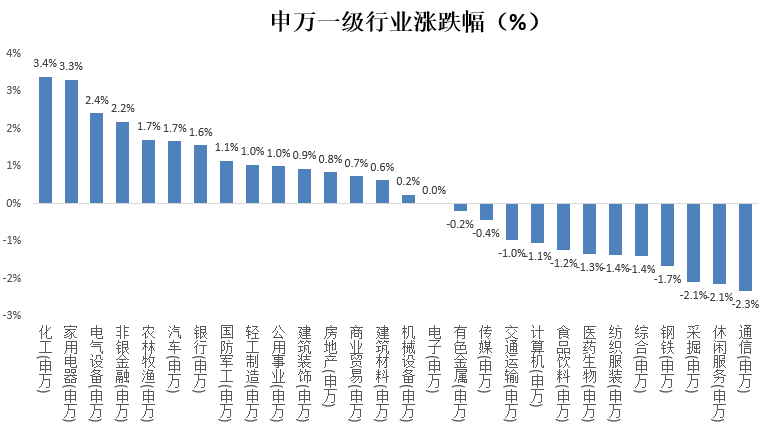

上周沪深300指数上涨0.56%,上证指数上涨0.29%,深证成指上涨0.53%,创业板指上涨0.26%;分行业来看,化工(+3.4%)、家用电器(+3.3%)和电气设备(+2.4%)涨幅居前;通信(-2.3%)、休闲服务(-2.1%)、采掘(-2.1%)跌幅居前。

(来源wind,统计区间:2021/10/18-2021/10/24,申万一级行业指数分类)。

重点板块分析

![]() 化工涨幅第一,主要因为部分大宗商品价格上涨拉动原材料价格;

化工涨幅第一,主要因为部分大宗商品价格上涨拉动原材料价格;

![]() 家用电器涨幅第二,主要因为家电企业盈利水平预计底部边际改善;

家用电器涨幅第二,主要因为家电企业盈利水平预计底部边际改善;

![]() 电气设备涨幅第三,主要因为新能源政策利好不断,未来前景超预期。

电气设备涨幅第三,主要因为新能源政策利好不断,未来前景超预期。

(来源wind,统计区间:2021/10/18-2021/10/24,申万一级行业指数分类)

在经济大方向向下,企业盈利整体向下。找到与经济周期相关性低或者逆周期性的板块就是主要的方向,建议关注必选消费(食品、农业、医药)和政府投资(新基建)板块的投资机会。

中欧基金观点

市场热门板块的波动出现了明显的加剧,其中受奢侈品消费税预期、针对煤炭和电力供给的政策扰动等因素影响,如食品饮料、采掘和钢铁等行业的波动率显著增加,新事件因素对市场的影响力小幅提升。热门板块波动加剧固然受到了政策的扰动,但核心因素还是市场对经济何时企稳存在较大分歧。

在经历两个季度左右的调整后,此前伴随社融存量同比增速和PMI等经济领先指标而出现调整的A股已对基本面环比下行的预期反映得较为充分。但市场对于经济企稳的预期仍存在较大分歧,叠加流动性退潮后偏脆弱的短期资金面,这成为了近期热门行业波动加剧的核心因素。

在这一背景下,考虑到四季度短期经济企稳的信号(如社融等先行指标的触底回升等)仍未显现,预计市场短期难以形成对未来基本面的有效且一致的预期,因此A股在此期间或仍将持续震荡为主。这一过程中,若再度出现中长期高景气行业的错杀机会,建议在维持组合必要防御性的基础上可适度增加关注。

后市展望

由于短期流动性下行压力边际缓解,建议关注因量化基金和融资盘集中抛售而出现超跌的板块的企稳过程中所体现出的交易机会。在经历半年的调整后,消费行业整体估值已回落至过去五年均值。虽然基本面受经济下行影响较多,但中长期仍具配置价值,且为公募基金重点关注行业。若考虑到消费板块相较科技等其他赛道的相对估值优势,建议关注其中的食品饮料和家用电器等行业在四季度的估值轮动机会。

对于债券市场,上周五财政部在新闻发布会上公布:今年新增地方专项债额度将争取在11月底使用完毕,加上国债,11月的政府债发行总量可能达到1.8万亿。我们认为,债券市场无需过度忧虑短期供给失衡或是随之而来的宽信用问题:

首先,今年以来,地方债发行更加市场化,部分发达地区地方债发行利率仅比国债高20-25bp,地方债供给放量对国债、国开债的价格扭曲将小于往年。其次,我们注意到,央行虽然并未释放降准信号,但近期地方债放量发行时,也已经开始大额净投放,保持流动性合理充裕。债券市场目前仍然有配置价值。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

2021-10-25 22: 56

2021-10-25 22: 56

2021-10-25 22: 54

2021-10-25 21: 27

2021-10-25 21: 04

2021-10-25 21: 03