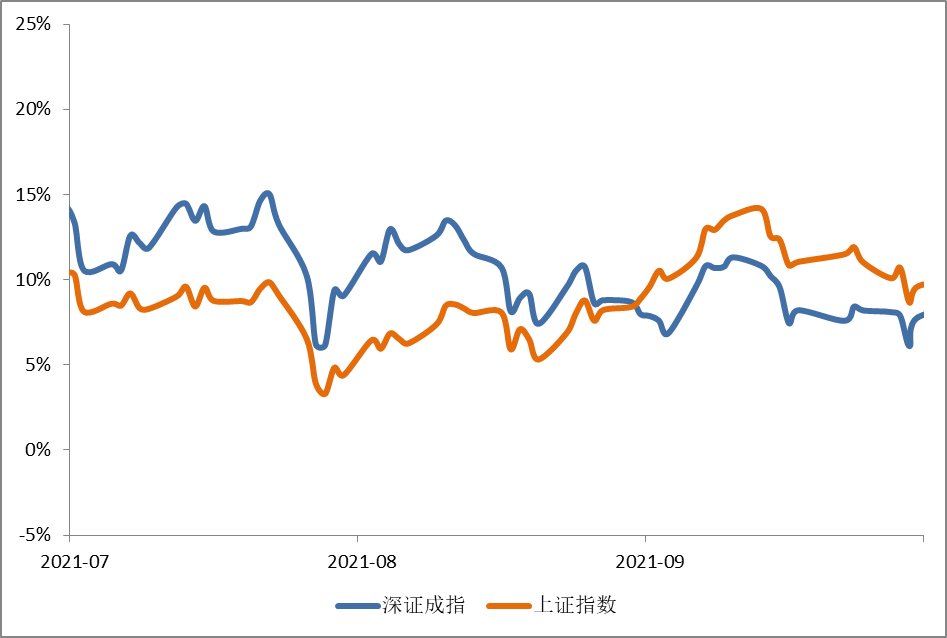

三季度A股市场震荡明显,受各种因素影响呈现出“过山车”行情。两市指数结构性分化显著,从前期的“沪弱深强”转变为“沪强深弱”。整个三季度,沪指微跌0.64%,深成指则下跌5.62%。

图:上证综指 、深证成指2021年三季度表现

注:数据来源于Wind,时间截至2021年9月30日。

这也让不少基民心中充满了疑问:是什么原因导致了“过山车”行情?基金经理们为应对震荡行情有何操作?未来会投哪些方向,对后续市场怎么看呢?

今天“课代表”小海就来为大家解答心中的疑问!让我们看看基金经理怎么说~

什么导致了三季度震荡行情?

张永任

受双碳/双控产业政策、大宗商品价格维持高位、经济基本面数据走弱、国内局部疫情出现超预期反弹、互联网平台整顿、中报业绩披露、机构资金调仓交易、房地产企业信用风险暴露等因素综合影响,A股市场震荡分化。

王静

三季度经济下行压力加大,疫情持续有所反复影响需求修复,能源双控下上游原材料价格中枢出现显著上行对供给有所影响,货币政策放松较为克制,财政发力尚需时日,海外taper 退出渐近,风险偏好有所降低。

张磊

三季度经济增速逐步回落,出口相关的行业仍然景气,但国内消费增速放缓,房地产销售也快速回落,基建尚未发力,制造业投资未来也可能会下行。在全球能源价格暴涨的背景下,受能耗“双控”和限电政策影响,部分工业品价格进一步上涨。而国内景气较高的,仍然是新能源车、光伏、军工等领域,所以三季度涨幅靠前的也是这些行业,以及周期品行业。

三季度有哪些操作?

张永任

三季度市场总体走势持中性偏乐观的态度,看好市场存在结构性投资机会,因此期间基本维持在中高仓位运作,进行了适当调整优化。小幅降低了食品饮料、医疗服务、工程机械等板块持仓,增配基础化工、大数据、半导体、智能安防、信息安全以及金融地产等板块,继续持有新能源汽车、光伏、高端白酒、家用电器等细分领域龙头。

张勇

三季度实际操作情况看:基于盈利增长的相对强弱、以及部分持仓性价比的考虑,在7月对持仓结构进行较大幅度的调整,降低了消费板块的配置,增加了部分顺周期品种和电力,建筑等蓝筹股的配置。

张志成

三季度,8月对持仓结构进行较大幅度的调整,聚焦处于景气爆发周期的新能源车、风电光伏中上游环节精选公司,同时增加了部分顺周期品种和长期受益碳中和转型的新能源运营商的配置。

熊钰

股票仓位在三季度有所下降,配置上延续了今年以来的配置思路,重点配置于食品饮料、医药、家电等大消费行业,并在行业整体大幅下跌后增加了对于次高端白酒龙头的配置。组合中保持了对于新能源汽车产业链上中下游的优质龙头的配置。此外,为了应对市场波动的加大,配置也变得更加分散、均衡。不少优质的消费龙头在经历了前三季度的回调后配置价值开始凸显,将适当加大配置。

未来会投哪些方向?

张勇

我们仍然坚持看好A股市场的长期结构性机会,包括以新能源、云计算、创新药、高端消费为代表的成长方向,以及受益于碳中和、ROE 持续提升的传统周期是中长期结构性机会所在,另外稳健的银行,电力等板块的龙头企业也是经济降速期的良好防御品种。

林材

坚持自下而上精选优质个股,关注创新周期带来的 优质龙头公司估值提升,如生物医药、疫苗、创新药、医疗服务等,看好优质医药股的长期投资价值。坚持从公司的基本面、估值出发,重点选取基本面坚实、具备核心竞争力、资产负债表健康、业绩具有稳定性的医药行业龙头公司,买入持有,以获取长期的投资回报。

王静

重点看好在经济实力提升背景下国货品牌崛起,消费者需求层次将从温饱、医疗、安全逐步转向美丽、健康、愉悦,重点配置了功效护肤、品牌中药、国潮服饰、电动汽车、健康电器等领域的国货品牌。在广阔的消费人群基数以及日益聪明的消费理念下,有望孕育出一批引领新消费趋势的大市值公司,我们期待与这样的国货品牌共成长。

后续市场怎么看?

张志成

四季度我们认为大宗商品价格将有望见到顶部区域,经济仍有下行压力,但前期受制原材料价格上涨和景气度承压已经调整较多的中游制造环节值得重点关注,尤其中期景气度能再上台阶的方向会出现较好的建仓位置。

王静

展望四季度,财政专项债额度落实发放,基建增速提速预期增强。对供给方面政策协调力度加大,商品价格有望保持稳中回落,全球通胀或维持高位,在高利差下收紧风险可控,货币政策在度过通胀压力最大期后空间打开,流动性保持相对宽松,切实降低实体整体成本。

预计四季度市场风格将较为均衡,疫情有效控制下大众消费企稳回暖可期,专项债发行加速下新基建有望迎来持续提振,低估值板块在盈利预期提升背景下有望迎来估值修复。

注:以上观点摘自基金2021年第三季度报告。

2021-10-27 16: 53

2021-10-27 16: 09

2021-10-27 11: 05

2021-10-27 10: 33

2021-10-26 22: 37

2021-10-26 22: 30