摘 要:

◎美联储Taper如期启动,每月减少150亿美元购债规模,符合市场预期

◎美国经济放缓,就业市场同时出现结构性失业人数居高不下和“用工荒”现象,供应链持续紧张

◎市场预期美联储2022年将加息以应对通胀压力,最快将在年中

正 文:

美联储缩减购债(Taper)如期启动。自11月份开始,美联储每个月债券购买规模减少150亿美元,与市场主流预期一致。本月稍晚时候,美联储将购买700亿美元美国国债和350亿美元抵押贷款支持证券(MBS),12月将分别购买600亿美元和300亿美元。与此同时,维持联邦基金利率目标区间在0%-0.25%不变,维持超额储备金利率在0.15%不变,维持贴现利率在0.25%不变。

美联储主席鲍威尔强调,美联储使用“暂时”这个词来描述通胀,反映高通胀不会长期、持续存在,但鲍威尔还强调通胀并不是由劳动力市场造成的,是由供应瓶颈造成的,而货币政策并不能解决供应链问题。

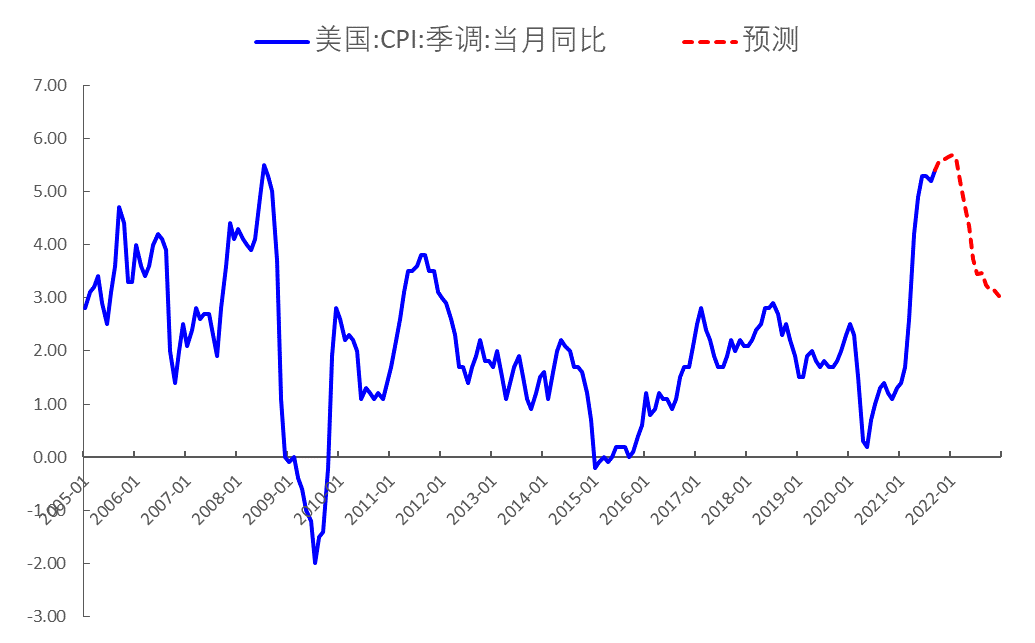

图:美国通胀走势及展望

来源:Wind,鹏扬基金

经济与就业方面,美国三季度经济增长放慢,供应瓶颈影响了固定资产投资,此前能源行业受到了飓风艾达的停工干扰,将在11月陆续恢复,其他部分行业仍受到供应链问题和疫情的拖累。贸易方面,美国进口维持高位,半导体的供应瓶颈拖累汽车进出口,航运限制整体贸易。

就业市场方面,美国9月失业率降至新低4.8%,但劳动参与率也小幅下降至61.6%,除了需求旺盛以外,劳动者退出就业市场也是失业率降低的重要原因。目前美国等待填补的空缺职位超过1000万个,然而在制造业、零售业、贸易、运输和公用事业等行业,员工的辞职率却反而正达到或接近历史最高水平。财政补贴逐渐停止并没有给美国就业带来改善。

物价还是维持高位,供应链瓶颈和油价高企给美国经济带来较大通胀压力。OPEC+本月4日宣布拒绝美国关于扩大原油增产幅度的呼吁,确认今年12月将继续按照40万桶/天施行温和增产,随后美国称将采取措施,美油在80美元/桶附近宽幅震荡。

除了货币政策外,目前市场参与者对美国债务上限谈判亦十分关注,10月中旬到11月中旬到期的国债收益率预期略有上升,投资者减少了对可能有延迟支付风险的证券的风险敞口。

市场预期Taper会在2022年年中终结,随后开始加息。尽管鲍威尔强调本次缩减购债行动与加息没有联系,但在通胀压力持续的背景下,市场普遍预期美联储将在明年加息两次,首次可能会是在6月加息25个基点,这比美联储的预期要提前半年。

年底的圣诞购物季即将到来,但劳动力、供应链、油价给美国的商家和消费者带来影响还会继续,美联储应对通胀的行动仍要重点关注。

投 资 小 课 堂

投资小课堂:我国分行业能源使用如何定义?

某一行业的能源消费统计口径指该行业在生产运行过程中产生的能耗。以建筑业为例,建造房屋时起重机使用的电、挖掘机消耗的柴油等,属于建筑业能源消费。而建筑工地上使用的混凝土及金属材料等,它们生产过程中的能源消费不应计入建筑业,应归于生产混凝土及金属材料所属的工业部门。

(资料来源:国家统计局)

2021-11-05 15: 31

2021-11-05 15: 29

2021-11-05 15: 28

2021-11-05 08: 50

2021-11-04 21: 03

2021-11-04 20: 10