— 、宏观政策面回顾

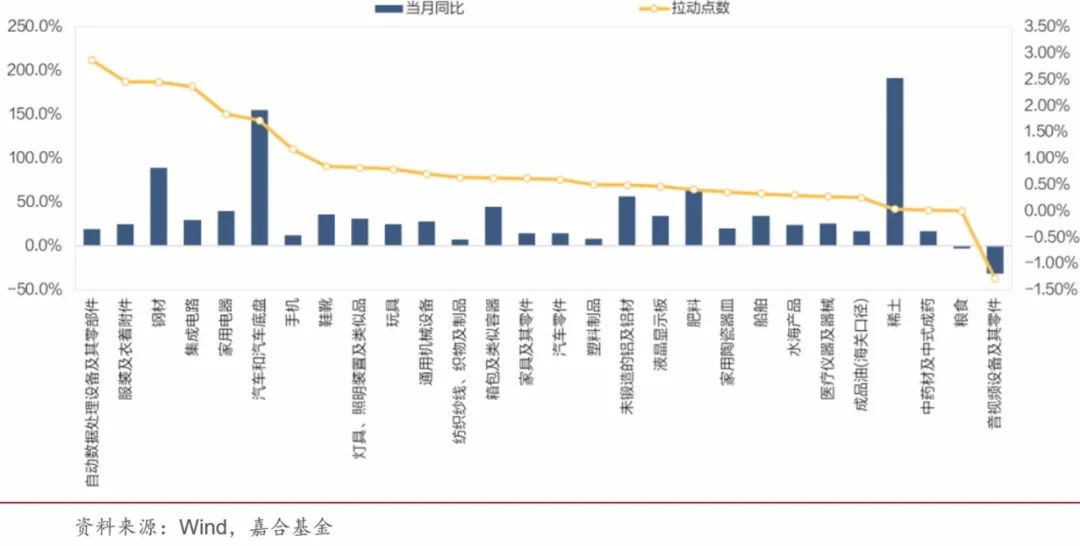

海关总署 11 月 7 日公布了 10 月份进出口数据,按美元计价,10 月份我国进出口总值 5159 亿美元,同比增长 24.3%,环比下降 5.3%,比 2019 年同期增长 34.5%。其中,出口 3002.2 亿美元,同比增长 27.1%,环比下降 1.8%,比 2019 年同期增长 41%;进口 2156.8 亿美元,同比增 长 20.6%,环比下降 9.7%,比 2019 年同期增长 26.4%;贸易顺差 845.4 亿美元,同比增加 47.5%。

(点击查看大图)

10 月份进出口数据呈现出环比下降,同比高增的状态。环比下降的最主要因素是 9 月份大幅高增的手机出口分项 10 月份快速回落,9 月份手机分项对于出口的拉动点数为 4.34%,而十月份仅为 1.17%,全球芯片短缺影响了手机产品的出货量,进而影响了出口表现。同比高增主要受到两个因素影响,一方面中国传统出口大项自动数据处理设备及其零部件、服装及衣着附件和集成电路分项相比去年仍然有较大增长。全球产业链供给端的复苏确实一定程度上影响了中国的出口表现,但对于产业集中度较高、产业链较长、供应链企业数量较多的电子设备来说,供应链中出现少数断点都会导致整个产业链供给受到影响,在当下疫情仍未平息的情况下,中国电子出口产业链仍然维持较高景气度。而服装方面受到季节性以及西方“黑五”购物季影响,短期走强也一定程度上提高了相关企业的出口规模。另一方面,此前我们也提出纺织纱线、织物及制品分项由于去年基数过高,导致今年二季度出口数据受到该分项的影响较为严重,随着去年高基数影响的消弭,该分项负向拖累也将逐步消除。7-9 月份纺织纱线、织物及制品对于总体出口的拉动点数 分别为-3.14%、-1.64%、-0.56%,而 10 月份拉动点数为 0.63%,连续 3 个月的负向拖累改善对出口的贡献超过 1 个百分点,也是我国出口韧性的主要来源之一。

(点击查看大图)

分国别来看,10 月份对东盟(18%)和日本(16.3%)出口增速有所上升,对美国(22.7%)出口增速有所回落,而对欧盟(44.3%)出口增速大幅上升,整体和全球疫情复苏后经济周期的错配有关,10 月美国制造业 PMI 指数有所回落,欧元区和英国制造业 PMI 仍处高位。

从今年进出口总体表现来看,前 10 个月,东盟为我第一大贸易伙伴,与东盟贸易总值 4.55 万亿 元,增长 20.4%,占我外贸总值的 14.4%。其中,对东盟出口 2.5 万亿元,增长 19.1%;自东盟进口 2.05 万亿元,增长 22.2%;对东盟贸易顺差 4485.1 亿元,增加 6.6%。欧盟为我第二大贸易伙伴,与欧盟贸易总值为 4.34 万亿元,增长 20.4%,占 13.7%。其中,对欧盟出口 2.69 万亿 元,增长 23.4%;自欧盟进口 1.65 万亿元,增长 15.8%;对欧盟贸易顺差 1.04 万亿元,增加 38%。美国为我第三大贸易伙伴,中美贸易总值为 3.95 万亿元,增长 23.4%,占 12.5%。其中, 对美国出口 3.01 万亿元,增长 21.8%;自美国进口 9367.4 亿元,增长 28.9%;对美贸易顺差 2.08 万亿元,增加 18.9%。日本为我第四大贸易伙伴,中日贸易总值为 1.98 万亿元,增长 10.8%, 占 6.3%。其中,对日本出口 8808.7 亿元,增长 9%;自日本进口 1.1 万亿元,增长 12.3%;对日贸易逆差 2203.7 亿元,增加 28.2%。

二、本周高频数据回顾

本周动力煤价格企稳,螺纹钢价格继续下行,水泥价格出现见顶信号,运价指数持续分化。国内大宗商品价格调节已进入后半程,价格从快速上行逐渐回归至合意水平,下跌的惯性也在本周出现停滞,整体短期价格底部已经初步确立,后期还需要在发改委指导下由市场逐步形成供给约束 下的合理价格水平。运价方面,国内集装箱运价指数仍在持续回落而全球干散指数仍然维持在高位,两者的反向走势体现出其他国家供给恢复以及对中国进口需求减弱的特征,由于国际航运仍 然紧张,前期订单周期仍将维持一个季度左右的高景气度,预计供应链结构变化的影响将在明年年初传导至国内。库存方面,螺纹钢库存保持一定稳定,煤炭库存有明显上升,库存对于短期价 格的影响逐渐消退,市场将在新的市场约束下形成新的平衡。

(点击查看大图)

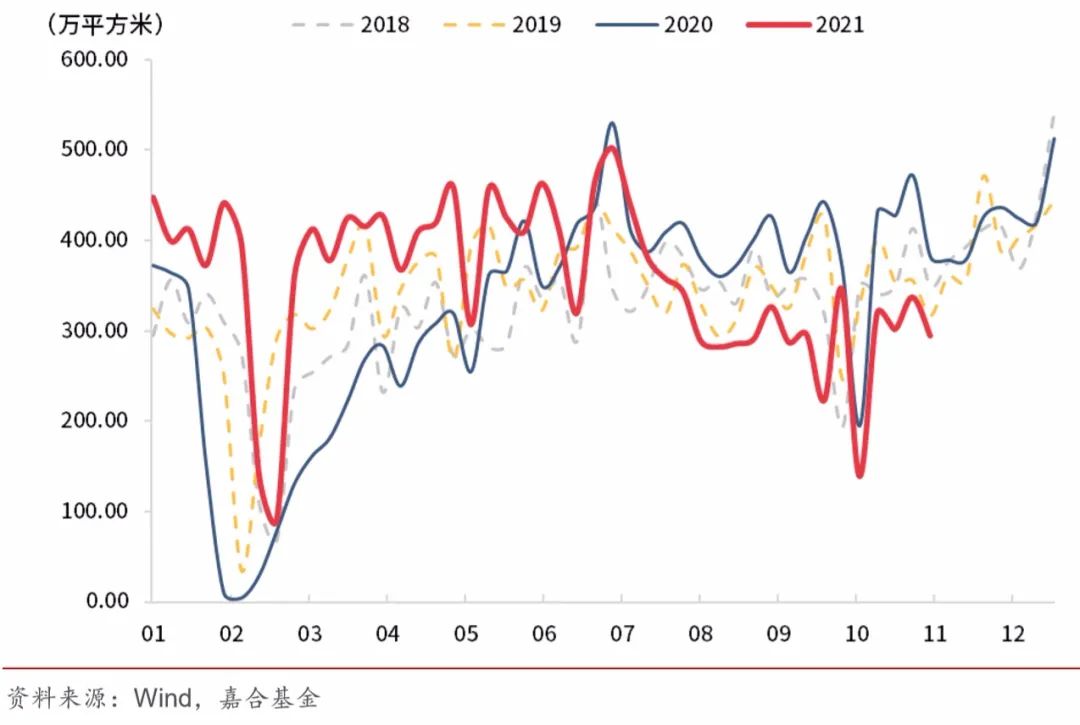

本周房地产成交面积仍然低于往年水平。房地产整体运行现在更加依赖政策的边际变化,在今年经济调结构的宏观背景下,房地产严监管的政策态度短期难以改善,整体房地产行业运转仍然面临巨大压力。目前,一方面国家对于房地产行业去金融化去杠杆的态度不会改变,始终坚持“房住不炒”的基本指导思想,房地产总需求长期下行的趋势是确定的,房地产销售逐年低于季节性 表现可能将成为常态;另一方面,房地产刚需层面尚有一定的发掘空间,仍然可以支持较大规模 的房地产销售,短期内不必对宏观层面的房地产发展过多担忧,行情分化应当以城市视角和企业视角为主。

(点击查看大图)

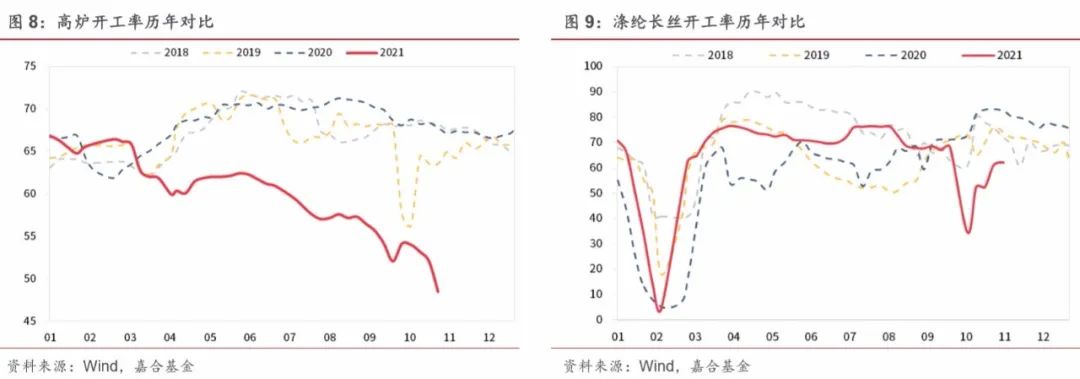

高炉开工持续降低,纺织服装开工率逐步企稳。受到螺纹钢价格快速下行影响,高炉开工率持续下探,由于螺纹钢下游需求端也存在较大政策扰动,上下游供需关系被打乱,从价格角度来看,在价格下行趋势下开工率下行属于正常的市场行为,但其中掺杂较多近期政策的变动因素,整体下行趋势是否为短期扰动难以判断,需密切跟踪。与之相反,由于下游需求不存在政策扰动,需求刚性较强,在“双限”影响褪去之后涤纶长丝开工率稳步上行,虽然仍低于季节性,但整体已经位于合理区间下界,预计未来将保持回升态势。

(点击查看大图)

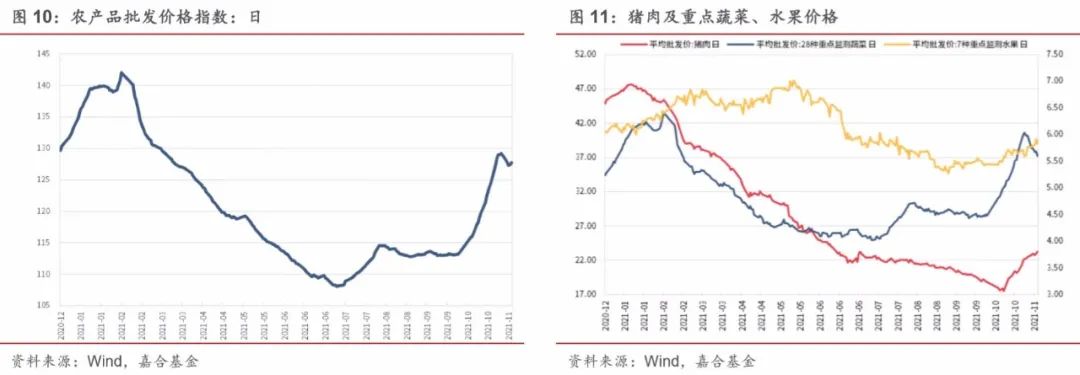

猪肉价格继续反弹,鲜菜价格在调控后出现回落,整体农产品价格小幅下行。目前 10 月份 CPI 指标大概率将大幅上行,但上行幅度分歧较大,预计公布日将引起较大市场扰动,应注意风险。

(点击查看大图)

三、本周流动性回顾

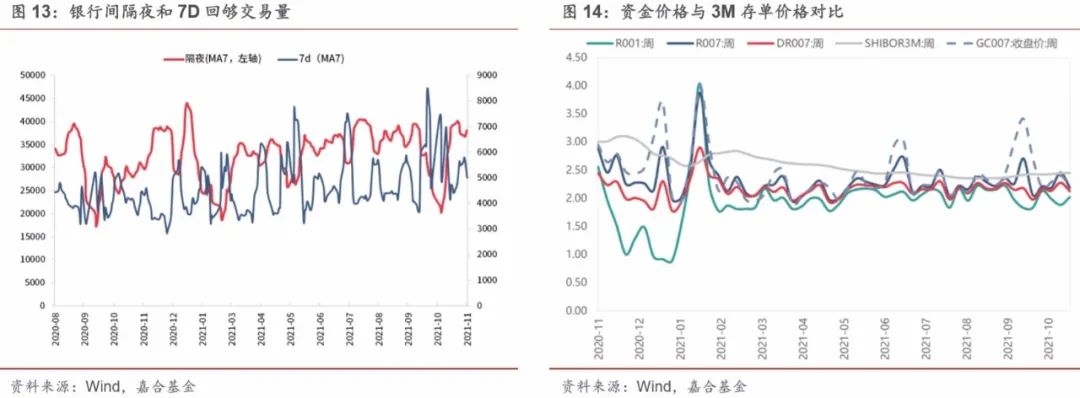

本周央行公开市场共投放 2200 亿元,公开市场共到期 10000 亿元,央行实现净回笼 7800 亿元, 系央行回收跨月资金所致,整体资金面保持合理充裕。R001收于 1.93%,较上周下行 33.51BP;R007 收于 2.16%,较上周下行 26.44BP。央行本周维持资金面合理充裕的态度较为坚决,在到期 OMO 规模较大的情况下,通过较大规模的公开市场操作将跨月资金回收周期由原来的一周变成两周,熨平资金面波动。近期资金利率中枢整体下行,隔夜融资规模回升,叠加国债收益率下行幅度较大,需注意杠杆规模带来的利率债反弹可能将受到资金价格水平较大扰动。

(点击查看大图)

四、债券市场回顾

【利率债】

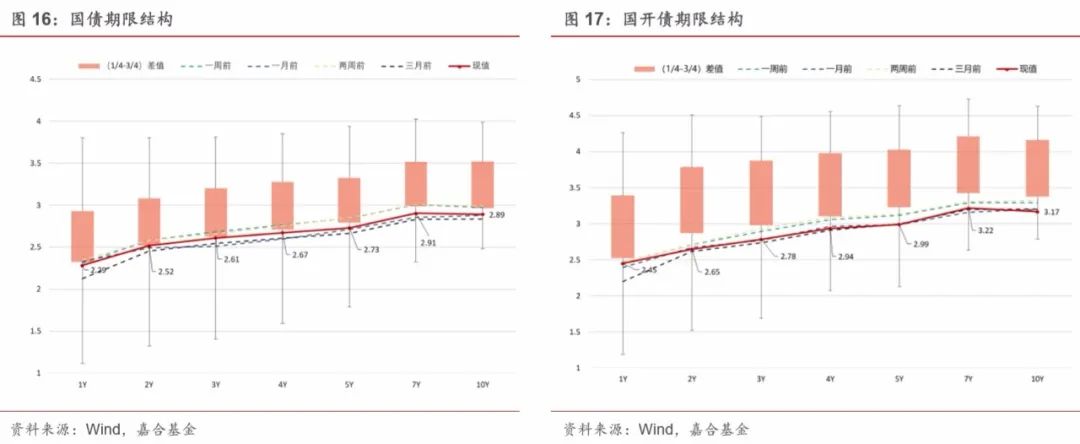

本周债券收益率大幅下行,国开表现强于国开。截至本周五,1Y国债收益率下行2.48BP至2.29%, 1Y国开收益率上行2.13BP至2.45%;10Y国债收于2.89%,下行8.21BP,10Y国开收于3.17%,下行 12.47BP。本周由于央行投放的流动性较为充足,债市整体情绪向好,长端利率债买盘力量较强,价格快速下行。上周债券市场利好消息较多,PMI不及预期、煤炭价格快速回落以及疫情再次出现小范围爆发,都一定程度上提振了债券市场情绪,接力带动债券收益率下行。从历史数据来看,债券收益率与三者都没有较强的关系,更多是三者通过影响未来经济预期进而影响债券市场走势。然而经济下行对于债券市场的传导短期内是以政策的边际放松为触发的,在央行目前态度较为中性的情况下,短期情绪的发酵可能会放大经济指标的波动对债市的影响。尤其是央行目前最大掣肘是物价水平,政策的边际放松较难实现,同时在 10 月份 CPI 确定性上行的基础上,债券短期走牛的情绪能否战胜通胀的担忧情绪还需要通过下周市场的观察。从绝对点位来讲,2.95% 作为理论上的估值中枢对于债券收益率有一定的估值锚作用,情绪面的波动很难使得债券收益率长期偏离估值锚,所以我们对于本次债券收益率快速下行持谨慎观望态度。

(点击查看大图)

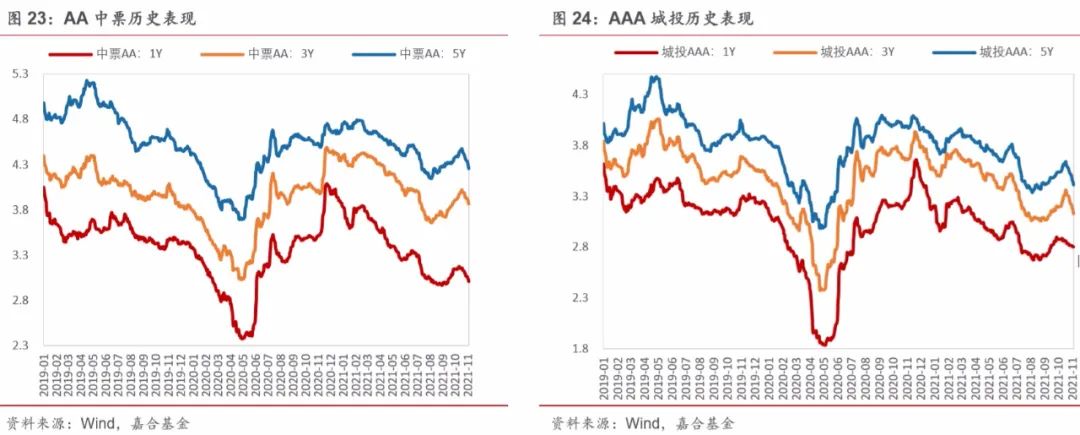

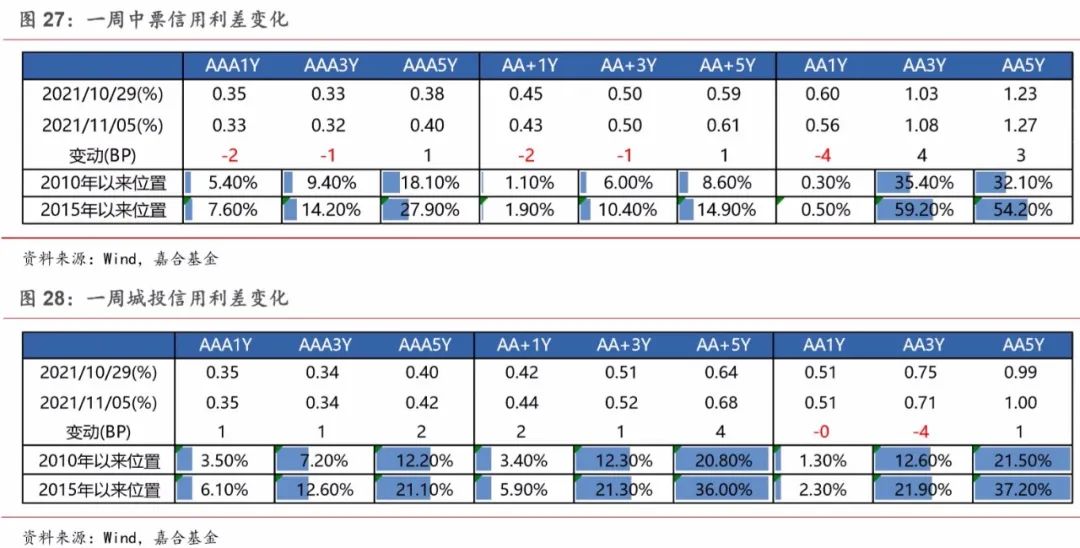

【信用债】

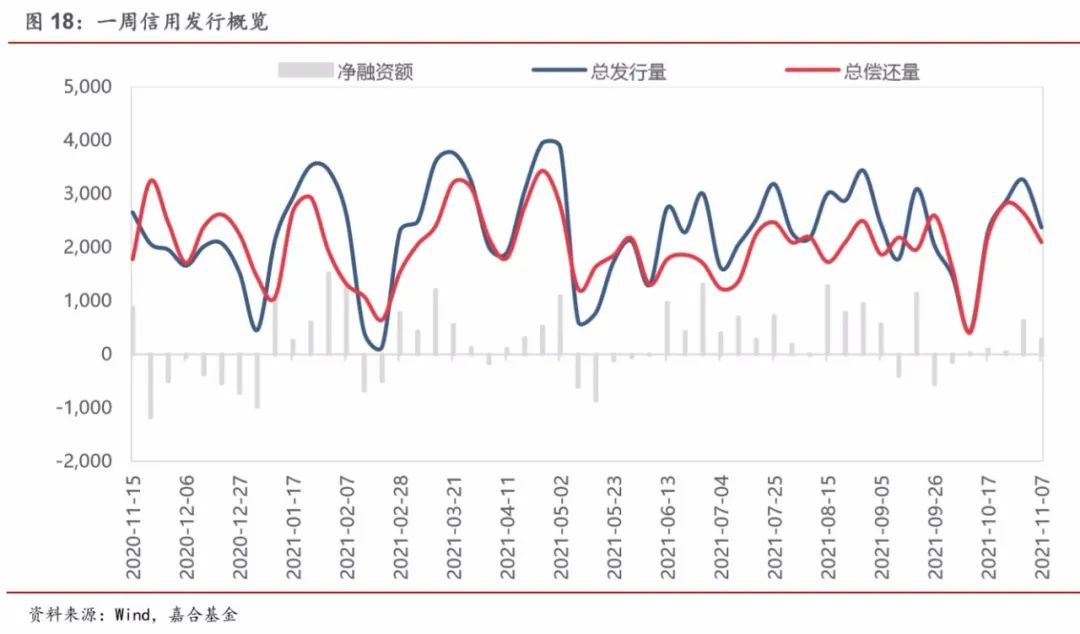

本周(11.1-11.7)一级市场信用债发行量 2,373.69 亿元,总偿还量 2,097.48 亿元,净融资量 276.21 亿元。分评级来看,上周高评级 AAA 发行占比为 61.53%,AA+发行占比为 14.70%。从期限结 构来看,1 年内发行金额占比 44.38%,中长期限发行占比有所增加。本周共有 5 只债券推迟或取消发行,合计金额为 34.5 亿元,本周取消发行数量和金额较上周均有所减少。

(点击查看大图)

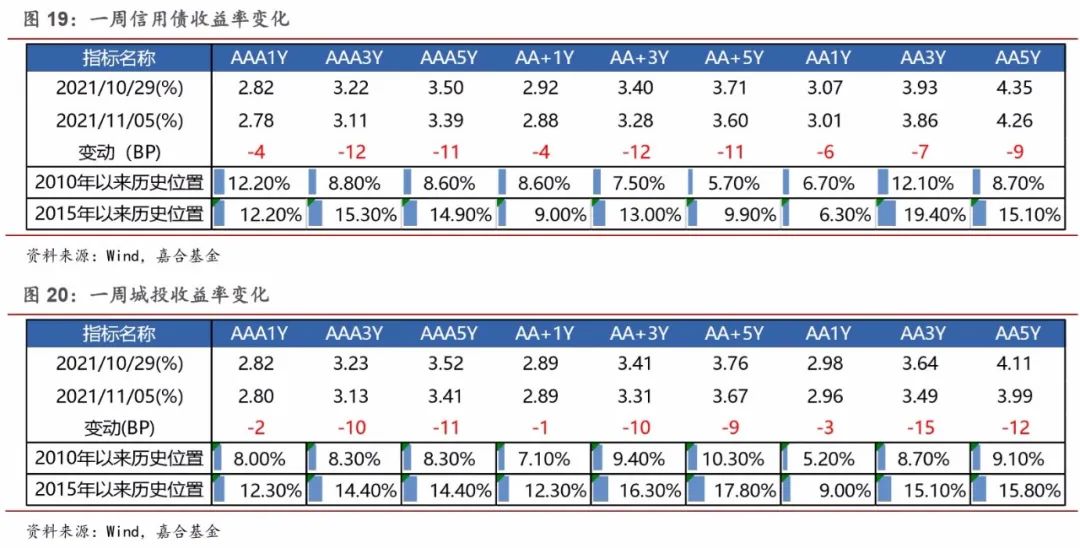

本周信用债收益率大多下行。中票各等级各期限收益率均下行,其中, 3 年期 AAA 和 AA+等级下 行幅度最大(12bp);城投债除 7 年期 AA-等级外,其余各等级各期限收益率均下行,其中 3 年期AA 级下行幅度最大(15bp)。

(点击查看大图)

信用利差方面,本周中票除 1 年期各等级、3 年期 AAA 级和 AA+级、7 年期 AAA 等级收窄外, 其余各等级各期限均表现走阔,其中 5 年期 AA-级走阔幅度最大(11bp);城投债除 1、3、7 年 期 AA 等级、7 年期 AAA 级和 1 年期 AA-等级收窄外,其余各等级各期限均走阔,其中 3 年期 AA 级和 AA-级走阔幅度最大(4bp)。

(点击查看大图)

【可转债】

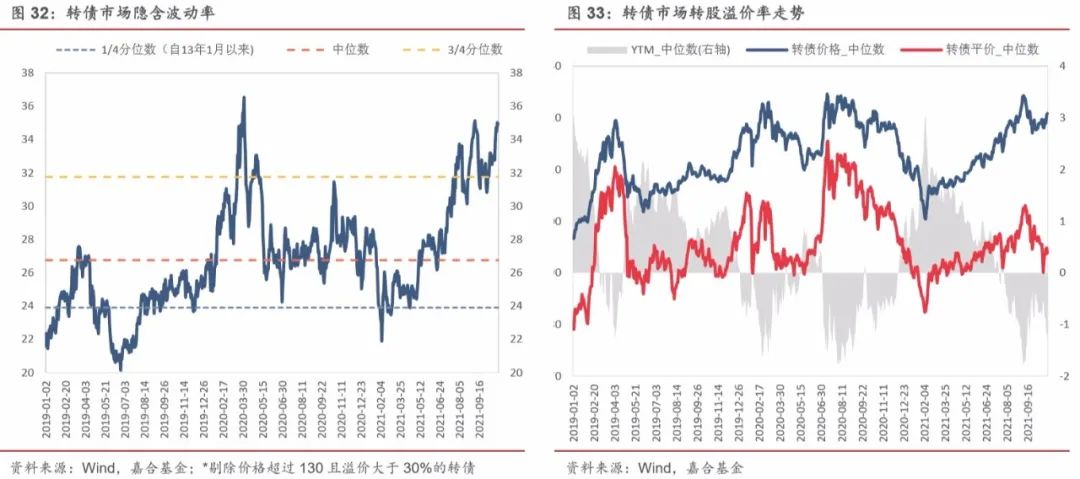

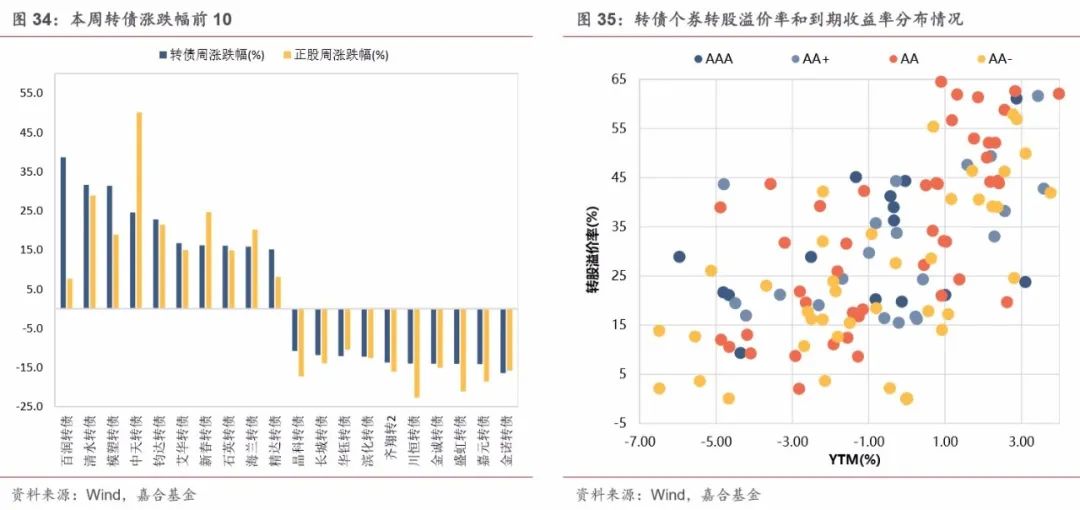

本周转债市场表现强于股市,主要是受到中小盘风格表现较强和转债估值提升影响,中证转债指数周涨幅为 0.65%,共成交 4636.35 亿元,成交量较前一周(4201.4 亿元)有所提升,部分小规模个券出现炒作迹象,市场估值较前一周有较大的提升,隐含波动率平均值周涨幅为 2.14%,收 于 34.9%,位于历史 85.6%分位点,接近年内高点。分类别来看,超高平价券(转股价值大于 130 元)涨幅均值为 1.83%,表现差于中平价券(2.82%)、优于低平价券(1.63%)。高评级券(评级 为 AA+及以上)的跌幅均值为 0.99%,表现差于中评级券(2.20%)和低评级券(2.11%)。从转债规模看,本周大规模转债(债券余额大于 50 亿元)的涨幅均值为 0.33%,涨幅低于中规模券 (1.89%)和小规模券(2.10%)。分个券来看,本周百润转债、清水转债和模塑转债涨幅居前, 周涨幅分别为 38.7%、31.6%和 31.4%,金诺转债、嘉元转债和盛虹转债跌幅居前,周跌幅分别 为 16.4%、14.1%和 14.1%,其中百润转债为本周上市新券,定位相对偏高,模塑转债大涨脱离正股价值,炒作因素居多。

本周股市大小盘出现一定分化,上证指数震荡下跌,周跌幅为1.57%,共成交 25533.87 亿元, 成交量较前一周(24101.34 亿元)略有上涨,沪深 300 指数下跌了 1.35%,创业板指表现相对较好,本周上涨了 0.06%。分行业看,本周行业指数跌多涨少,休闲服务、钢铁和化工板块跌幅居前,周跌幅分别为 10.37%、7.14%和 5.54%,农林牧渔、电子和通信板块涨幅居前,周涨幅分别为 4.67%、4.37%和 4.0%。

(点击查看大图)

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责。嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。

2021-11-08 11: 00

2021-11-07 22: 10

2021-11-07 22: 09

2021-11-07 22: 08

2021-11-08 09: 57

2021-11-08 09: 43