上周一,统计局发布10月经济数据。当月工业增加值同比上升0.4个百分点至3.5%,社零同比增长4.9%,全国城镇调查失业率与9月持平于4.9%;1-10月固定资产累计同比增长6.1%,较前值下降1.2个百分点。

工业生产方面,在能源“保供稳价”要求下,限电限产政策影响趋弱,带动工业端生产改善,工业增加值同比较9月小幅回升。消费方面,在剔除价格因素后,社零总额实际同比增速较9月有所回落,反映经济承压下需求依然疲弱。从商品结构来看,或受“双十一预售”影响,化妆品、通讯设备、家具等可选消费明显反弹;汽车消费下降,继续拖累社零。

地产方面,10月房地产开发投资增速继续下滑至-5.45%,较9月回落1.9pct。商品房销售面积、新开工面积、竣工面积同比增速分别为-21.7%、-33.1%、-20.6%,其中新开工及竣工同比增速较9月均大幅回落19.6pct、21.6pct;房企到位资金10月同比增速为-9.5%,较9月上升1.7pct,其中定金及预收款同比增速为-12.9%,较9月回落3.1pct。预售及销售下滑大幅影响新开工,存量项目竣工进度也同样受到资金拖累。然而,近期房地产行业纠偏措施持续出台,有利于缓解房企融资压力、稳定市场预期,房地产投资后续增速及其对市场的影响仍有待观察。

周五,央行发布《2021年第3季度货币政策执行报告》,在宏观经济环境、货币政策方向、房地产管控态度等方面进行政策表态,整体体现“稳增长”基调。

第一,央行对经济和通胀的判断更为谨慎。央行删除了二季度报告中“稳中向好”的表述,提出“国内经济恢复发展面临一些阶段性、结构性、周期性因素制约,保持经济平稳运行的难度加大”,同时,央行将二季度“PPI阶段性走高”的表述更改为“PPI涨幅继续扩大,短期内可能维持高位”,体现了对经济下行和通胀压力的担忧。

第二,货币政策强调“稳字当头”。在美联储加息预期升温的背景下,央行在专栏三中强调,我国货币政策要搞好跨周期设计,更有效地应对发达经济体货币政策调整带来的外部冲击。稳健的货币政策稳字当头,以我为主,增强自主性,根据国内经济形势和物价走势把握好政策力度和节奏。

第三,房地产管控方向未变。央行认为“目前房地产市场风险总体可控,房地产市场健康发展的整体态势不会改变”,并强调“保持房地产金融政策的连续性、一致性、稳定性”,延续了此前的政策基调,体现维护地产行业平稳健康发展的政策导向。

1

资金面

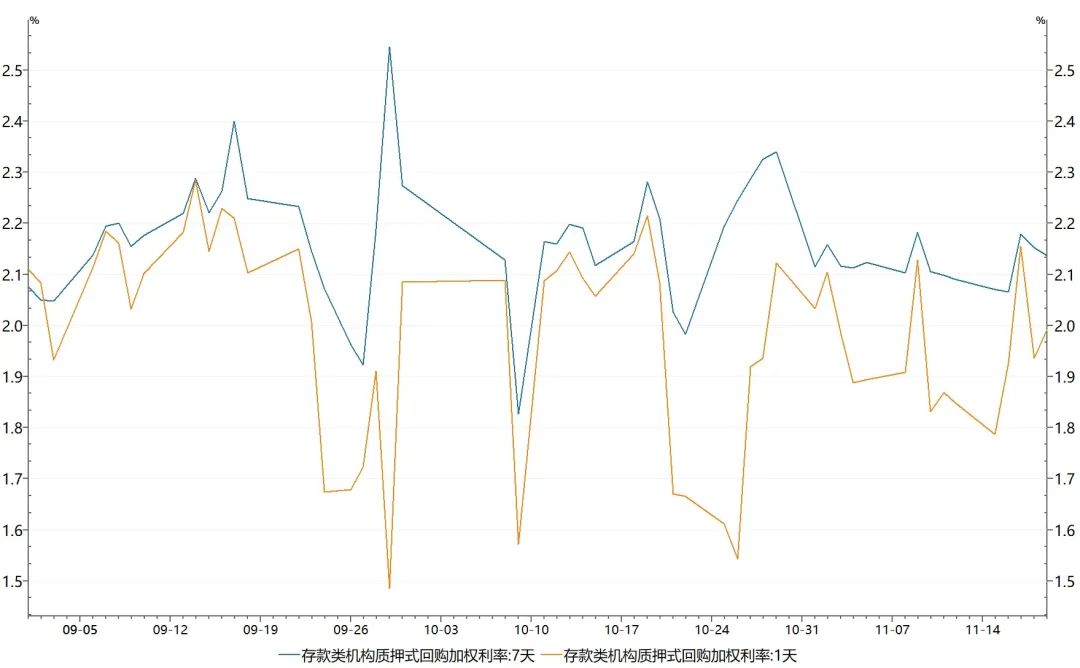

上周每日有1000亿逆回购到期,周二有8000亿MLF到期。央行周一开展100亿逆回购、10000亿MLF投放,周二至周五每日开展500亿逆回购,全周累计净回笼900亿。

资金面表现方面,上周资金面平稳偏松,DR007运行在2.06%-2.18%的范围,R001运行在1.83%-2.22%的范围。目前货币当局维持稳健的货币政策基调,2.2%的政策利率仍然是其合意的资金利率中枢。

2

债券市场

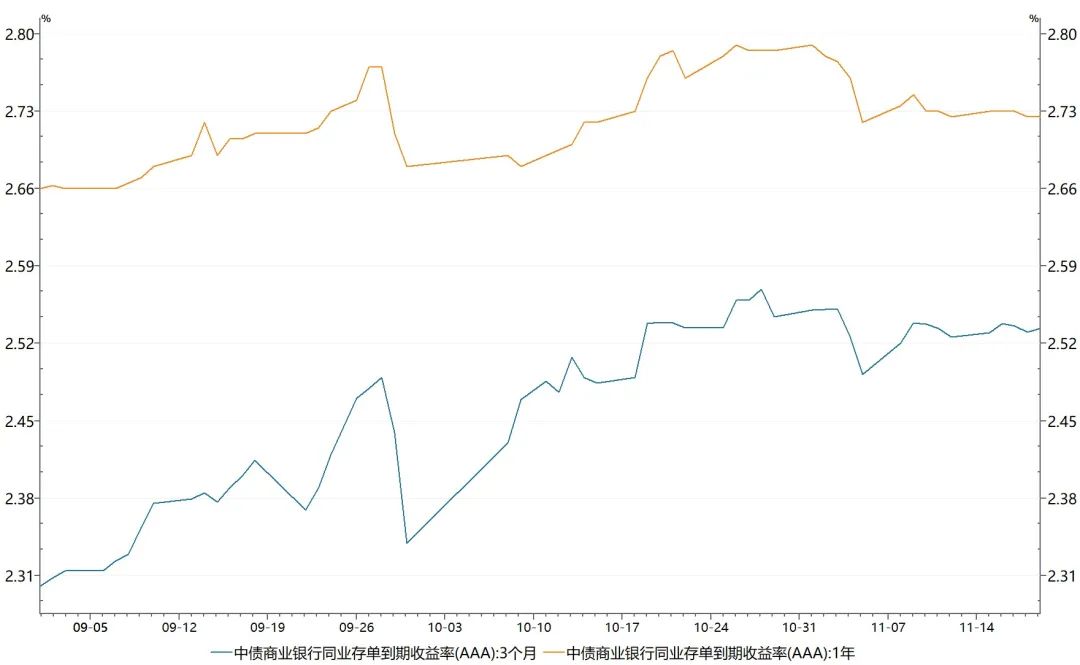

同业存单:上周同业存单发行量为5891.2亿元,与前周相比增加了319.4亿元,净融资额2495.1亿元,与前周相比增加了754.7亿元。从发行成本来看,上周同业存单发行利率走势分化。具体来看,1M 同业存单发行利率上行5.68bp至2.38%,3M 同业存单发行利率上行0.12bp至2.78%,6M同业存单发行利率上行7.45bp至3.00%。

二级市场方面,短期存单利率小幅上行但仍居低位。其中3MAAA银行存单利率上行0.8bp至2.53%,1年期存单利率持平于2.73%。目前1年期存单利率仍低于MLF操作利率,市场流动性平稳的环境下存单利率波动不大。

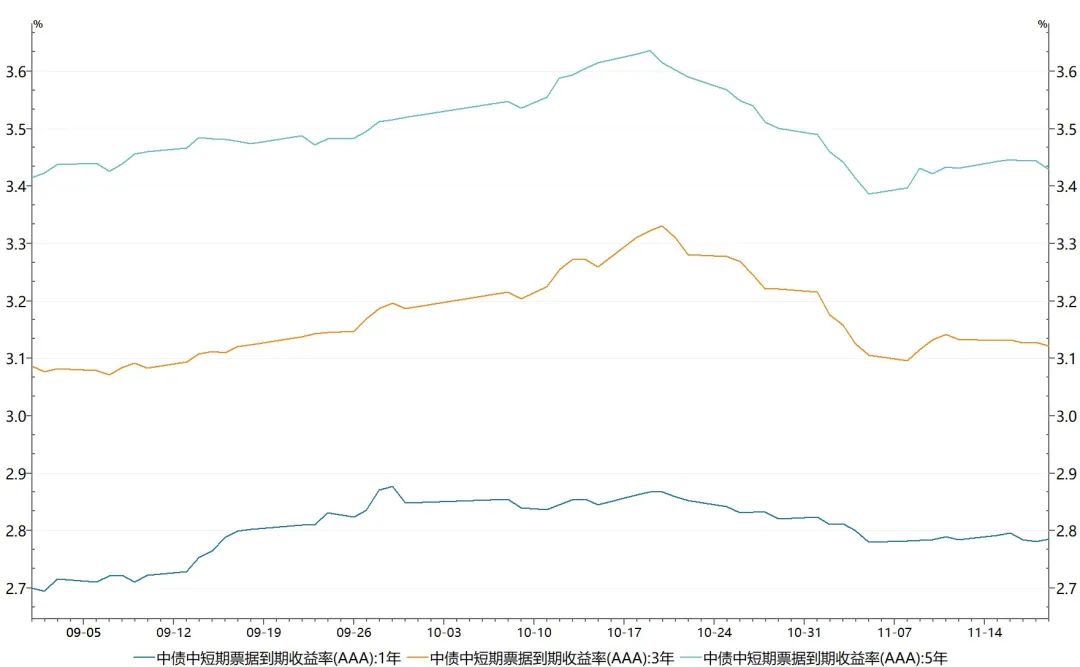

信用债:上周信用债共发行3135.49亿元,周环比上升27%;总偿还额2058亿元,净融资1078亿元,周环比上升25%。城投债共发行121只,发行金额973亿元。

二级市场方面,收益率大多下行,中票1年期AAA上行0.1bp,中票3年期AAA下行1bp,中票5年期AAA下行0.2bp。分品种看,产业债收益率平均下行1.06bp,城投债收益率平均下行1.48bp。

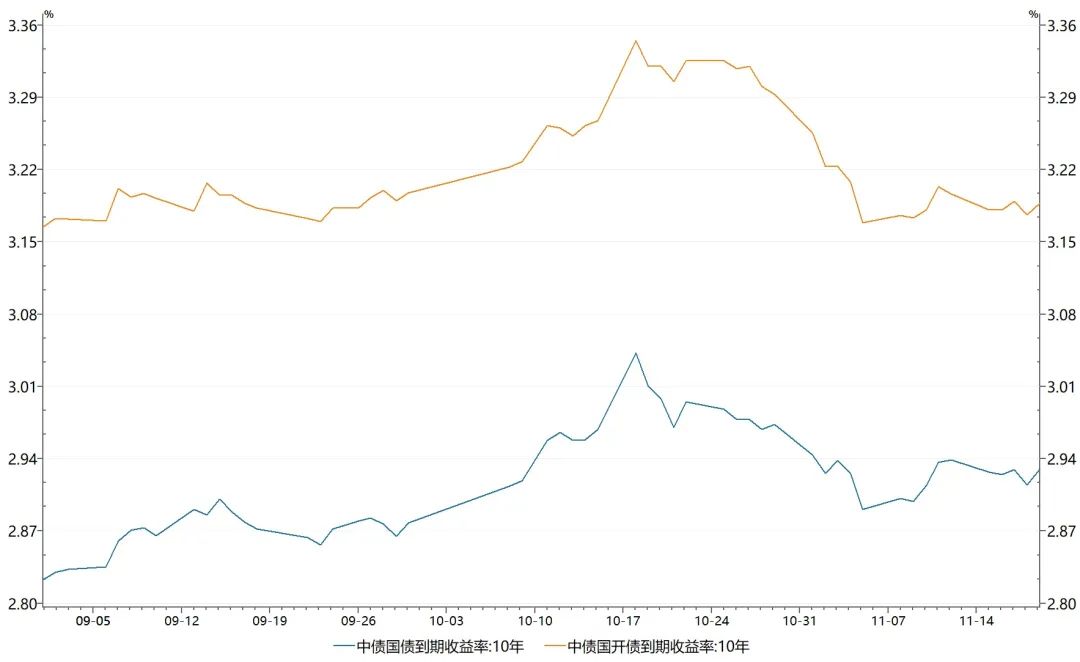

利率债:上周新发行利率债4820亿,利率债净供给819亿,其中发行国债1933亿、政金债961亿、地方债1926亿,虽然地方债发行量较上周大幅增加,但国债、政金债到期量增加导致利率债净供给明显减少。

二级市场方面,上周债市收益率小幅下降,10年国债下降1bp至2.93%,10年国开下降1bp至3.19%,上周央行投放万亿MLF呵护流动性,市场资金面较为平稳,短期内或保持窄幅波动的格局,未来需观察海外加息预期、国内地产边际放松效果等因素。具体而言,周一央行连续第三个月对到期MLF开展等量平价续做,体现维持流动性合理充裕的政策导向,提振市场情绪,当天10年国债下行1.22bp。周二中美元首视频会晤,市场对会谈结果解读不一,国债期货冲高后回落。当天10年国债下行0.25bp。周三受税期走款因素影响,资金面收紧,债市略有承压,但市场对流动性回归平稳的预期仍强,当天10年国债上行0.51bp。周四税期走款影响减弱,资金面回稳,当年10年国债下行1.49bp。周五受监管有望放松开发贷的消息影响,国债期货盘中异动;银行间市场资金面维持平稳格局,债市关注点转至下半月地方债发行放量情况,当天10年国债上行1.56bp。期限利差方面,上周国债10-1利差走阔1bp至67bp,国开10-1利差走阔5bp至79bp,国债和国开短端利率下行幅度大于长端,使曲线呈现牛陡状态。

3

可转债市场

上周可转债发行减少,两支转债完成发行,共募集资金25.76亿元,较上上周减少65.34亿元。上周,无转债发生回售,一支转债发生赎回。

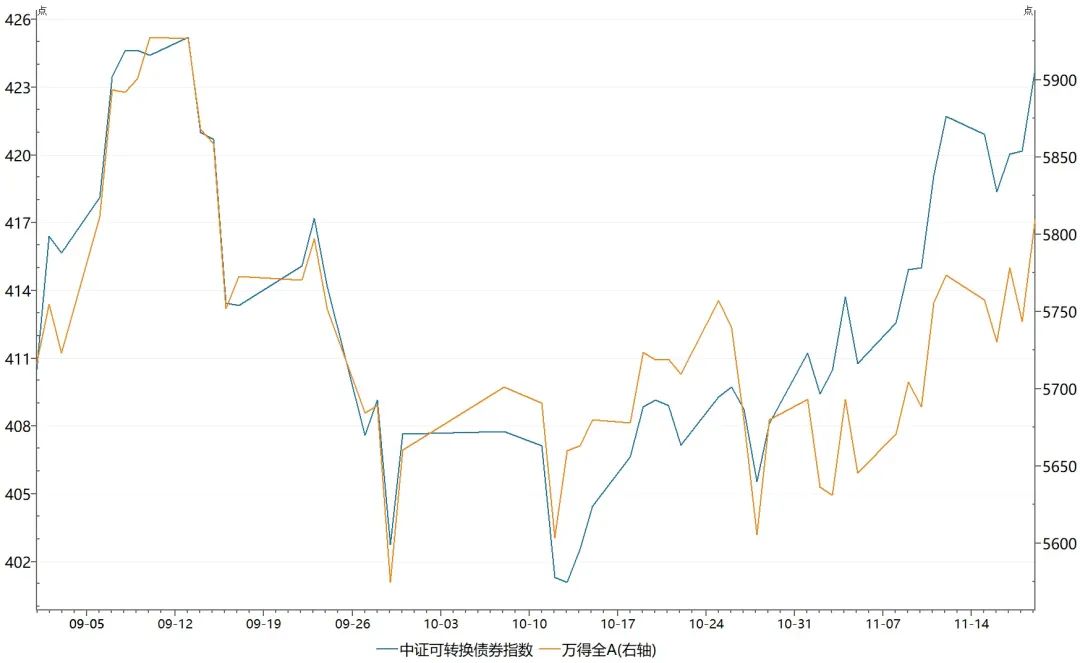

二级市场方面,上周中证转债指数上涨0.49%,同期中证全指上涨0.11%。分类别来看,超高平价券(转股价值大于130元)涨幅均值为3.06%,表现优于中平价券(1.03%)、优于低平价券(0.60%)。高评级券(评级为AA+及以上)的涨幅均值为0.16%,表现差于中评级券(0.89%)、低平价券(2.40%)。从成交规模来看,上周全市场可转债累计成交2737万手,成交金额5196.38亿元,日均成交1039.3亿元,而上上周日均成交1043.2亿元,较上上周日均成交额减少12.9亿元。

2021-11-22 21: 47

2021-11-22 21: 46

2021-11-22 21: 36

2021-11-22 21: 34

2021-11-22 21: 32

2021-11-22 21: 30