近日(11月24日),南非正式向世界卫生组织(WHO)报告了一种新的新冠病毒变异株,被称为Omicron谱系。新毒株消息,引起了市场的强烈反应,欧洲和亚洲市场相继大幅下跌,自消息上报以来,标普500指数已经整体回落约3.47%,当前市场避险情绪高涨。(数据来源:wind,截至2021.12.5)

海内外的疫情反复,让不少小伙伴表示担忧,也更加关注A股接下来的表现,尤其是对于医药、医疗板块会产生什么样的影响?

今年以来,医药医疗板块的整体表现相对低迷,加上前段时间医药集采、反垄断等政策压力下,板块进入了阶段性较低位置。进一步,配合优质公司业绩的持续释放,医药板块估值也得到了较显著的消化。

站在当前的时点,在疫情扰动带来扩大疫苗接种、医疗器械需求增加等影响下,今年医疗板块的估值回落,为行业布局提供了较好机会!

估值是什么?

我们知道,金融市场最基本的功能之一是价格发现,估值就是指评定一项资产当时价值的过程,并且估计其能够到达的预计价值。简单来说,投资者可以通过估值的参考,来判断“资产价格贵不贵”的问题。

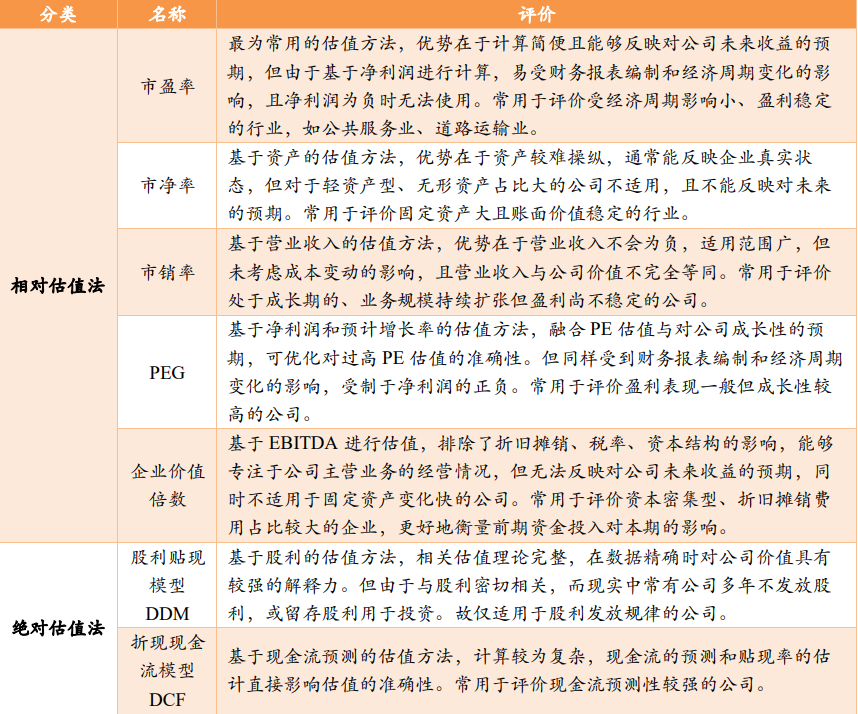

由于行业特点、发展阶段、市场环境及其他各种不确定因素的影响,具体的估值方法也就不尽相同。

例如,可以对上市公司未来每个年份的净现金流入进行预测,贴现到今天得到“绝对估值”,

例如,也可以基于历史和其他股票进行纵向和横向的比较,得到“相对估值”。

其中,最常见的指标主要是市盈率(PE)和市净率(PB)。

市盈率,是指在考察期(通常为12个月)内,股票价格和每股收益的比率;

而市净率,则是指每股股价与每股净资产的比率。这两个指标都是相对估值,也就是说,估值得到的不是股票价格的直接参考值,而是判断当前估值水平高低的相对参考。

图1 常见的估值方法

资料来源:广证恒生,《医药行业专题报告》,2019.4.23。

医疗当前估值如何?

总体来看,经过今年的震荡调整,医疗板块整体估值有所回落,随着优质公司业绩的持续释放,板块高估值情况得到了明显消化。

分行业来看,医疗服务板块今年整体压力较大,大多数公司估值较前期有较明显回落,部分公司已具性价比,医疗器械、生物制造等前期热门板块,估值也得到了显著消化,再度回归至合理区间。

值得关注的是,CXO相关公司虽然表观估值较高,但其产业逻辑较好、产业增速较快,当前估值仍相匹配。主要原因有以下两点:

一方面,与创新药企业相比,CXO并不承担研发失败风险;

另一方面,头部CXO公司已与创新药企业深度绑定,基于对新药产业的前瞻判断,对新药平台进行投资,除了能分享创新药企估值提升带来的投资收益,还能分享创新药上市带来的新药销售收益。

图2 医疗各子行业估值变化情况

资料来源:湘财证券,《三季报披露完毕,CXO景气依旧》,2021.11.2。

估值在投资中起什么作用?

客观来看,估值本身并不是一个绝对的数值,也不是决定买入或卖出一只股票的全部原因,如果仅靠“低估值买入,高估值卖出”这样的简单策略就能赚钱,市场中就应该出现了相应的套利工具,可事实上并没有。

估值,作为一个相对的参考,应该是提高投资性价比的工具,是为增强投资胜率服务的,方便我们以尽可能合理的价格购买到优质的标,所以,从本质上说,投资还是要抓住行业的长期发展逻辑和企业的持续成长预期。

以医疗板块来讲,长期的逻辑基础,在于国民医疗需求的释放,行业成长性较为确定,对经济周期变化也具有较好的防御性。

从需求端看,医药具有消费属性,和国内产业的发展方向吻合,国内居民的消费能力也会随着经济发展持续提升;

从供给端看,医药行业带有科技属性,容易让优秀企业形成一定的壁垒,通过技术研发积累,更易形成行业龙头企业“强者恒强”的逻辑。

进一步,在分析医疗行业的不同细分板块时,由于各个领域的发展阶段迥异,需要根据不同赛道采用不同的估值方法。

例如,对于大部分经过一段时间发展、盈利较为稳定的领域,可以采用基于利润的市盈率估值;

对于部分研发投入较多、利润尚未稳定的领域,采用基于销售的市销率估值;

而对于尚处于初始成长期、仍技术开发为主、利润不稳定的领域,则对各个公司采用针对性更好的现金流折现估值。

长期来看,随着我国人口结构的转变,大众健康意识的提高,医疗行业将迸发活力,盈利能力有望持续提高。短期以内,医疗板块回归合理估值,为大家把握行业长期投资机会提供了良好契机。

2022-01-21 22: 30

2022-01-21 22: 28

2022-01-21 22: 26

2022-01-21 22: 25

2022-01-21 22: 22

2022-01-21 22: 20