最近有基民朋友私聊小欧,说自己明明是看长期收益好的基金才选的,可为什么持有了几个月还没有赚到钱?看到这个疑惑,小欧不免有一丝惊喜,因为越来越多的小伙伴开始立足于长期视角考察基金;另外也对这位朋友还处于亏损感到有些可惜。

那么,为什么会出现上述基民提及的这种情况?面对多只过往长期收益优秀的基金,如何挑选才能真正使“持有收益”达到自己的预期?咱们今天就来聊聊这两个问题 ~

~

1.历史长期收益好,并不代表基金未来每天都会涨

咱们首先需要明确的是,看历史长期收益选基金肯定是没有错的。那为什么持有几个月还没有赚到钱呢?开篇说到的这位朋友,错把长期收益这个结果当成了持有过程,忽略了基金净值的区间波动,以为长期收益好就意味着基金每个阶段都在上涨。

其实不然。

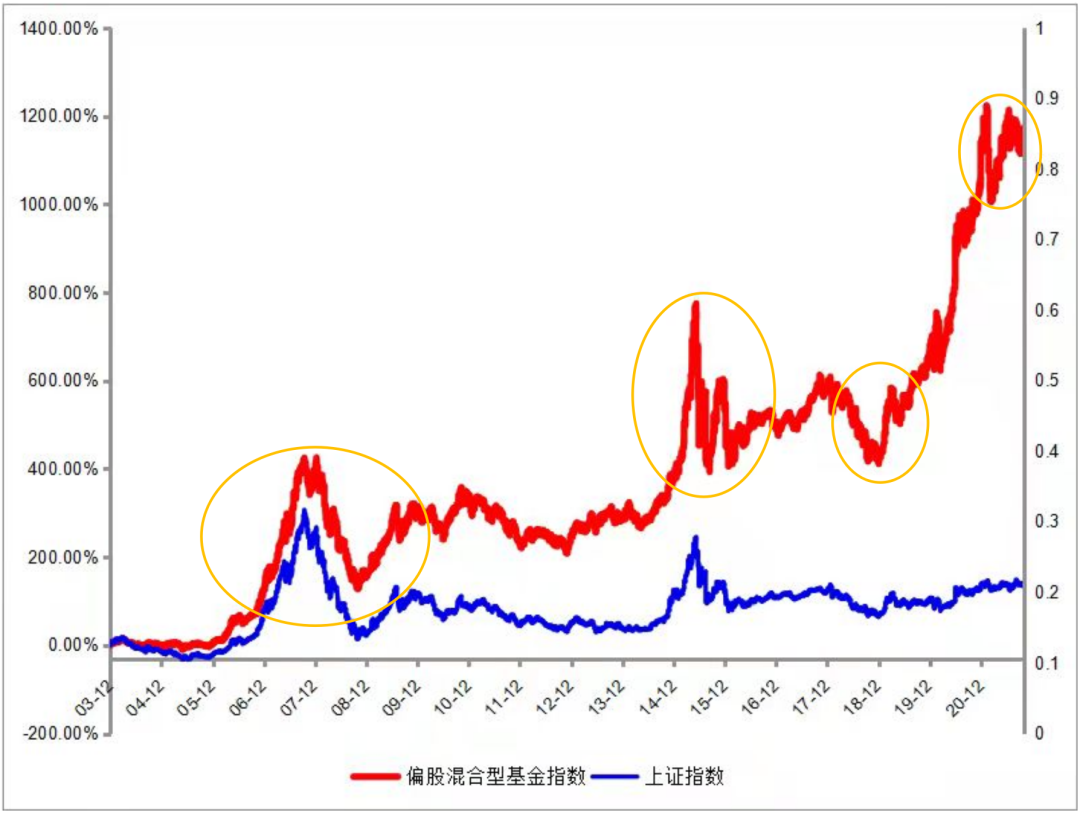

以偏股混合型基金指数为例,自基日2003年12月31日至2021年10月31日,指数累计涨幅高达1168%,但从指数上涨路径来看,可谓是跌宕起伏。若是不慎买在高位,还想在几个月内就获得比较理想的投资回报,那可真是有点难了。

上证指数与偏股混合型基金指数走势图

(数据来源:Wind;区间:2003年12月31日至2021年10月31日)

从本质上来看,历史的长期收益是一个过往业绩的终值,而我们买入基金后所需要面对的是基金未来的业绩走势,但未来业绩会如何演绎,谁也无法保证。正是这种不确定性,加剧了我们在持有过程中的焦虑情绪,尤其是面对短期波动时。

在实际投资中,很多投资者看到基金过往长期收益好,以为自己未来持有三四年也可以获得差不多高的投资回报,满怀期待入手。殊不知,在持有过程中,基金的业绩往往并不是“一帆风顺”的,那些在持有几个月甚至更短时间因无法承受短期波动而赎回基金的朋友,最终可能也会和真正的“长期回报”擦肩而过。

2.面对历史长期业绩优秀的基金,我们该如何选择?

不可否认的是,长期收益好的基金,尤其是成立三年以上,还能持续创造良好长期收益的基金,绝非一时偶然,而是得益于基金经理与基金公司的硬核投研实力。

如果遇到这样的产品,拿住了,未来获胜或者说盈利的概率也是相对高的。那面对历史长期业绩优秀的基金,我们如何挑选到适合自己的那只?以下三个维度的考察或许可以帮到你。

#01

基金的最大亏损

这里所说的最大亏损幅度是一个区间概念,简单来说就是,当面对极端行情时,基金从价格(净值)最高点到最低点的跌幅。我们通常用最大回撤这个指标来评估最大亏损程度。

小欧举个极端例子,帮助大家更好理解:

假设有两只同一天成立的新基金,初始净值均为1元,基金A在前两年净值增长率为150%,此时净值为2.5元【1×(1+150%)=2.5】,第三年净值下跌20%,净值跌至2元【2.5×(1-20%)=2】,投资者从成立始持续持有三年后的累计收益为100%【(2-1)/1×100%=100%】;

基金B在此三年内,净值持续稳步上涨100%,最终净值为2元,投资者从成立始持续持有三年后累计收益率100%。

两只基金的三年期收益都是100%,但是基金A的最大回撤达到20%【(2.5-2)/2.5=20%】,而基金B 的最大回撤为0,这意味着如果你买入基金A,则期间内有可能需要承受20%的亏损。

如果我们不能接受基金的潜在亏损,往往也很难拿得住,那最终很可能并没能从中收获多少收益。“亏损程度”数据更多是帮助我们加深对基金本身的认知,有了预期,更容易拿长看长,历史数据告诉我们,长期持有比短期盈利体验更好。

#02

考察基金收益的稳定性

基金收益的稳定性也是决定我们能否拿得住并获得良好长期收益的关键因素。在面对两只长期收益都很不错的基金时,我们可以结合基金收益的稳定性进行进一步筛选,波动率就是反映基金收益稳定性的关键性指标。

基金的波动率会直接影响投资者的持有体验,尤其是对于喜欢每天查看净值的基民朋友而言,持有波动率过高的产品,心情也像是过山车,跟着基金净值上蹿下跳,实在不太美妙;而且波动率较高的产品,其买点和卖点会更加难以把握,大多数人容易陷入追涨杀跌,导致实际到手收益率并不理想。

(截图来源:中欧财富APP,时间:2021年11月18日)

挑选基金的时候,长期收益只是一个基础维度,咱们还需要考虑基金的波动率,判断自己是否能拿得住。波动率计算比较复杂,不过投资者不需要自己去算,可以在基金销售平台查看、比较。

#03

基金的“能涨抗跌”属性

所谓“能涨抗跌”就是指,在行情好的时候,基金涨势更加强劲;在下行或者调整行情中,基金的跌幅更小。这通常与大盘指数、同类基金、业绩比较基准等指标进行比较。

如何考察基金的“能涨抗跌”属性?小伙伴们可以提取某个市场上涨区间和下跌区间的数据进行对比。不过建议大家多比较几个区间,因为单个区间的表现偶然性较大。为了方便,咱们可以直接对比完整会计年度的业绩表现情况。

咱们以某基金为例,在2019年、2020年这两年行情比较好的时候,该基金涨幅明显跑赢同期业绩比较基准;而在2018年单边下行行情中,该基金的跌幅明显低于同期业绩比较基准!可见,这只基金的“能涨抗跌”属性是相对较强的。

(截图来源该基金2020年年度报告)

事实上,靓丽的中长期收益曲线,往往就是基金在行情不好时跌得比别人少,在行情可观时涨得比别人多,这样日复一日跑出来的。具备较强“能涨抗跌”属性的基金,在极端的市场行情下,往往具有更强的风险抵御能力和收益创造能力。

挑选基金也不是一件简单的事情,即使看着历史长期业绩选基金,也可能选中不怎么涨的基金,还是那句老话,历史业绩并不代表未来表现,但更多是历史长期累积的增长,并不意味着未来短期就能快速到达。

查理·芒格曾说过:“生活中的一切都有风险,没有什么顺理成章和轻而易举的事。”面对历史业绩优秀的基金,我们需要综合考虑多方面因素,评估基金的风险收益特征,同时也要考虑多区间业绩表现,反复检验反复验证,选到优秀基金并且拿得住,最终才有可能实现自己的预期收益

。

。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

2022-01-21 22: 30

2022-01-21 22: 28

2022-01-21 22: 26

2022-01-21 22: 25

2022-01-21 22: 22

2022-01-21 22: 20