过去的2020年,成长风格表现突出、盈利性稳定突出的核心资产的优异表现也让“抱团”之争甚嚣尘上。然而,强者恒强的走势在2021年春节前达到了顶峰后反转,以“茅指数”为代表的绩优龙头股出现了大幅的回撤,取而代之的是银行、钢铁等为代表的高股息和低市净率股票。

同时,这种极致风格的演变和转化也让“成长”、“动量”、“价值”等字眼深入人心,这些特征在传统投资中叫做风格,在量化投资中则称之为因子。因子可以广泛的用于资产定价、风险管理以及业绩归因中,而多因子选股模型更是量化投资的主流,本文从量化投资的角度就各类因子、模型的起源以及因子投资的历程进行简要的阐述。

因子投资的发展历史

因子是指那些能够对不同资产间,或者不同资产内不同证券间的收益差异进行有效解释或预测的关键驱动变量,有别于传统的基于资产类别或者具体证券的投资研究方法,因子投资是基于因子的投资方法,更强调对资产价格背后共性驱动因素的分析。

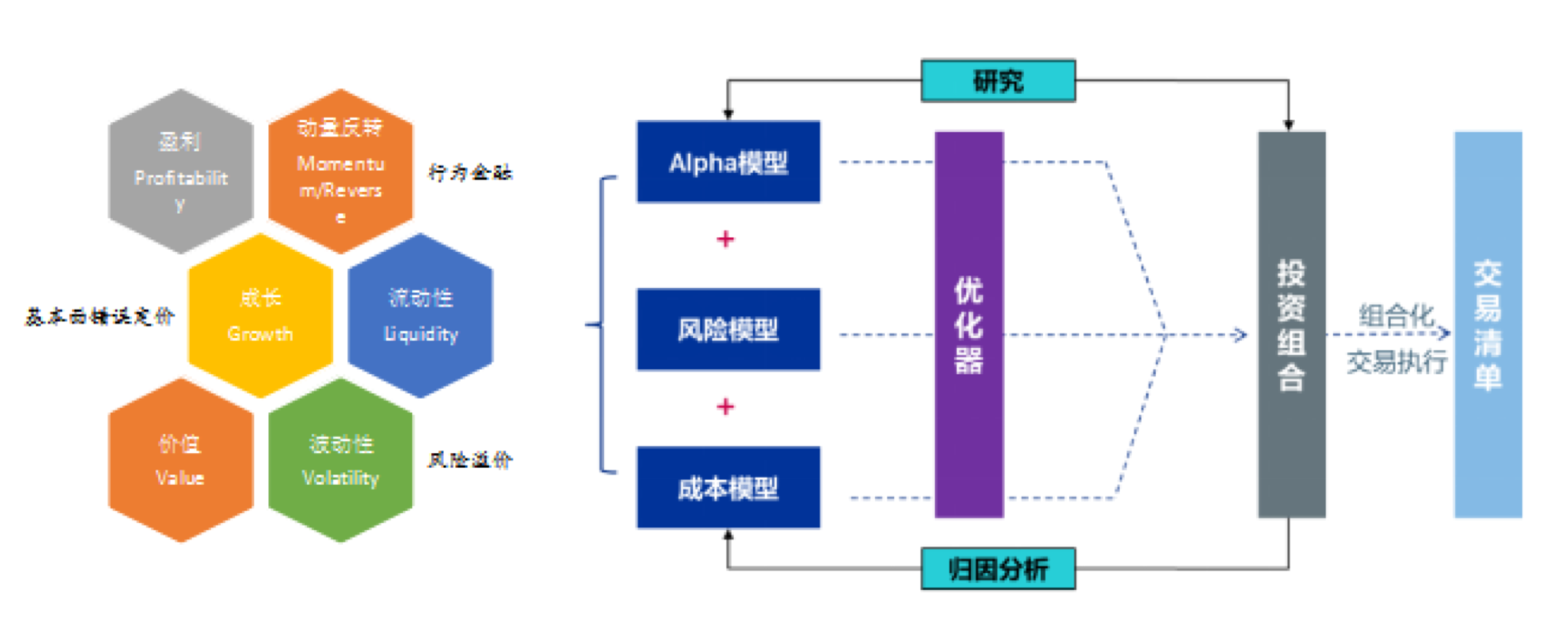

目前,业界主流投资因子分为两大类,一类是自上而下选择资产的宏观因子,另一类是自下而上选标的的风格因子。本文我们重点讨论A股市场进行选股用到的风格因子。

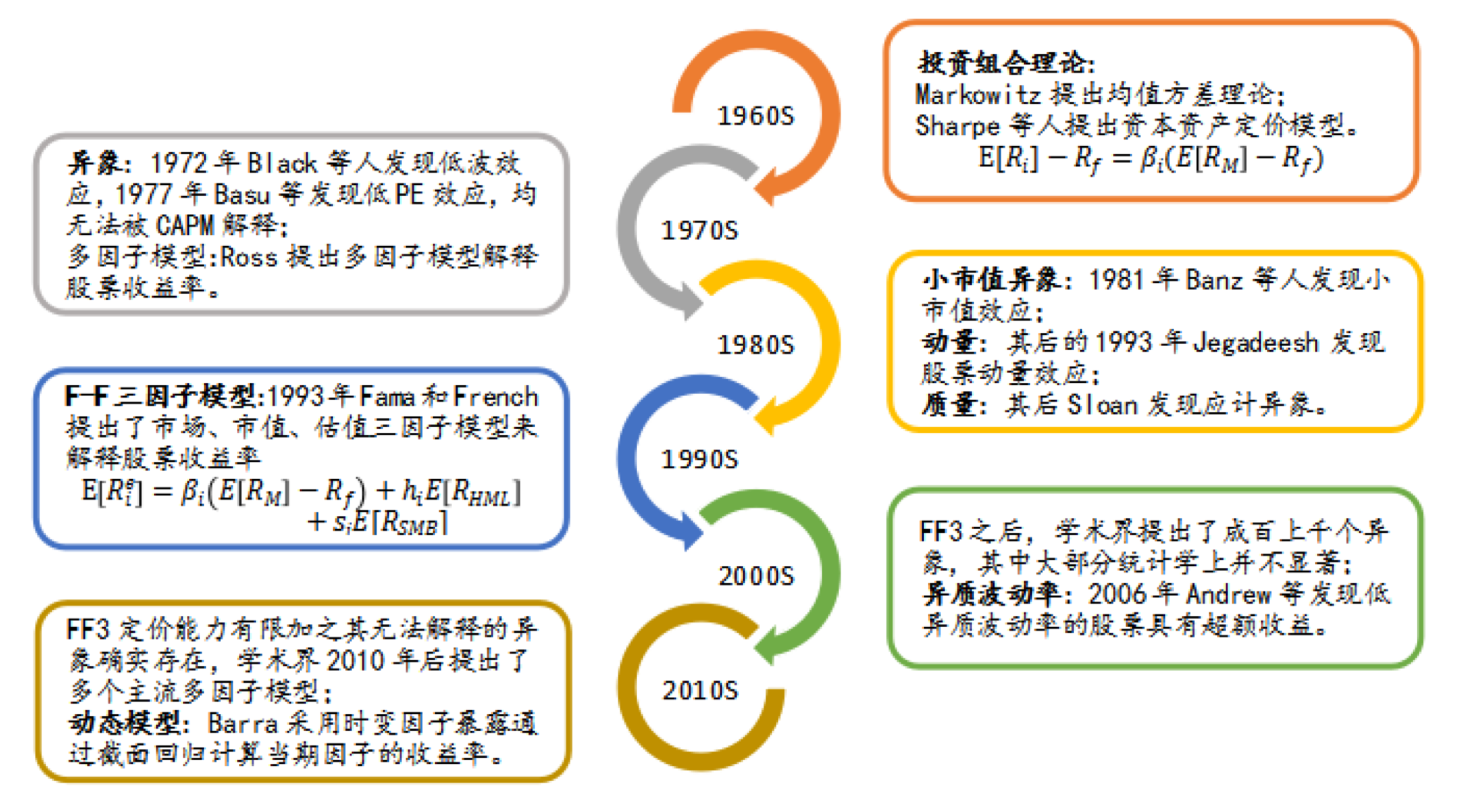

Cross-section research(即研究不同资产预期收益的截面差异)的发端要追溯到上世纪60年代,伴随着半个世纪以来资产定价研究的推进,投资者对于投资组合的收益和风险认知越来越科学化。

A股市场上基于因子投资方法进行组合管理的公募或私募产品已发展超过十年,近年来除了基于因子分析的主动量化产品、指数增强产品外,以ETF为载体的SmartBeta产品也得到了快速发展,很多传统的管理人也在投资管理流程中加入了因子的分析,以更好地管理组合的风险,满足资金方资产配置的需求。

因子投资的理论模型

其中,在因子上的暴露值, 因子的因子收益,为股票的特定收益。

多因子模型作为量化投资的基础和主流,其将股票的收益率分解到各个因子上,当残差项可控时,对股票的投资便转化成了对因子的投资。当市场的复杂度提升,对全市场个股的分析难度过大时,则可以通过多因子模型实现股票信息的降维和简化,降低整体分析难度。

评估一个因子是否可投资时,比起历史回溯等数据测试,我们更看重其背后的投资逻辑。过去几十年里,业界发现的各种因子“异象”也都在追求这一点。除了行业、市值等风险因子外,我们可以将盈利、成长、价值、动量、反转、流动性、波动性等大类因子从三个角度来进行解释,即个股基本面错误定价、行为金融、风险溢价。从基本面的角度,盈利能力越强,成长性越高,价值越高(估值越低)的股票越具有投资价值;从行为金融的角度,短期超跌的股票更值得投资,而长期来看,应该是强者恒强;从风险溢价的角度,高流动性和低波动性的股票应给予更高的估值溢价。下面我们将参考海外市场的表现对这些因子在A股市场进行印证。

常见因子在A股市场的表现

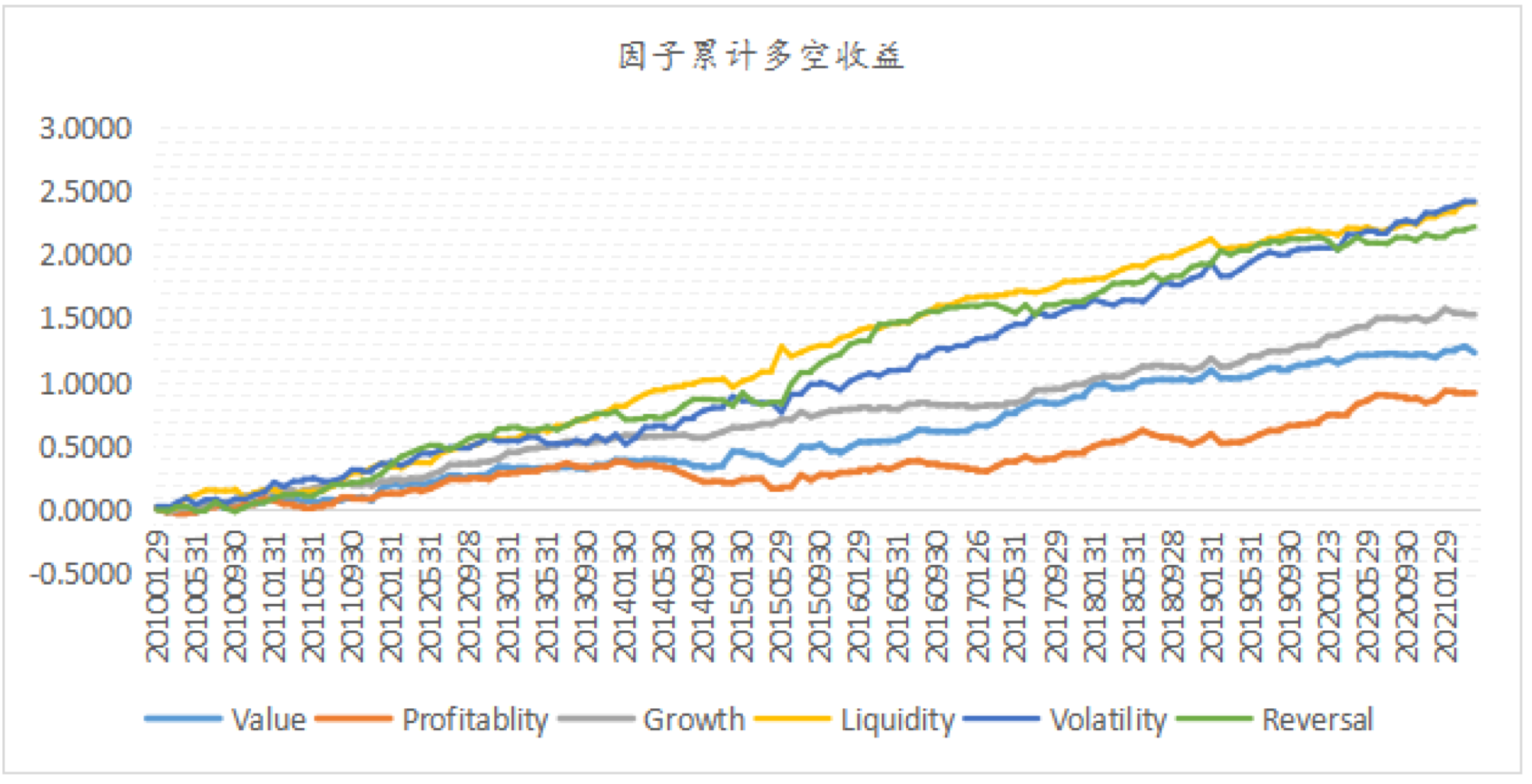

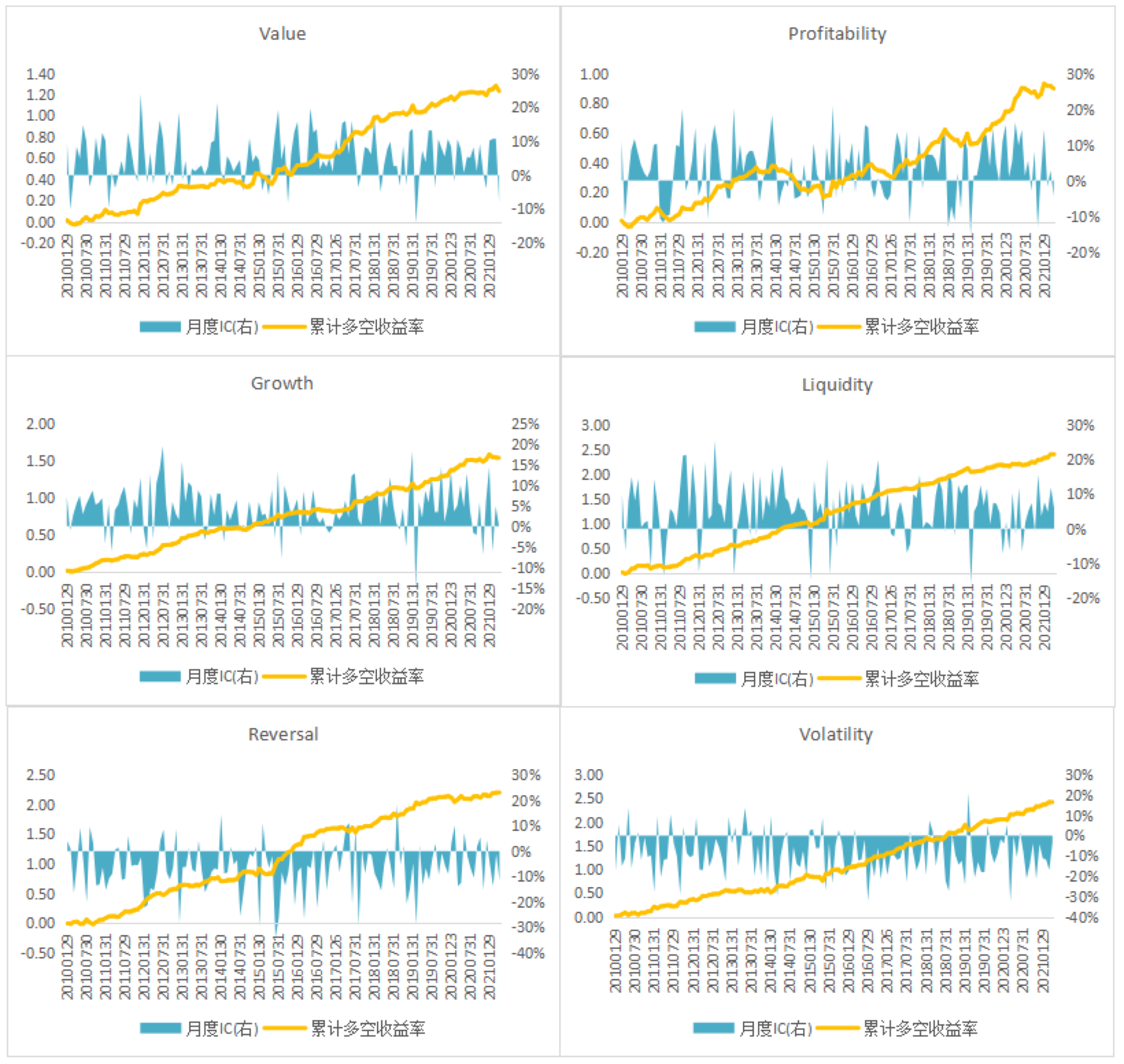

我们计算2010年来各类因子在A股的表现,为了更好的衡量因子本身的可投资价值,这里均进行了中性化处理,即将各个因子分别对行业哑变量和对数市值进行回归,将得到的残差作为中性化后的因子,从而剔除掉因子的行业市值影响,衡量其本身的选股效应。

可以看出经过中性化后的因子在A股均有着不错的表现,在部分时间如2015年中经历了一定的波动,但之后都恢复了较好的选股效果。具体到每个因子来看,有如下特征:

虽然中性化之前,价值类因子表现不佳,但中性化之后,以低市盈率和高股息为代表的价值因子还是表现不错,低市净率则表现相对较差;

以ROE为代表的盈利及质量因子在海外一直是很重要的投资因子,伴随着A股逐渐对外开放的进程,2016年以来盈利因子表现出现了明显复苏;

成长因子虽然短期会受利率波动的影响,但是长期来看是最稳定有效的因子之一,其月度IC值(股票因子值和收益率的相关系数)为正的概率是所有大类因子中最高的;

海外有效的动量因子在A股出现了期限上的分化,呈现长期动量和短期反转的特点,短期如20日反转因子表现优异,即短期超跌的股票未来较好,而期限拉长来看,如120日动量因子则表现较佳,体现了优质股票的强者恒强特征;

流动性因子和波动性因子体现了风险溢价的诉求,高流动性和低波动的股票因为其较低的风险获得了投资者的追逐。

原始数据来源:WIND资讯

作者简介:

程敏,清华大学数学学士、概率统计专业硕士,十年证券基金行业从业经历。历任中航证券资产管理分公司量化研究员、投资主办,方正证券资产管理分公司投资主办、量化团队负责人。2017年3月加入北信瑞丰基金,现任公司权益投资部副总经理、基金经理。

2021-08-18 03: 40

2021-08-18 17: 36

2021-08-18 23: 32

2021-12-15 23: 00

2021-12-22 22: 57

2021-12-22 22: 56