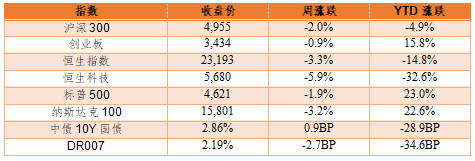

一、市场表现

数据截至2021/12/17,来源Wind。

二、重要资讯

1、工信部表示,突出工业稳增长,聚焦制约工业经济循环和产业链畅通的难点堵点问题,更加注重做好政策精细设计和衔接协调,抓好“十四五”规划重大项目启动实施,加大对中小企业的减负纾困力度,全力稳定工业经济增长,保持制造业占比基本稳定,筑牢经济“压舱石”。

2、国家发改委、工信部发布《关于振作工业经济运行、推动工业高质量发展的实施方案的通知》,要求强化政策扶持,健全工业经济保障措施。通知强调,加快“十四五”规划重大工程、区域重大战略规划及年度工作安排明确的重大项目实施,推进具备条件的重大项目抓紧上马,能开工的项目尽快开工建设,在建项目加快建设进度,争取早日竣工投产。加大制造业融资支持,紧密结合制造业企业生产经营周期,合理确定融资期限,增加制造业中长期贷款投放,提升融资支持的精准性和有效性。

3、国务院关税税则委员会公布2022年关税调整方案,对954项商品(不含关税配额商品)实施进口暂定税率;自2022年7月1日起,取消7项信息技术协定扩围产品进口暂定税率。继续对小麦、玉米、稻谷和大米、糖、羊毛、毛条、棉花、化肥等8类商品实施关税配额管理,税率不变。另外,我国将对对原产于最不发达国家98%的税目产品,适用税率为零的特惠税率。

4、商务部发布数据显示,1至11月,我国实际使用外资金额10422亿元人民币,同比增长15.9%。服务业和高技术产业实际使用外资分别同比增长17%、19.3%。去年全年我国实际使用外资金额9999.8亿元,今年前11个月就突破1万亿元。

5、财政部公布数据显示,1-11月累计,全国一般公共预算收入191252亿元,同比增长12.8%;一般公共预算支出213924亿元,增长2.9%。主要税收收入项目方面,印花税收入3935亿元,同比增长35.4%,其中,证券交易印花税收入2476亿元,增长43.3%。

6、2021年中国中央企业效益增长创历史最好水平。1-11月,中央企业利润总额2.3万亿元,净利润1.75万亿元。截至11月底,资产负债率为65.1%,基本保持稳定。国资委主任郝鹏表示,中央企业要防范投资风险,严管非主业投资,严控高溢价并购,严禁接盘高风险项目。明年要严控债务风险,强化资产负债率约束,有序压减永续债规模,推动高负债子企业负债率尽快回归合理水平。

三、宏观点评

1、11月规模以上工业增加值同比增长3.8%,预期3.7%,前值3.5%;1-11月固定资产投资同比增长5.2%,预期5.3%,前值6.1%;1-11月房地产开发投资同比增长6.0%,前值7.2%;11月社会消费品零售总额同比增长3.9%,预期3.6%,前值4.9%。

点评:供给端:工业继续修复,上下游渐趋平衡。随着煤炭保供政策的深入落实,工业生产正逐步恢复至常态,从两年复合增速看11月工业增加值基本恢复至今年8月水平。同时随着上游供应充足,下游瓶颈约束得到缓解,从行业间增加值看,上下游增速渐趋平衡。此外,11月服务业生产指数两年复合增速上升0.1个百分点至5.6%,显示出服务业继续小幅改善。

需求端:“外需强、内需弱”局面延续。11月外需继续保持旺盛,出口增速再次冲高;内需方面,由于本土疫情的冲击,11月餐饮收入再次明显下滑,社零增速受此拖累再次边际回落。投资方面,制造业投资仍处于上升周期,后续持续关注企业利润与订单边际回落对制造业投资的影响程度;基建投资未有改善,同比增速转负;房地产方面,由于前期土地成交回落以及居民购房意愿下降等因素,房地产投资和销售继续回落,从单月数据看房地产销售的降幅边际有所收窄。

四、流动性分析

1

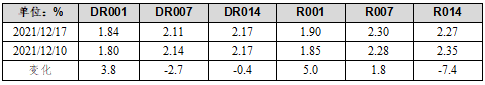

公开市场操作及资金面

上周央行表示为维护银行体系流动性合理充裕,连续多日公开市场对冲逆回购到期,15日央行进行降准,并MLF缩量投放5000亿,当日MLF回笼9500亿,上周公开市场累计进行净回笼4500亿资金。资金面平稳,价格小幅波动,隔夜上行5BP至1.9%;7天上行1.8BP至2.3%;跨月14天价格下行7.4BP至2.27%。

数据截至2021/12/17,来源Wind。

2

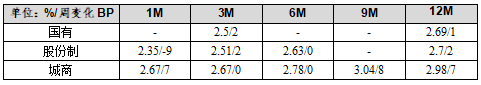

同业存单发行

上周,发行存单701只,发行规模4604.3亿元,净融资额为405.5亿元,较上周增加2053.9亿元;发行利率较上周下行1BP至2.70%。

数据截至2021/12/17,来源Wind。

五、债券投资策略

1

市场分析

截至12月15日,新增专项债券发行3.42万亿元,占已下达额度的97%,全年发行工作基本完成。从资金投向看,全部用于党中央、国务院确定的重点领域,其中约五成投向交通基础设施、市政和产业园区基础设施领域;约三成投向保障性安居工程以及卫生健康、教育、养老、文化旅游等社会事业;约两成投向农林水利、能源、城乡冷链物流等,对带动扩大有效投资、保持经济平稳运行发挥了重要作用。同时,各地已安排超过1700亿元专项债券资金用作重大项目资本金,有效发挥了政府投资“四两拨千斤”的撬动作用。此外,财政部已向省级财政部门下达了2022年提前批专项债额度。提前批一般债额度也一并下达。按照此前全国人大常委会的授权,2022年可提前下达的专项债最高额度为2.19万亿。

11月经济数据出炉,工业增速继续边际回升,11月增加值同比增长3.8%,略高于预期3.7%。两年复合增长5.4%,较10月小幅走高0.2个百分点。生产供给约束基本缓解,结构继续分化。固定投资累计同比5.2%,低于市场预期5.3%。两年复合增长3.9%。地产与基建弱、制造业投资改善。社零同比3.9%,复合增速4.4%,回落0.2个百分点。消费方面,社交经济受疫情拖累、必选消费表现亮眼。11月失业率为5%,比上月上升0.1个百分点,1-11月全国城镇新增就业1207万人,超额完成全年预期目标。总体来看,经济动能放缓,出口和制造业是核心支撑力,但景气度处于高位,地产下行仍在供需和政策博弈阶段,消费短期受疫情反复、就业和财富收缩压力。基建是稳步托底的重要环节,形成成效需要打开资金来源。

2

投资策略

上周净回笼4500亿,考虑降准资金,净投放7500亿。MLF缩量续作,与前一次降准比较类似,用降准置换部分MLF到期。资金面维持平衡状态。上周美国加快taper、11月经济数据略好于预期,但资金情况较好,市场多空因素叠加,利率窄幅震荡。短期来看,市场对经济动能放缓的预期一致,中央经济工作会议新增“财政政策和货币政策要协调联动”,意味着财政政策发力,需要货币政策提供流动性,降准、降息仍有可能性,债市仍存一定下行空间。中长期来看,政策纠偏持续,稳整长政策逐步下达,明年宽财政措施明确,财政投资等投资节奏前置,经济硬着陆几率小,债市下行空间受限。目前经济偏弱,货币政策稳健中性,财政政策逐步发力,现代需求仍较弱,市场仍有降息预期,建议中性操作,把握结构性机会。后续关注LPR报价、财政刺激政策、地产政策超预期。

六、股票投资策略

最近市场最关注的还是12月美联储议息会议,议会上美联储对通胀管控的诉求明显提升,删除对通胀“暂时性”界定的同时,上调了2022年的通胀前瞻,并暗示2022年存在3次以上的加息可能性。相较于国内,明年国内经济可能会面临需求收缩、大宗商品价格持续高位、经济增长动力不足等一系列的问题,预计未来的货币政策与国际市场存在相反方向持续宽松共给的局面。对于外资的影响,虽然美联储的紧缩过程已经开启,但是否动摇外资的配置意愿,还要看人民币的走势和人民币资产的吸引力。

另外,周末陆股通出新规,证监会出手严管“假外资”北上资金,主要是防止内地的资金利用香港的N倍配资,在A股市场频繁操作,特别是有些量化基金,每天频繁交易成交量巨大,对A股造成了一定的影响。对于目前北向资金持股前的公司,这些公司短期或有一定波动了,不过这部分交易占比非常小,几家大券商公布的数据都是最多时不超过4%,平均也就1%-2%,占比很低,主要还是短期情绪上的影响。国内政策层面,财政部已向各地提前下达了2022年新增专项债务限额1.46万亿元,推动提前下达额度在明年一季度发行使用,核心还是为了稳定当下经济下滑的预期,保证了未来宏观经济的稳定性。其中,财政政策发力的预期下基建投资的刺激空间打开,之前中央经济工作会议强调明年各项政策发力提前,发改委、财政部已明确专项债投向领域项目准备清单,预计在货币、财政等各项政策都有望持续发力。

主笔:朱帆、孙思齐

2022-01-21 22: 30

2022-01-21 22: 28

2022-01-21 22: 26

2022-01-21 22: 25

2022-01-21 22: 22

2022-01-21 22: 20