温馨提示:全文共1288字,阅读需要约3分钟。

说到指数基金,想必大家都很熟悉~~

指数基金是以特定指数为标的指数,并主要以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的基金产品。

举个栗子:

沪深300指数基金就是指以沪深300指数为跟踪对象的基金,该基金的绝大部分资产都用来购买沪深300指数的公司股票,目的在于取得和指数相同的收益。

指数型基金一般跟随标的指数变动而变动,具有操作简单、交易费用较低等特点,主要分为普通指数型基金、ETF基金、指数联接基金、增强指数型基金等。

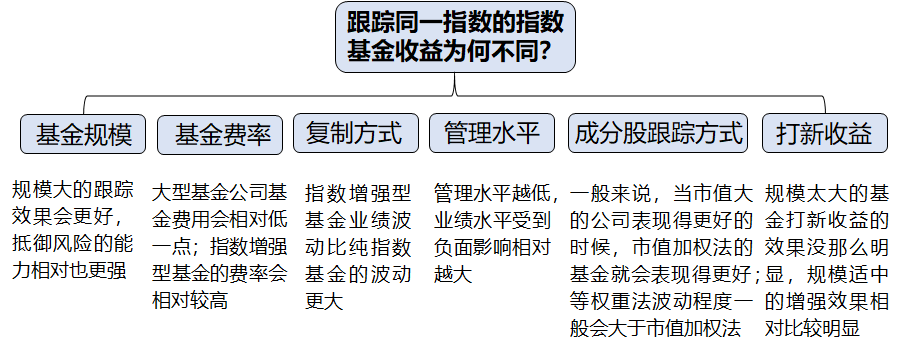

但是细心的小伙伴们经常会发现,即便是跟踪同一只指数的基金,他们的收益也各有所异,那么导致收益差异的原因是什么呢?

下面就让鹏仔来给大家解释一下叭 ~

~

基金规模

由于指数的成份股数量通常较大,因此如果基金的规模太小,基金的交易成本会有所增加,受到基金申购、赎回的影响就会更大,继而影响跟踪误差,而规模大的指数基金由于资金较为充足,跟踪效果会更好,抵御风险的能力相对也会强一些。

基金费率

虽然是跟踪同一标的指数,但是不同基金的费率各有不同,比如管理费、托管费率有所差异,就会对基金收益产生影响。一般来说,大型基金公司由于议价能力更强,管理费、托管费等基金费用会相对低一点。而从产品类型来说,指数增强型基金的费率会相对较高。

复制方式

指数的复制方式不同,收益也有可能不同,比如指数增强基金在跟踪指数的基础上,还增加了基金经理的主动操作,其利用量化模型进行积极的指数组合管理与风险控制,以追求达到高于标的指数回报水平的投资业绩,因此这类基金业绩波动通常会比纯指数的波动更大,收益有可能增强也有可能被削弱。

管理水平

对于不同的基金,基金经理的管理水平是不一样的,在面对成份股变动、大额申赎、仓位管理等情况时处理方式各不相同,进而会影响到基金的收益。

举个栗子:

当成分股变动时,基金经理需要根据调整后的指数成分及时地调整基金的持仓。但是不同的基金公司和投研团队实力不同,对成分股变动的反馈速度也不尽相同。如果基金经理没有根据指数调整的名单及时买入新纳入的成分股或者卖出被剔除的股票,就会影响基金的收益。

成分股跟踪方式

跟踪同一指数的方式对收益也会有一定的影响,有的基金会采用市值加权法计算,市值越大的公司权重越大,对指数业绩的影响也就越大。但是如果采用等权法,那么每个指数成分股的权重都是相同的,因此不同公司股价变化对于基金收益的影响是相同的。一般来说,当市值大的公司表现得更好的时候,采用市值加权法的基金就会表现得更好。而等权重法由于相对提高了中小市值股票的权重,波动程度一般会大于市值加权法。

打新收益

目前指数基金也可以参与打新,公募基金作为机构投资者,在满足一定规模的条件下可以参与新股的网下申购,相对来说机构投资者的资金量大、中签率相对较高。随着创业板注册制、科创板等政策放开以来,打新收益有了一定的提升。从基金规模来看,对于规模太大的基金来说,打新收益的效果就没那么明显,而规模适中的基金打新收益的增强效果就相对比较明显。

综上,我们为大家总结了造成指数基金收益不同的几个原因,大家在购买指数基金的时候也可以从这几个方面去综合评估一下再做选择哦!

下面是课代表划重点的时间,大家好好复习,我们下期再见!

注:以上内容仅基于一般性理解的总结,并不保证任何情况下上述结论的绝对正确性。

宣传推介材料风险揭示书如下,请滑动了解

尊敬的投资者:

2022-01-21 22: 30

2022-01-21 22: 28

2022-01-21 22: 26

2022-01-21 22: 25

2022-01-21 22: 22

2022-01-21 22: 20