— 、宏观政策面回顾

国家统计局1月17日公布了2021年12月份及2021年全年经济运行数据。2021年,中国经济总量达1143670亿元,同比增长 8.1%,两年平均增长 5.1%;中国 2021 年第四季度 GDP 同比增长 4.0%,2021年12月份社会消费品零售总额同比增长 1.7%,固定资产投资累计同比增长 4.9%,规模以上工业企业增加值同比增长 4.3%。

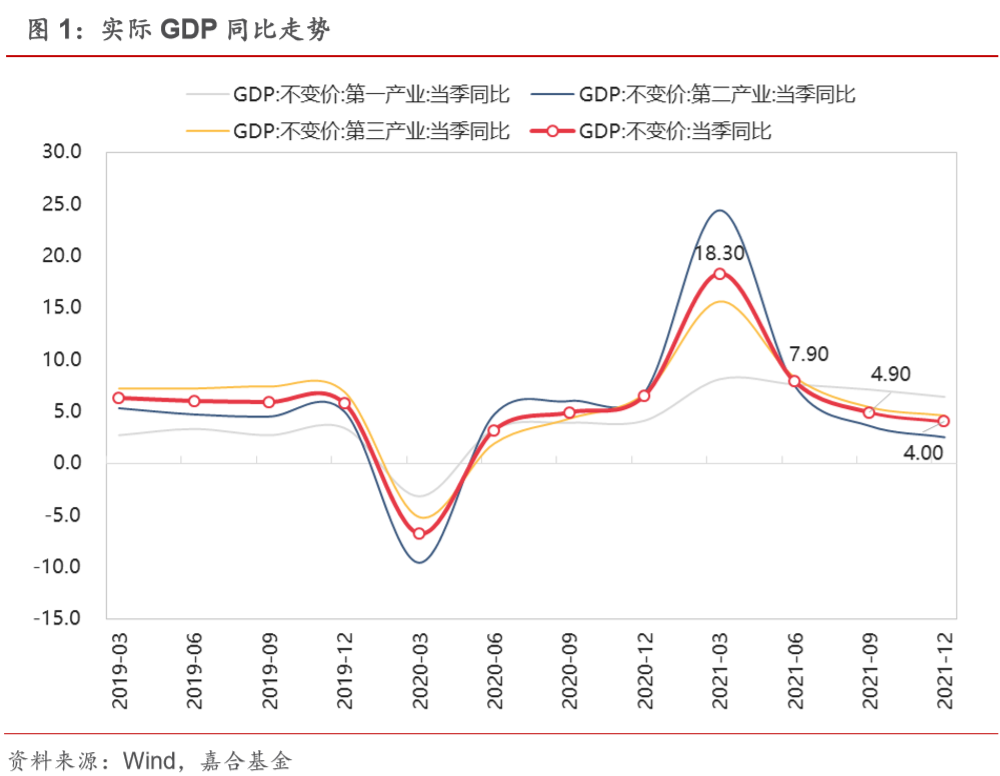

1、国内生产总值(GDP)

2021 年全年 GDP 增速为 8.1%,四季度增速为 4.0%,基本符合市场预期,整体经济增速下行压力较大。分产业看,第一产业增加值 83086 亿元,比上年增长 7.1%;第二产业增加值 450904 亿元,增长 8.2%;第三产业增加值 609680 亿元,增长 8.2%。

(点击查看大图)

从全年角度看,2021年相比 2019 年 GDP 两年复合增速为 5.1%,略低于我国潜在经济增速。特别地是,2021年全年增速呈现下降趋势,尤其是四季度增速不存在基数效应的情况下仅为4.0%,已经大幅偏离了 5.0%-5.5%左右的潜在增速水平,稳增长不仅需要止住宏观经济的下行趋势,还需要将经济整体增速拉回到潜在增速的正常水平,所以目前在寻找新动能或者稳增长抓手时,更应该提前稳住房地产行业快速收缩的趋势。稳增长货币政策先行,央行已于 1 月 17 下调 MLF 利率10bp,未来将有更多产业政策、财政政策出台。

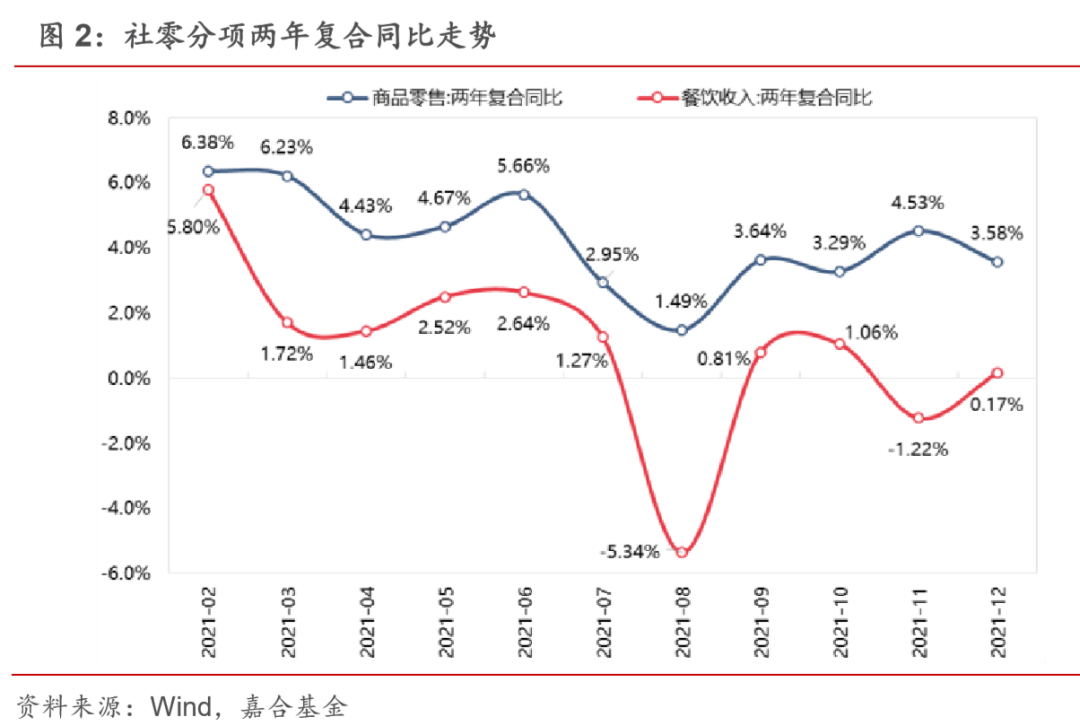

2、社会消费品零售总额

2021年,社会消费品零售总额 440823 亿元,比上年增长12.5%,两年平均增速为 3.9%。其中, 除汽车以外的消费品零售额397037亿元,增长 12.9%。扣除价格因素,2021 年社会消费品零售总额比上年实际增长10.7%。2021年12月份,社会消费品零售总额41269亿元,同比增长1.7%。其中,除汽车以外的消费品零售额 36618 亿元,增长 3.0%。12 月份由于受到疫情扰动,消费再次受到了冲击,增速大幅下滑。参考目前为止的新冠冲击,疫情呈周期性反复的特点仍将保持, 消费复苏进程任重道远。

分项来看,商品零售单月同比增长 2.30%,较上月下行 2.5pct,两年同比 3.58%,较上月下行近 1pct;餐饮收入单月同比增长-2.20%,较上月回升 0.5pct,两年同比 0.17%,较上月上行 1.39pct。12 月份商品零售是拖累消费表现的主要因素,除汽车仍然保持下行趋势,其他分项下行有所加速,主要是可选消费和地产后周期板块消费拖累所致。

分细项来看,家电、装潢、金银珠宝和粮油食品分项下降速度较快,分别下行 14.75pct、7.81pct、 9.46pct 和 8.61pct,对比 2019 年和 2020 年数据可以看出 2020 年 12 月份以上分项都存在一定的跳升。与之相对应的是本月大幅增长的日用品类(+22.19%)在 2020 年出现了大幅下行的情况。近期不同月份拉动消费增长的分项不同,主要是 2020 年高增速下的短期消费行为变化引起 的基数效应所致。从趋势上来说,2021 年总体呈现增速下滑,必选消费复苏好于可选消费的状 态,核心原因还是汽车、家电为主的地产后周期消费景气度难以持续恢复,居民收入增速放缓的背景下需要更多消费政策出台。

(点击查看大图)

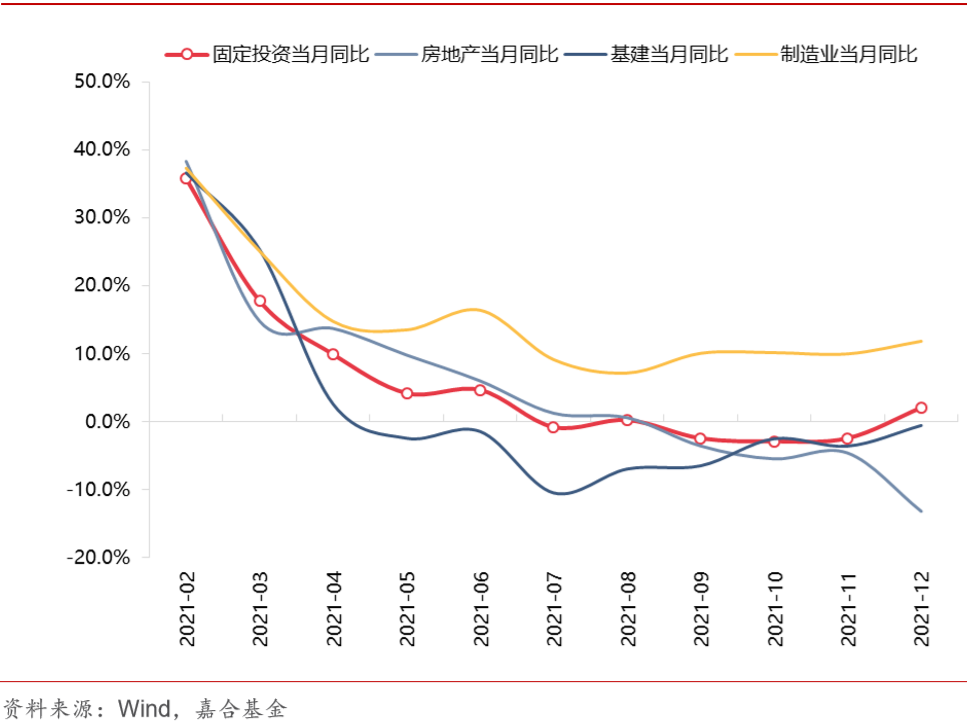

3、固定资产投资

2021年1-12月份,全国固定资产投资(不含农户)544547 亿元,比上年增长4.9%;比 2019 年 1-12 月份增长 8.0%,两年平均增长 3.9%。其中,民间固定资产投资 307659 亿元,比上年增 长 7.0%。从环比看,12月份固定资产投资(不含农户)增长 0.22%。

根据我们计算的当月同比数据,12 月份,固定资产投资当月同比为 2.05%,较上月上行 4.49pct;房地产投资当月同比为-13.22%,较上月下行 8.59pct;基建投资当月同比为-0.57%,较上月上行 3.04pct;制造业投资当月同比为 11.83%,较上月上行 1.86pct。由于 2020 年 12 月份固定资产总额单月规模小于前一月规模,导致本月固定资产投资总额单月上行幅度较大得益于 2020 年 12 月份的基数较低。分项来看,基建企稳以及制造业延续高景气度属于预期之内,而房地产行业固定资产投资下行幅度超预期,行业衰退仍在持续,预计短期内较难恢复,稳增长的压力增大。

12 月中央经济工作会议以来,稳增长一直是市场关注的焦点,但新基建的整体规模尚未成为国内投资支柱,而消费整体由于居民部门整体杠杆率较高导致需求端放量存在限制,制造业投资已经处于较高水平,发力点只剩下房地产和基建板块。而土地作为房地产和基建板块信用扩张的基石,由于近期房企信用风险导致整个以土地为核心的信用链条出现较大阻滞,信用扩张乏力。未来通过市场出清优化信用传导路径所需时间大大超过海外紧缩政策之前国内尚存的稳增长时间窗口,决策层在长期经济效率和短期信用萎缩之间其实不难选择,难的是上一轮信用扩张的问题并未真正解决,尚未总结出规避无序扩张的有效方法,而本轮信用扩张已箭在弦上。面对同一业务,既有过往仍在持续的惩罚措施,也有当下的现实压力,政策推动主体在两难情境下选择观望,静待更为明确的措施出台是一种个体理性选择。所以,我们预计未来政策仍有继续加码的空间。

(点击查看大图)

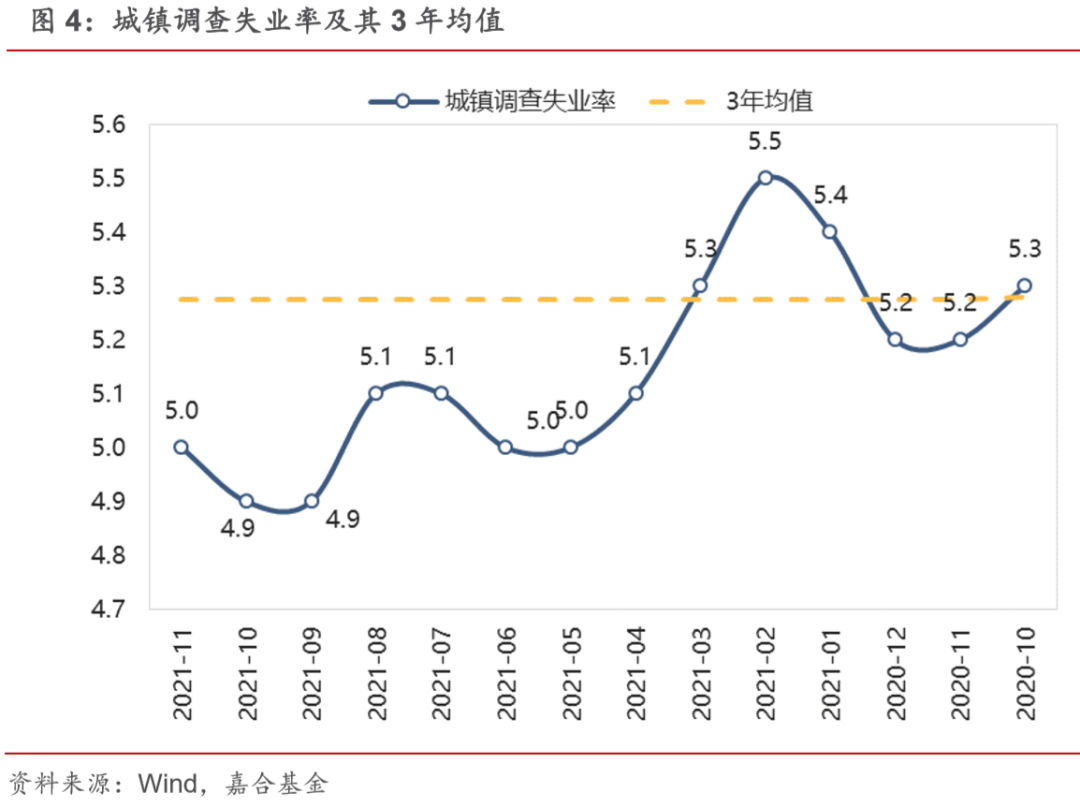

4、城镇失业率和居民收入

2021 年,中国城镇新增就业 1269 万人,比上年增加 83 万人。全年全国城镇调查失业率平均值 为 5.1%,比上年平均值下降 0.5 个百分点。2021年,全国居民人均可支配收入 35128 元,比上年名义增长 9.1%,扣除价格因素,实际增长 8.1%;比 2019 年增长(以下如无特别说明,均为同比名义增速)14.3%,两年平均增长 6.9%,扣除价格因素,两年平均实际增长 5.1%。值得注意的是,我国 16-24 岁失业率自 10 月以来一直处于高位,年轻人就业问题可能成为下一级段政策关注的重点之一。

(点击查看大图)

二、本周高频数据回顾

本周动力煤库存继续下降,已经接近去年 10 月水平。本周煤炭仍然处于快速去库存阶段,曹妃甸港和秦皇岛港库存合计 734 万吨,已经低于去年 10 月底水平,而去年同指标煤炭库存低点约 为600万吨左右,按照目前煤炭库存去化水平线性外推,一周之后动力煤库存就将接近去年低点。临近春节,且今年过年政策尚不明晰,如果能源需求端由于“就地过年”政策仍然维持一定水平,我国动力煤供需将再次面临紧平衡态势,能源供给和协调能力将再次面临考验。此外,水泥价格仍处于下行通道,说明下游建筑类需求支撑仍然较弱,侧面反映当下“稳增长”力度仍旧微弱。

(点击查看大图)

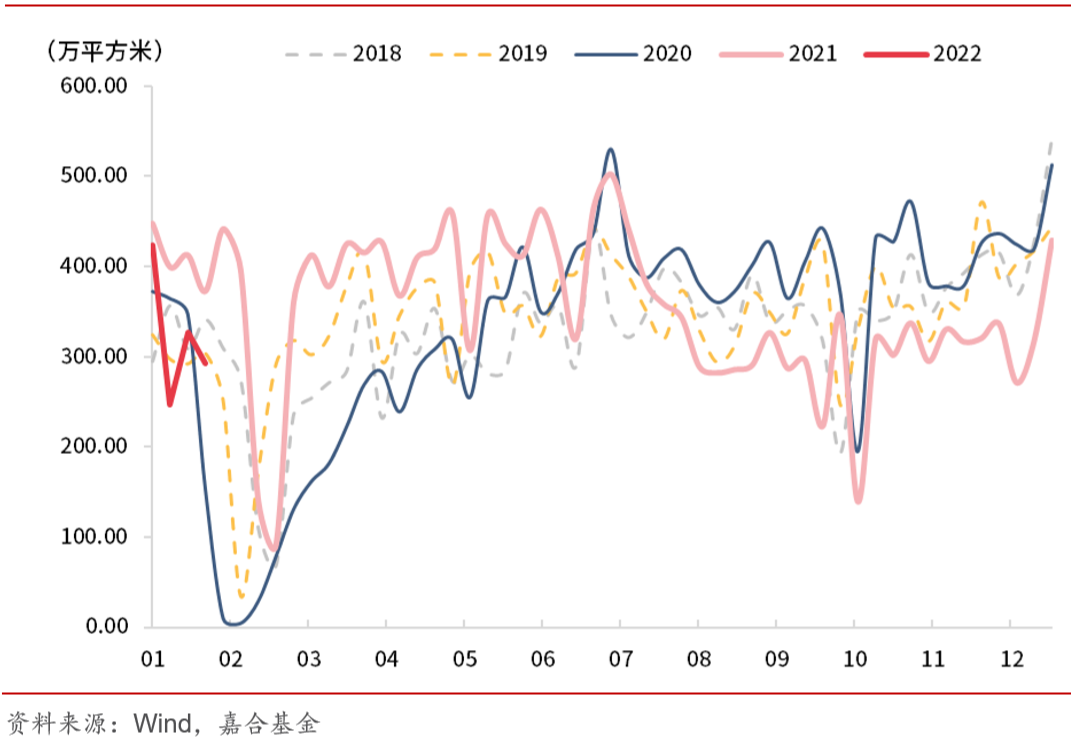

本周房地产成交面积由于仍处于季节性扰动当中,隐含新增信息较少。商品房成交面积数据受到春节的影响较大,往年均在春节前下降至 0 值附近,今年春节时间较早,导致房地产成交数据下降时间点早于往年。未来一个月内季节性因素将成为房地产成交数据的主导因素,密切关注年后房地产成交数据恢复弹性。

(点击查看大图)

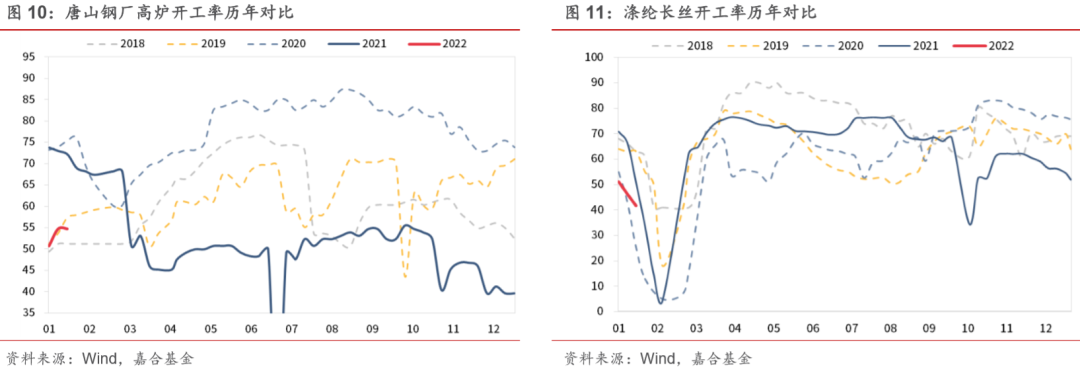

高炉开工数据有所回升,涤纶长丝开工小幅下行。由于全国高炉开工数据 2022 年以来已连续 3 周停止更新,高炉开工率数据已更换为唐山钢厂开工率数据,2022 年开年以来有企稳回升的趋势。涤纶长丝开工率出现季节性下行,预计影响将持续至春节后。

(点击查看大图)

(点击查看大图)

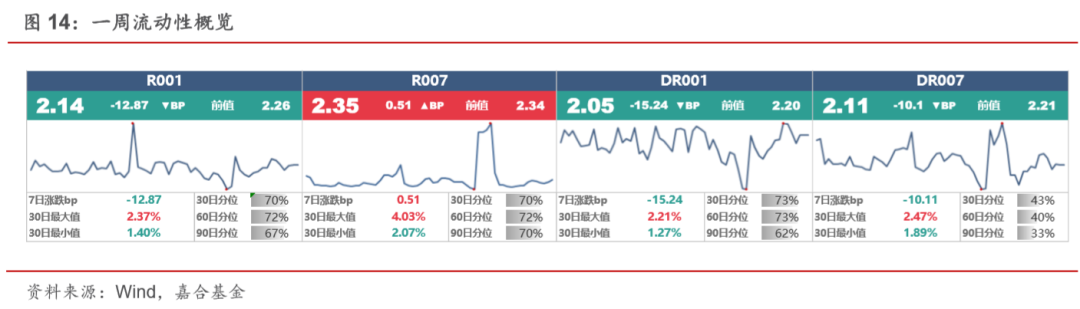

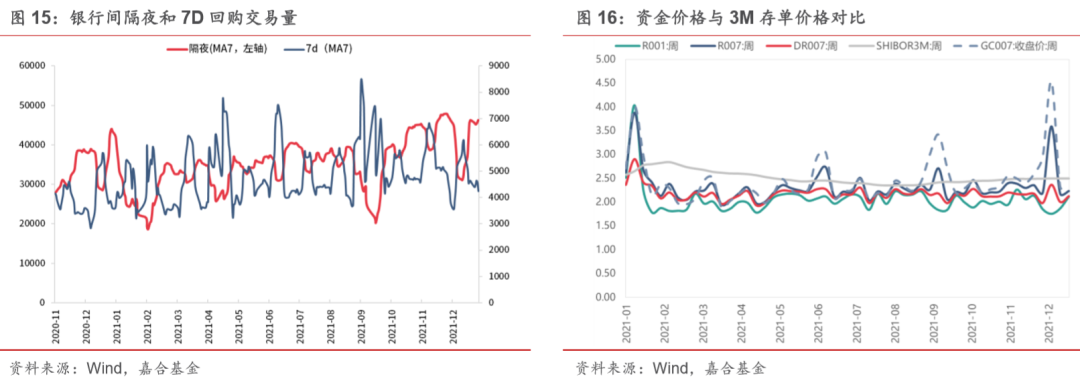

三 、本周流动性回顾

本周央行公开市场共投放 5000 亿元,公开市场共到期 500 亿元,公开市场央行实现净投放 4500 亿元,系央行税期投放跨节资金影响。R001收于2.14%,较上周下行12.87BP;R007收于2.35%, 较上周上行0.51BP。本周央行每日稳定投放 1000 亿元流动性,稳定税期资金面稳定,下周临近跨年时点,预计央行将加大银行间市场投放力度。此外,本周隔夜回购规模冲上 50000 亿元高点,在降息利好和流动性宽裕条件下,机构杠杆提升较快,属于行情的极致演绎,虽然特殊时点央行维持流动性合理充裕的态度不会发生转向,但流动性风险已经在快速累积。

(点击查看大图)

四、本周债券回顾

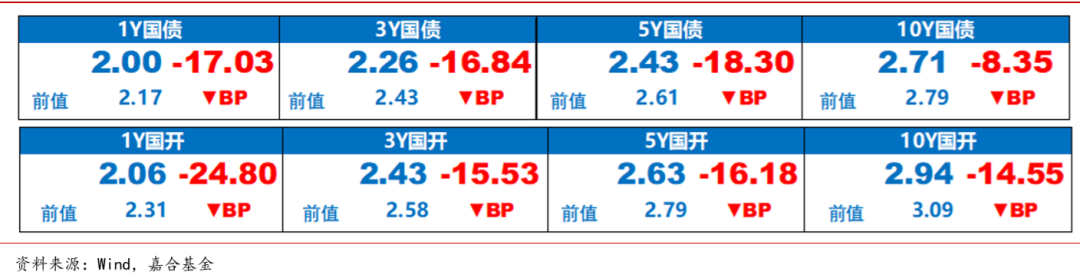

本周市场降息落地,债券收益率大幅下行。截至本周五,1Y 国债收益率下行 17.03BP 至 2.00%, 1Y 国开收益率下行 24.80BP 至 2.06%;10Y 国债收于 2.71%,下行 8.35BP,10Y 国开收于 2.94%,下行 14.55BP。

本周降息落地,降息幅度 10bp 超过市场此前的 5bp 预期,债券市场反应积极,各期限利率均有大幅下行。从利率曲线上来看,3-5 年期利率债表现较好,体现出多数机构对于市场走出“牛陡” 形态的事前判断,也符合一般债券市场行情开启时由 3-5 年期标的带动的规律。一方面,机构买入 3-5 年期标的属于一种理性选择,在前期多空激烈博弈情形下,由于突发利多,以中性久期标的作为博取收益的抓手体现出“进可攻,退可守”的操作策略。另一方面,由于市场多数机构行为趋同导致 3-5 年期标的交易较为拥挤且存在过度反应的情况。对于降息影响,整体债券市场已经充分反映,仅7-10年期利率债存在一定的期限利差可以博弈,适当参与长端标的并降低杠杆可能是更为稳妥的选择。

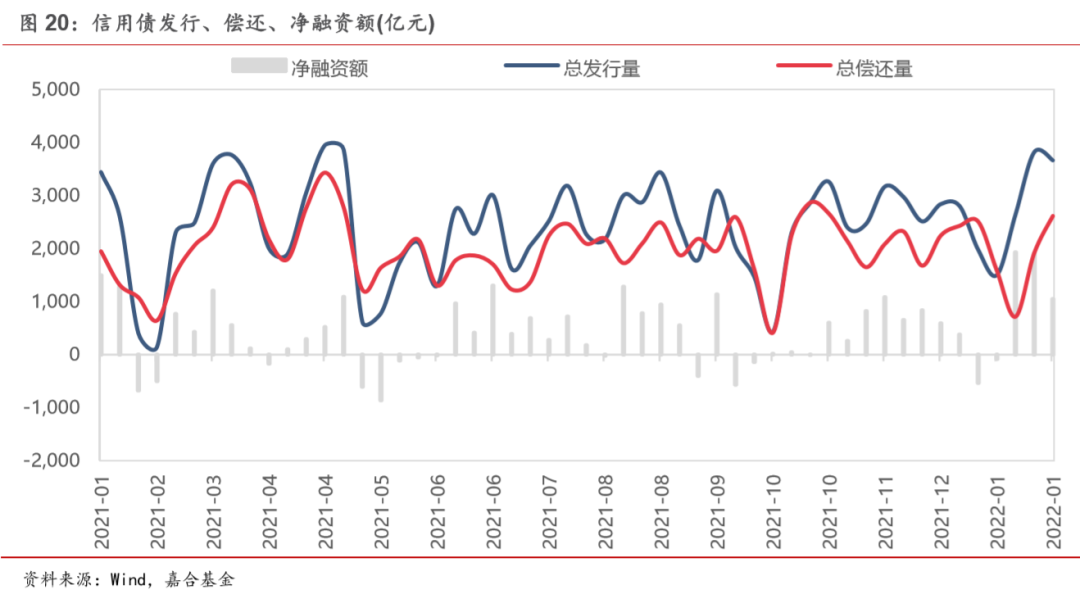

(点击查看大图)

本周(1.17-1.23)一级市场信用债发行量 3,666.08 亿元,总偿还量 2,615.97 亿元,净融资量1,050.11亿元。分评级来看,上周高评级 AAA 发行占比为 69.65%,AA+发行占比为 12.63%。从期限结构来看,1 年内发行金额占比 43.83%,中长期限发行占有所减少。上周共有 5 只债券推迟或取消发行,合计金额为 45.7 亿元,上周取消发行金额较上周有所增加。

(点击查看大图)

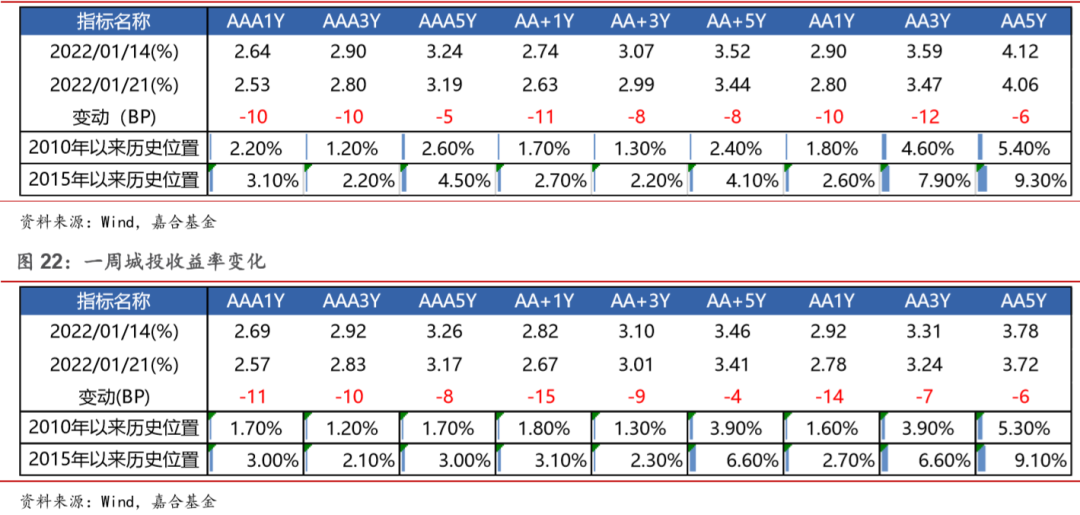

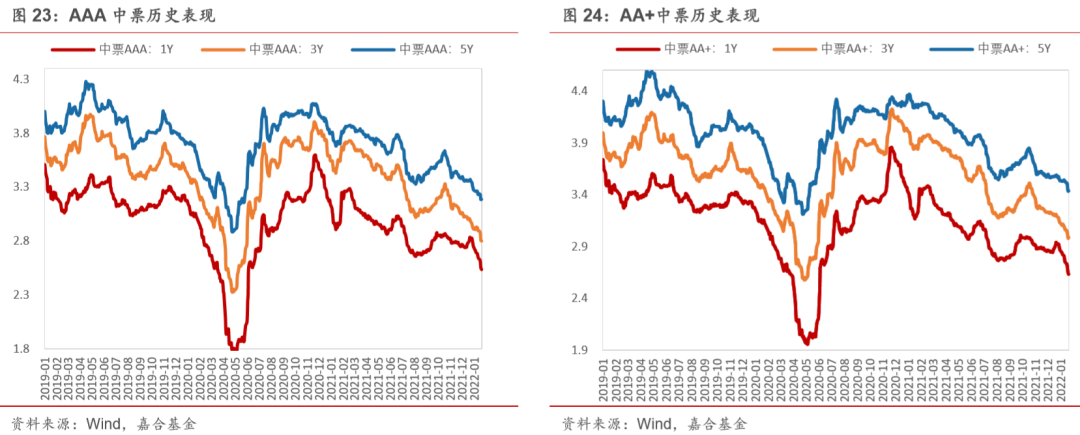

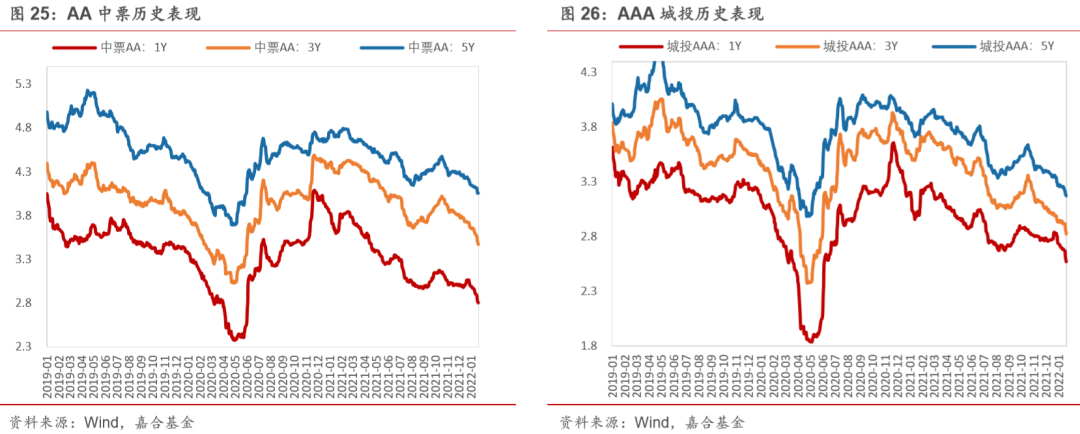

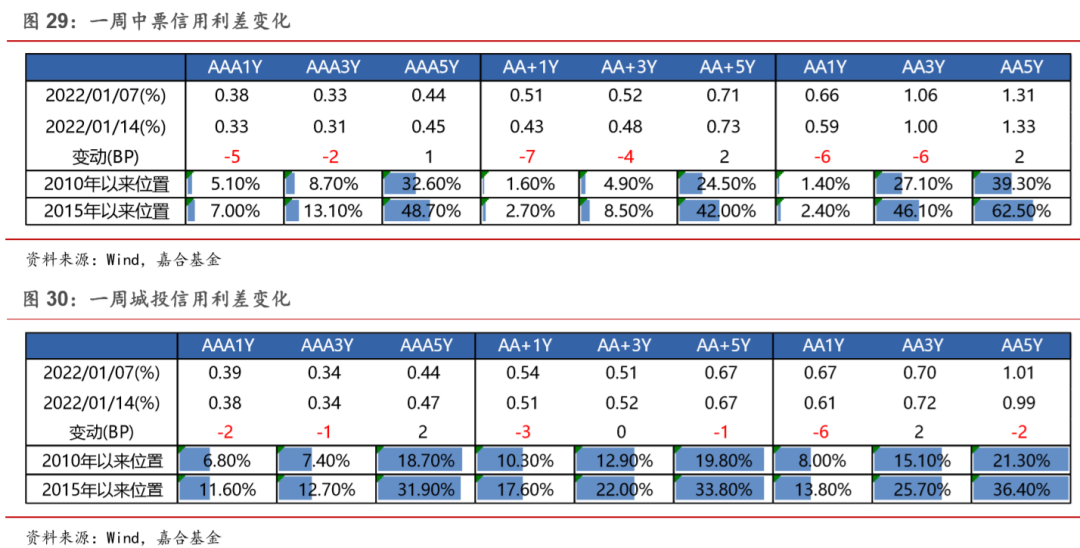

本周信用债收益率整体下行。产业债各等级各期限收益率均下行,其中, 3 年期 AAA 等级下行幅 度最大(12bp);城投债各等级各期限收益率均下行,其中,3 年期 AA 等级下行幅度最大(12bp)。

(点击查看大图)

信用利差方面,上周产业债各等级各期限均表现收窄,其中 1 年期 AA-级走阔幅度最大(16bp);城投债各等级各期限均表现走阔,其中 1 年期 AAA 级收窄幅度最大(13bp)。

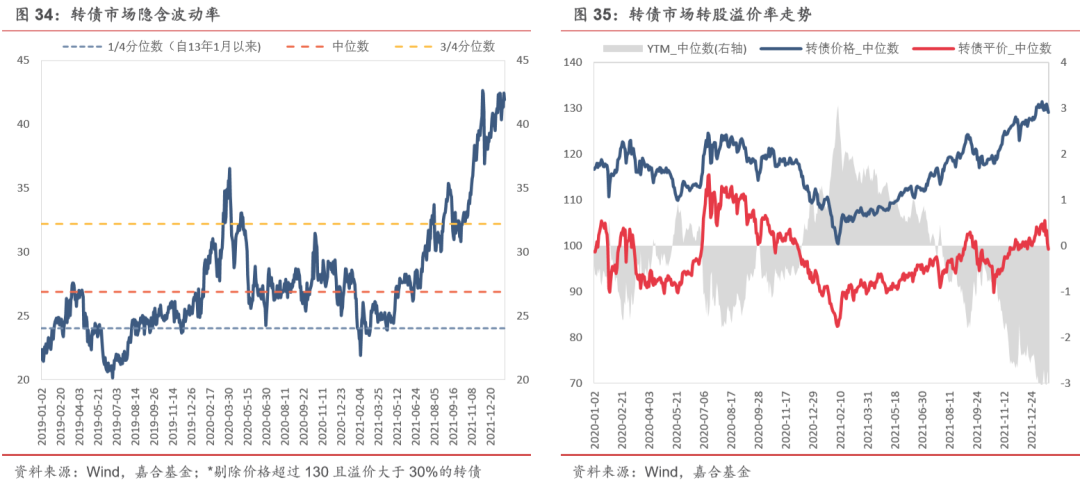

(点击查看大图)

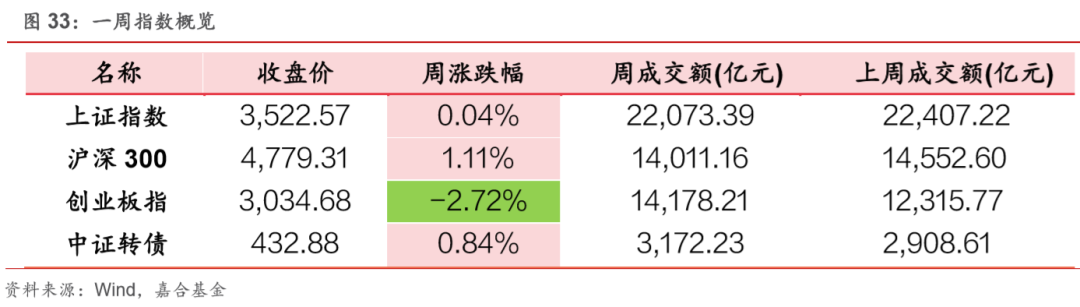

本周中证转债指数周一至周四连续上涨,周五下跌,周涨幅为 0.84%,共成交 3172.23 亿元,成 交量较前一周(2908.61 亿元)略有上涨。估值方面,转债隐含波动率平均值收于 41.92%,上涨 了 1.56%,收于历史 93.1%分位点。板块上看,汽车零部件相关转债大幅回调,银行、建筑和建材相关转债表现较好。个券方面,上周泰林转债、卡倍转债和台21转债涨幅居前,周涨幅分别为 35.8%、33.7%和 30.3%,泉峰转债、中鼎转2和精达转债跌幅居前,周跌幅分别为17.4%、14.6% 和 13.0%。近期转债赎回风险再次成为市场关注重点,部分高价转债出现大幅溢价率压缩,市场 担心发行人后续可能赎回,现阶段要提防赎回引发估值调整风险。

本周上证指数全周震荡,周一至周二上涨,周三至周五下跌,周五收盘时微涨了 0.04%,共成交 22073.39 亿元,成交量较前一周略有下跌,沪深 300 表现较强,周涨幅为 1.11%,创业板指大 幅下跌,周跌幅为 2.72%。分行业来看,本周行业指数跌多涨少,医药生物、国防军工和基础化工周跌幅分别为7.19%、5.61%和4.32%,计算机、银行和食品饮料板块涨幅居前,周涨幅为4.40%、 4.32%和 3.81%。

(点击查看大图)

风险提示:

2022-01-24 12: 17

2022-01-24 12: 11

2022-01-24 12: 10

2022-01-24 12: 09

2022-01-24 09: 07

2022-01-23 20: 32