华宝基金指数研发投资部总经理

大家好,我是基金经理胡洁。

先祝大家虎年开工大吉!今年的理财之路,我会继续陪伴大家,与大家一起做好配置,共同成长。之前与大家分享的【细说红利基金①】从长期和短期两个维度介绍了红利策略的配置价值,今天我们进一步讲解红利策略的收益来源。

长期来看,华宝红利基金(A份额:501029.OF;C份额:005125.OF)作为一个指数产品,拥有不逊于优秀主动管理型基金的表现——其跟踪的标的指数自2005年以来年化收益率接近20%。由于复利效果,红利策略长期表现相当亮眼。自2007年1月至2022年1月,标普A股红利机会全收益指数的累计收益率达到864.64%,跑赢沪深300全收益指数673.65%,并战胜了绝大多数行业板块。

为什么红利策略能够有这么好的表现呢?今天就和大家聊聊红利基金背后收益的来源。

红利策略产品是一类以股息率为核心来设计选股策略的产品,股息率指标由三个因素共同决定:上市公司的盈利能力、分红比例以及股票价格。

因此,股息率指标可以反应三方面的重要信息:1)上市公司的盈利能力、2)上市公司的现金流、3)公司股价的估值水平。

01 盈利能力

盈利能力是上市公司股价的基石,具备稳健盈利能力的公司,其股价会随着公司盈利的增长而上涨。这样的上涨是健康的、良性的、不含泡沫的,这也是红利策略的主要收益来源。

02 现金流

如果说盈利能力是上市公司股价的保证,那么现金分红就是投资者们实实在在能够拿到手的钱。能够进行现金分红的公司,一般都具备长期稳定盈利的能力,所以现金分红的背后也隐含了上市公司盈利的质量与盈利能力的稳定性。

03 估值

估值衡量了上市公司当前的价格相对其基本面是否具有性价比。如果上市公司的股价没有随着盈利的上涨而提升,将导致其估值下降和股息率上升,进而出现股价低估的情况。红利策略正是通过股息率指标寻找市场中估值最低的那部分资产,这部分公司股价未来很有可能出现估值修复,产生较为丰厚的收益,这也是价值投资的重要收益来源。即使估值维持当前水平,上市公司的分红也可以成为稳定的现金回报。

综合上述三点,红利类产品理论上具有盈利能力较强、盈利稳定性较好、估值偏低、波动较小的典型特征。

我们使用A股历史数据检验了2007年以来各期高股息组合的资产特征,结果显示红利策略所选出的股票不论从当期的基本面还是下一财年的基本面来看,在净资产收益率、现金销售比以及估值方面,都表现出显著且稳定的优势。

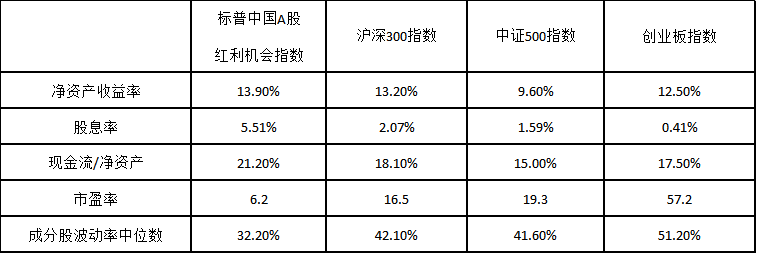

我们以华宝红利基金所跟踪的标普中国A股红利机会指数最新成分股截止2022年1月31日的基本面数据为例,展示了其成分股的净资产收益率、现金流比净资产、市盈率以及波动率与沪深300指数、中证500指数、创业板指数的对比情况。

结果上,标普中国A股红利机会指数在各个比较维度上都表现出显著的优势:其拥有最高的净资产收益率,最高的股息率、最好的现金流以及最低的市盈率和最低的成分股波动率。

具体数据如下表所示:

说明:上述指标均通过加权法计算,原始数据来源于wind金融终端;成分股波动率为历史1年波动率。

有了上述结论,也就能解释为什么标普A股红利机会指数有不逊于优秀主动管理型基金的表现。从长期来看,高股息资产具备收益更高风险更低的特点,业绩也比较稳健,更有可能给投资人带来稳健的回报。对于这类资产,投资者不必刻意寻找买点,只要避免在市场极端狂热时候买入,并适当拉长持有期,就有很大可能收获“稳稳的幸福”。

投资是一场以复利为赛道的长跑,而非短期爆发力的比拼。红利基金作为一个基本面逻辑清晰,历史收益率较高,波动又比较小的指数产品,长期持有是更加正确的投资方式。

数据说明:华宝红利基金跟踪标普中国A股红利机会全收益指数,近5个年度年度业绩分别为13.16%、-21.46%、21.53%、6.12%、23.12%。

2022-02-08 17: 35

2022-02-08 17: 32

2022-02-08 17: 30

2022-02-08 17: 27

2022-02-08 17: 26

2022-02-08 17: 17