发现1

市场回调是常态:过去15年,沪深300指数有12个年度最大回撤大于15%

数据来源:wind,日期范围为2007-01-01至2021-12-31。指数过往表现不代表未来表现,市场有风险,投资需谨慎。

发现2

过去15年,股票型基金总指数和混合型基金总指数在“控制回撤”的整体表现均好于沪深300指数

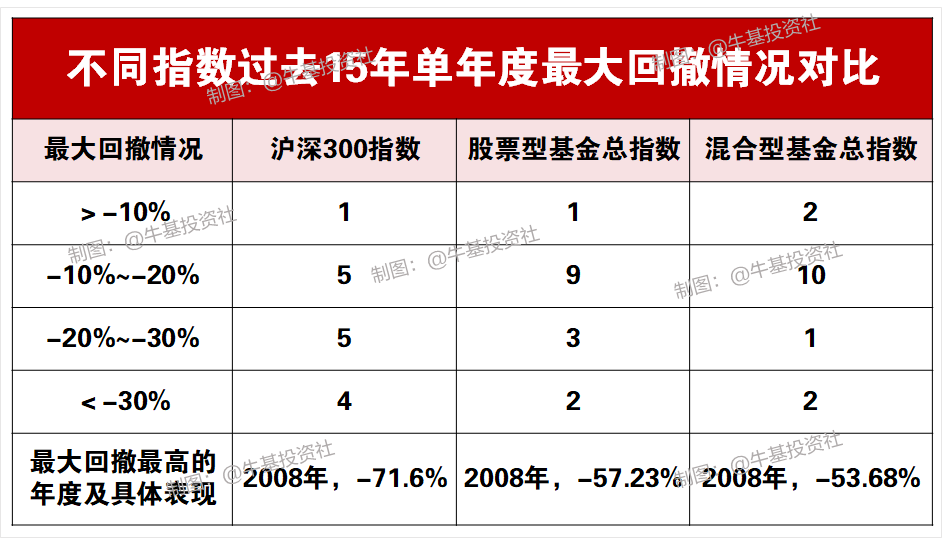

从整体来看,股票型基金总指数的最大回撤情况要比沪深300指数好得多。

股票型基金总指数过去15年的历史表现中,同样是仅有2017年一个完整年度的最大回撤低于10%。

不过在剩余的14个完整年度中,有9个年度最大回撤在10%~20%之间,有3个年度最大回撤在20%~30%之间,2个年度最大回撤超过30%。

回调幅度最大的也是在2008年,最大回撤为57.23%,相比沪深300指数的71.6%要好上不少。

而混合型基金总指数的“控回撤”就要更好一些了。

首先,有2个完整年度的最大回撤低于10%;

其次,大部分年份的最大回撤都控制在10%~20%之间,达到10个;

单年度回调幅度最大是2008年的53.68%,均好于沪深300指数和股票型基金总指数同年的最大回撤表现。

数据来源:wind,日期范围为2007-01-01至2021-12-31。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。指数过往表现不代表未来表现,市场有风险,投资需谨慎。

数据来源:wind,日期范围为2007-01-01至2021-12-31。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。指数过往表现不代表未来表现,市场有风险,投资需谨慎。

最大回撤跟年度涨幅没有必然关系,最大回撤高不代表当年的表现落后

聊了这么多,基长无非想要告诉大家:

1

市场的波动是常态,我们能做的就是认清并适应这个事实;

2

真的没必要因为市场的短期回调就对未来的市场失去信心,坚持长期投资的理念,才有可能享受时间玫瑰的绽放!

感谢关注牛基投资社,教你从0开始成为基金投资达人,下期我们继续不见不散!

免责声明:本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。

2022-02-08 21: 48

2022-02-08 20: 13

2022-02-08 20: 11

2022-02-08 20: 09

2022-02-08 20: 05

2022-02-08 19: 11