托中国女足的福,虎年开年以来A股渐有起色。

2月7日,上证指数涨2.03%,3438只个股上涨;

2月8日,上证指数涨0.67%,3623只个股上涨。

上图仅供示例,不作任何投资参考或建议

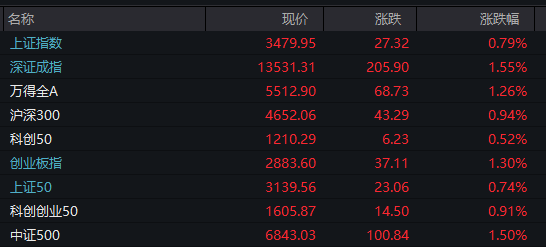

今日(2月9日),上证指数三连阳,上涨0.79%,两市3535只个股上涨。

A股其他主要指数全线上涨,创业板指也上涨1.3%,一扫前期低迷。

A股主流指数表现 20220209

数据来源:Wind

从去年底说到现在的春季行情,终于要来了?

为何前期创业板表现乏力?

如果行情真回暖,哪些行业或更有潜力?

历史上春季行情虽迟但到

尽管一月份A股表现欠佳,但从历史数据看,开局没走好≠春季行情黄了。

海通证券回顾了过去20年的A股数据发现,A股岁末年初的躁动行情几乎未缺席,期间沪深300和上证综指的平均最大涨幅分别为24%和22%。

且2002-2003、2010-2012、2014、2016、2019年时,A股均经历了与当前市场类似的开年下跌。

在前述8年里,A股开年每一次跌完后,一季度指数均会回升。

具体看看2005年股改之后的6次情形:

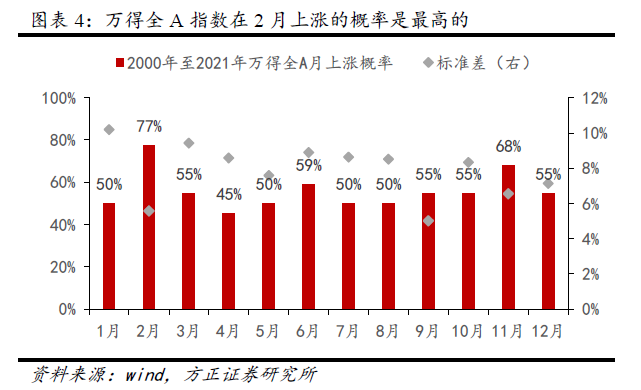

2月份上涨概率较大

从历史看,与其他月份相比,2月份A股出现上涨的概率大。

自2000年至2021年,Wind全A指数2月份上涨概率达到77%,远高于其他月份;11月份以68%的上涨概率排名第二。

方正证券解释了2月份上涨概率高背后的逻辑:

展望今年2月,市场行情或值得期待。

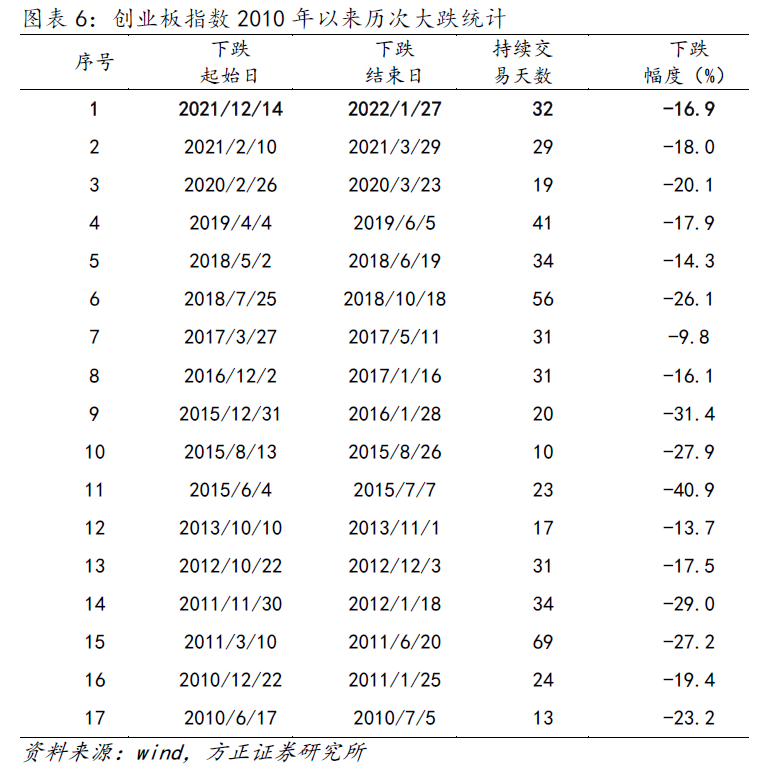

一方面,目前市场调整幅度已经较为充分。

以此前调整较大的创业板指为例。从2021年12月14日到2022年1月27日,创业板指累计下跌近17%,从下跌持续的时间以及下跌幅度来看,已接近历次大跌调整的平均水平。

另一方面,当前市场流动性以及政策环境均对市场比较友好。

当前国内货币政策“以我为主”,人民银行保持流动性合理充裕,引导金融机构有力扩大信贷投放,继续降低企业特别是中小微企业融资成本。

财政政策上,要适度超前进行基础设施建设,同时实施好规模性组合式减税降费政策。截至2022年1月底,10年期国债到期收益率为2.7%,利率处在相对较低位置,后续或仍有下行空间。

为何创业板前期跌幅大?

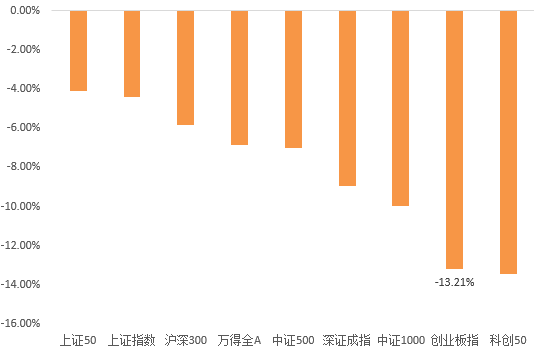

今年以来,创业板表现相对更疲乏。

今年以来A股主要指数表现

20220101-20220209

数据来源:Wind

不过海通证券指出,历史上在稳增长型的春季行情里,A股往往是先价值、后成长,如低估的金融地产、高景气的硬科技(新基建)会先涨起来。

综合来看,稳增长型春季行情期间,前期价值板块通常先上涨,后期成长板块或会加速上涨,呈现出明显的价值成长轮动的特征。

今年年初以来市场下跌阶段,价值板块已经有相对收益,春季行情或不会缺席,价值板块仍有机会,后期成长板块有望紧跟着上涨。

春季行情结束信号有哪些?

方正证券对A股近十年来的春季行情进行了复盘,发现行情出现大跌的年份,往往存在系统性的利空因素,如2016年的两次熔断、2020年的新冠疫情。

同时,导致春季躁动行情终结的原因主要有以下几类:

由于2022年美联储首次议息会议上的鹰派表述,美债收益率快速上升、美股显著调整,投资者对流动性紧缩的担忧导致市场风险偏好下降,1月份A股市场也出现了明显调整。

券商看后市

1

海通证券:均衡配置价值和成长

均衡配置价值和成长,重点关注受益于政策的大金融和硬科技(新基建)。

看好大金融的核心逻辑在于随着稳增长政策发力,经济下行压力被对冲以及房地产债务担忧消退,银行、地产有望迎来估值修复。

其次是新基建领域的硬科技,目前低碳经济和数字经济相关领域正是稳增长政策发力的重点,后续随着本轮稳增长型的春季行情不断展开,成长风格的硬科技板块也有望随之上涨。但在结构上,存在走势分化的可能。

2

招商证券:低估值+洼地策略

进入2022年2月,预计在快速调整后市场可能有短期的反弹,但整体走势以震荡筑底为主,等待新的上行周期起点。

市场有望围绕新旧基建的稳增长预期和独立景气方向进行局部反弹。在反弹后或仍将继续筑底,等待新的拐点信号。低估值+洼地策略或是今年核心策略。

3

申万宏源:挖掘景气科技

科技和消费是阻力较小的方向,围绕抢跑一季报预期做精选。

在市场普遍认为稳增长缺乏弹性的情况下,景气科技的挖掘依然是 2022 年重要的胜负手。

我们继续关注新能车和新能源(锂、电池化学品、光伏辅材、风电)和电子(半导体、消费电子中的折叠屏和 VRAR)。

同时,下半年消费品相对业绩趋势占优,一季报验证景气提前改善的方向,预期容易线性外推,重点关注涨价消费(白酒和调味品)的投资机会。

4

中信证券:积极布局优质蓝筹

继续紧扣“稳增长”主线,围绕“两个低位”积极布局优质蓝筹,具体包括:

1)基本面预期处于相对低位的品种,重点关注前期受成本问题压制的中游制造,如汽车、光伏风电设备等,基本面预期仍处于低位的航空和酒店。

2)估值仍处于相对低位的品种,关注地产信用风险预期缓释后的优质开发商、建材和家居企业,经历中概股冲击后的港股互联网龙头,以及具备新材料等新业务发力能力的精细化工企业。

5

中信建投:节后企稳反弹有信心

对于A股而言,当前强势的人民币汇率将为我国货币政策的独立性与灵活性提供了更大支持。

因此,尽管当前市场对于后市颇多忧虑,我们仍然对于节后市场的企稳反弹抱有一定信心。

建议把握反击三条线:

1)宽货币宽信用继续加码,稳增长行情仍将继续演绎。

2)当前部分优质成长股高景气仍有基本面支撑,估值收缩有望告一段落,市场开始反应一季报预期,基本面进一步验证后迎来反攻。

3)全球奥密克戎疫情迎来拐点,部分当前受疫情影响较大消费品种有望受益于疫情好转和国内扩内需政策支持。

重点关注行业:新能源、食品饮料、电子、银行、地产、建筑等。

主要参考资料:

1、海通证券《春季行情只会迟到不会缺席》20220205

2、方正证券《坚定看好2月行情机会》20220207

3、中信证券《双底共振,迎接起点》20220206

4、招商证券《攻守交织,静候破晓》

5、中信建投《反击开始,把握三条线索》20220206

6、申万宏源《春节后反弹持续性如何?结构如何选?》20220206

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2022-02-09 17: 40

2022-02-09 17: 37

2022-02-09 17: 35

2022-02-09 17: 34

2022-02-09 16: 55

2022-02-09 16: 53