一、市场情况

1. 交投行情

本周转债市场收涨,表现强于中证全指、弱于上证指数。中证转债指数上涨1.82%,涨幅强于中证全指(-5.08%),弱于上证指数(3.02%)。

●分类别来看,本周超高平价券涨幅均值为3.99%,表现强于高平价券(3.30%)、中平价券(3.13%)、低平价券(1.97%)。

●从转债规模看,本周大规模转债的涨幅均值为2.49%,表现弱于中规模券(2.80%)、小规模券(3.10%)。

● 从行业来看,本周公用事业、传媒、消费表现相对较好,半导体、汽车表现较差。

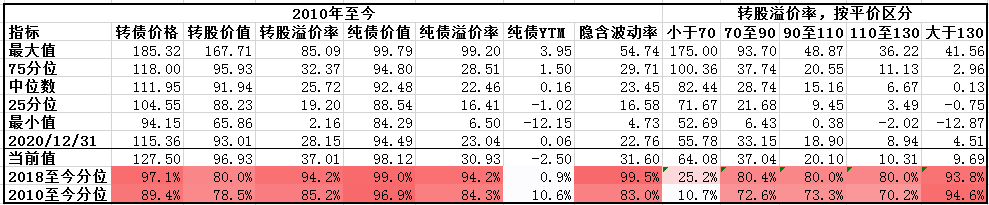

本周成交量再次缩减;转股溢价率位于历史较高水平,本周估值有一定回落。

2. 行业走势

钢铁:本周受冬奥限产政策影响,高炉开工率下行,产量下降,供给偏紧的情况下本周钢价上行。

煤炭:第二轮提降基本落地,社融数据超市场预期,宽信用初见成效,宏观数据带动煤炭价格高位震荡。

水泥:基建发力将提振水泥需求,但受冬季开工较少的影响,节前水泥表现仍然偏弱。

有色:美国1月通胀数据超预期,海外货币政策边际收紧,铜价运行偏弱,而广西百色地区受疫情影响,铝产业链存在大面积减产风险,铝价有一定支撑。

化工:原油价格高位震荡,供给偏紧支撑油价,而化工品受不同品种基本面影响,本周涨跌分化。

猪肉:本周猪价继续呈现大幅下跌趋势,目前市场整体延续需求减弱但供应增加的局面,目前全国猪肉价格平均12.80元/kg。

二、机构观点

(一)国君证券

节前权益市场猛烈回调导致转股溢价率被动拉升,年后权益行情的修复又使得被拔高的转股溢价率逐步下行到节前水平,但是转债整体依然保持高估值运行,压制全面上行的估值因素依然存在。

转债市场上周连续四个交易日收涨,再次触及前期高点,但是转债市场的矛盾依旧存在:资产荒驱动下资金仍然相对充沛,可以维持高估值运行;但是转债价格始终有正股为锚,溢价率不可能远超理性水平。所以转债真正走出纠结的震荡区间仍需时日,当前微妙的平衡仍需要一些关键事件突破。

分行业来看,2022年初以来,部分行业正股已经呈现低估值修复的特征,随着正股的上行转股溢价率有所压缩:比如受周期反转预期的农林牧渔、疫情修复受益的交运行业以及随着元宇宙走热而不断上涨的传媒板块。

当前部分热门赛道已经出现了前期担心的回调,虽然转债市场整体资金面无虞,但是仍要防范赛道切换所带来的波动,近期建议关注稳增长和基建相关标的。

(二)华泰证券

节后转债表现明显强于正股,一方面转债中主流赛道品种占比不大、基金重仓股更少,基建等品种推动指数上行;另外转债估值节后回升、跟涨不跟跌。转债高估值限制了其股市博弈的能力,但股市风险释放后,继续保持持仓并提升个券挖掘力度。我们认为:1、一般而言,此时适合通过转债博弈股市转机,但目前转债高估值制约了其博弈能力;2、我们上周判断股弱的问题可能最先缓解、但赎回和券贵的压力还很大,重申投资者当下可保持持仓并提升个券挖掘力度;3、继续强调赔率重于胜率;4、当前转债低价、高性价比策略优于其他,建议规避高估值+潜在赎回品种、配合正股布局防守反击。最后,转债已经进入供给旺季,投资者可多关注定位合理的优质新券。

(三)海通证券

上周市场反弹但结构分化,创业板指继续下跌,转债指数表现相对较强,正股上涨稍微消化估值。回顾1月持有者结构情况,上交所显示基金、保险、年金等转债持仓市值增加,但深交所基金、社保、年金持仓市值呈现减少的情况,这也与市场风格以及沪深交易所品种结构有关。1月社融和信贷总量数据显著超预期,显示宽信用进程加速,但目前货币仍宽松,转债估值更多还是跟随流动性和需求,此外去年四季度以来转债发行节奏有明显放缓,供给偏少资金较多导致存量博弈,在年报季前仍是传统发行旺季,已拿到批文的优质标的仍多(华友钴业、中信特钢、成都银行、通威、上机等),可继续关注。

1月市场调整较多,2月也是业绩空窗期,建议关注稳增长和高景气成长调整后的机会两条线。转债稳增长标的主要包括新老基建以及地产产业链等,稳增长可继续关注后续重要会议以及政策走向,近期也有例如商品房预售资金监管办法等政策出台。成长高景气板块持续调整,我们认为部分标的例如闻泰、天合、晶科等可关注调整后的机会。我们也继续推荐关注受益稳增长的银行如杭银、苏银;生猪养殖板块温氏等,此外关注世运、甬金等。

三、未来观点

本周转债指数连涨四日,接近前期高点,周五受股市影响回落。虽然指数涨幅不如上证指数,但总体赚钱效应良好,各平价区间均有上涨,转股溢价率略有压缩。周四晚间公布的1月社融数据超出市场预期,虽然新增贷款结构一般,但总量的上涨仍体现了稳增长的决心以及宽信用的成效。同时商品房预售资金监管条款的放松也进一步加码经济稳增长。虽然海外通胀压力较大,10年美债收益率再创新高,但中美政策周期继续错位,国内货币仍然宽松,流动性短期内难以趋紧。

行业上来看,本周稳增长版块贡献良好涨幅,包括基建、交运等,而赛道股以及中小市值品种继续下跌,相关转债出现正股及溢价双杀的局面,市场风格更偏向价值版块,成长品种承压。当前赛道品种虽已出现一定回调,但绝对价格仍然偏高,大部分品种都已脱离债底保护,如果市场风格继续切换,仍然有较大的回落空间。同时医药版块再次受到集采影响,表现弱于大盘。

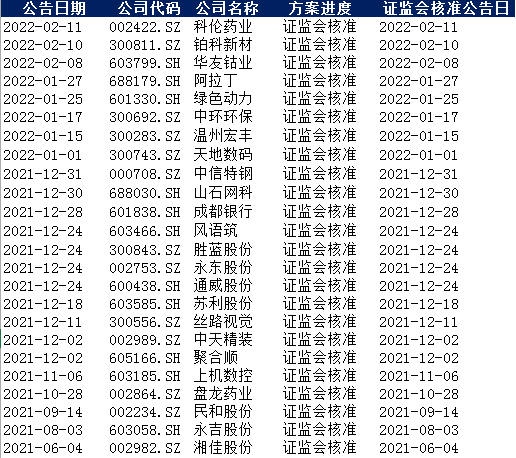

当前,在宽信用稳增长窗口期,选择政策受益行业有更高的胜率。近期大批优质新券待上市或已通过证监会核准,可关注上市后几日抛盘压力,可能会有更好的配置机会。

四、转债发行日历

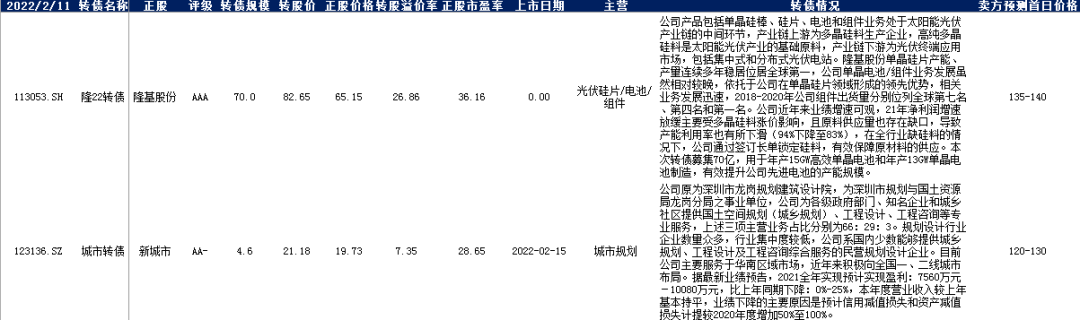

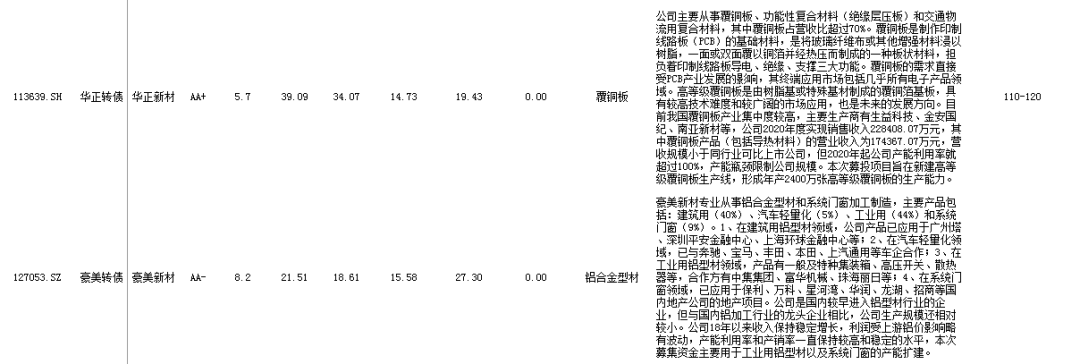

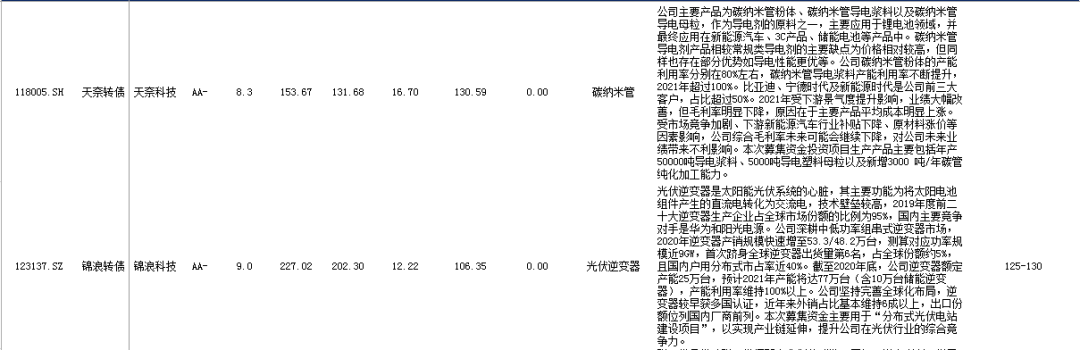

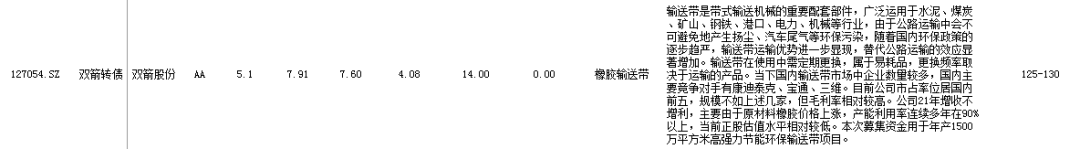

1. 近期待上市

2. 近期待发行

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-02-14 10: 36

2022-02-14 10: 35

2022-02-14 10: 34

2022-02-14 10: 30

2022-02-14 10: 29

2022-02-14 10: 28