大家在挑选基金时,一定听过这两个词:阿尔法(Alpha)和贝塔(Beta)。作为专业投资人,基金经理也会时常念叨“要赚阿尔法的钱”,那么阿尔法和贝塔到底是什么呢?

在认识他们之前,先跟荣宝来认识一个人。1990年诺贝尔经济学奖得主、著名金融学教授威廉·夏普。没错,正是“夏普比率”中的“夏普”本人。上世纪60年代,威廉·夏普首次提出,把金融资产的收益拆分成两部分,跟随市场一起波动的部分叫贝塔收益,不和市场一起波动、与市场无关的部分就叫阿尔法收益。

写成公式表达就是:资产收益=阿尔法收益+贝塔收益+残留收益。其中残留收益平均值为0,可以忽略不计。

了解阿尔法和贝塔的来历之后,接下来,就看看什么是贝塔收益和阿尔法收益?

所谓贝塔收益,就是随着市场一起波动的收益,市场好基金就赚钱,市场不好就不赚钱。贝塔收益也可以看作是一种相对被动的投资收益,可以理解为承担市场风险所带来的收益。而且贝塔越高,基金相对于基准的弹性和波动就越大,持有资产随着市场波动的幅度就越大。

基金的阿尔法收益则是相对贝塔而存在的,是基金实际收益和贝塔收益之间的差额,即基金超越基准的超额收益,代表主动战胜市场。

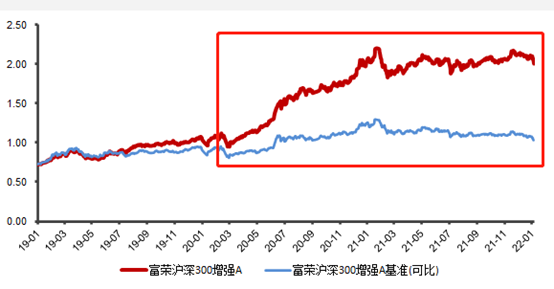

以富荣沪深300指数增强A(004788)为例,红框中的超出基准的收益率即为阿尔法收益,而其余部分的收益则为贝塔收益。

阿尔法收益是基金经理通过分析宏观经济,结合市场表现,进行行业选择,择时选股带来的高于市场平均水平的超额收益,反映的是基金经理的主动投资能力。因此,阿尔法越大,说明基金经理的选股能力越强。

基金行业里有个说法是“阿尔法很贵,贝塔很便宜”。因为贝塔只是跟随大势,想要获取并不难,在资金量足够的情况下,甚至可以完全复制市场的收益率。但想要获取阿尔法收益就不容易了,不仅要深度调研、精选股票,还需要时刻留心、找准时机,非常考验基金经理和其团队的选股能力。

说到这里,大家会发现,各种指数基金其实挣的就是贝塔收益,即承担市场风险所带来的收益。而指数增强型基金,作为指数基金中一种特殊的存在,通过指数化投资和主动投资有机结合,力求取得超额收益,即追求阿尔法收益。

前文中我们提到富荣沪深300指数增强正是其中翘楚。据了解,富荣沪深300指数增强在成立之初就选择了一条与众不同的增强策略,称为“主动量化”。通过重构指数行业权重,动态优化指数贝塔,在选股阿尔法的基础上增加行业的超额收益。

在以后的小课堂里,荣宝也会跟大家详细介绍“什么是指数增强型基金”。

需要提醒的是,基金的业绩是由阿尔法收益和贝塔收益两部分构成的,阿尔法更高,并不一定意味着业绩表现更好,指数基金也并非稳赚不赔的。

风险提示:

富荣沪深300指数增强基金由富荣福泰灵活配置混合型基金变更注册而来,自2019年1月24日起正式实施转型,并于2021年4月19日增加存托凭证投资范围和投资策略。富荣沪300指数增强A由邓宇翔(2018.11.06-至今)与郎骋成(2020.07.16-至今)共同管理;富荣沪深300指数增强A成立于2019年1月24日,2019年-2021年的业绩及同期业绩比较基准分别为:45%/28.83%、85.59%/25.86%、10.16%/-4.85%。富荣沪深300指数增强C由邓宇翔(2018.11.06-至今)与郎骋成(2020.07.16-至今)共同管理;富荣沪深300指数增强C成立于2019年1月24日,2019-2021基金业绩及其业绩基准回报分别为44.84%/28.83%、85.41%/25.86%、10.05%/-4.85%。

数据来源:基金定期报告,数据截至2021年12月31日。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。本文案不构成投资建议,投资者据此操作风险自担。

2022-02-14 17: 15

2022-02-14 17: 13

2022-02-14 17: 06

2022-02-14 17: 05

2022-02-14 16: 58

2022-02-14 16: 55