有朋友在后台私信挖掘基:基金投资为什么那么难?

难吗?当然。基金赚钱、基民不赚钱也不是什么新鲜的话题。

代表股票型基金整体走势的万得普通股票型基金指数2019年至今的涨幅高达128%(来源:Wind,截至2022-2-16),但却有相当一部分投资者在这一轮慢牛行情中收益平平,不仅没有涨过市场平均,甚至还出现了亏损。仔细观察这批基金人的“自选”,也不乏长期业绩表现较好的“牛基”,而最后导致他们“没赚上什么钱”的原因,包括但不限于:错过时机、低点割肉、卖得太早、不会止盈……

那么,这样的现象究竟是什么原因导致的呢?有没有办法避免?挖掘基尝试从行为金融学的角度出发,给大家分析一下背后常见的原因。

此处给大家推荐一本好书:《行为金融学讲义》。作者是挖掘基本科阶段一位相当尊敬的老师——陆蓉教授。

这本书走的是科普的路线,面向的是普罗大众,通篇没有复杂的金融学术语,却用深入浅出的文字归纳了近千篇行为金融学领域的前沿研究精华,告诉你如何在投资中避免犯错。本文会引用部分书中的结论,感兴趣的小伙伴可以买来看看,相信你读后也会受益良多。

01 代表性偏差

认为“历史会简单的重复”

所谓的代表性偏差,就是指大家总是倾向于认为“历史会简单的重复”,也就是说如果某件事在历史上发生过,那么投资者会根据某些代表性的特征,针对当下的情形做出冲动的判断,而忽略了其他更具决定性的信息。

这一点最常见的案例就是“线性外推”。举个例子,在2000年美股的科网泡沫前期,有投资者看到某股票在过去几年连续上涨,每次回调都是“倒车接人”的机会,并据此做出“重仓抄底”的决定。而事实是,该股票过去的上涨的过程中,业绩的增幅并不算高,主要是因为宽松流动性导致的快速拔估值,在暴涨后估值已经严重透支了业绩,本次下跌只是“回归基本面”的开始。于是后来暴跌阴跌连绵不绝,该投资者遭受了较大的亏损。

再举个例子,市场中流传着一条俗语“五穷六绝七翻身”,就是说通常在5、6月,A股会表现得相对较为弱势。背后还是有一定道理的,因为5、6月处于业绩真空期,期间市场成交可能不会太活跃。如果有投资者依靠某年的经历验证了这句话的真实性,决定在4月底全部赎回或者清仓,等到7月初再出手,以去年为例,万得全A指数在5-7月的涨跌幅分别为5.1%、1.4%、-3.1%,不仅踏空了5、6月,还在7月初进场承受了回调。虽然我们不推荐大家关注短期涨跌,但这样凭借历史经验做择时的结果算是有点得不偿失。

由此可知,虽然我们经常可以从过去的交易中总结出一些具备指导意义的经验,但历史并不会简单的重复。我们没有观察到的因素太多,某件事情的发生可能是多重因素的共同作用,我们在做出投资决策前需要尽可能多的进行较为全面的思考。

比如说,在决定“抄底”前需要考虑:这个板块或者个股过去上涨的逻辑发生改变了吗?长期增长趋势可以延续吗?目前的调整充分了吗?业绩增速是否已经与估值匹配了?

在买基金前可以考虑:过去获得“金牛奖”代表基金经理的业绩会持续优异吗?他的常年重仓“爱股”是否涨过头了?当下的市场环境还适合他的操作风格吗?

历史的确会重复,日光之下并无新事,但历史并不会简单的重复。只有经过全盘的考虑,才有望避免刻舟求剑。

02 锚定效应

脱离实际,锚定参考点做决策

锚定效应就是指当我们需要对某件事件进行定量估测时,会将某些特定数值作为起始值,这被称为“参考点”。参考点像锚一样制约着估测结果,并影响我们的决策,因此被称为“锚定”。

比如说商场里一件同样的衣服,直接按标价1000元出售,就不如把原价标成5000元再打2折卖得好。因为这个时候,顾客心理的参考点变成了5000元,并会以此为依据做决定,2折的确使人感觉很划算。

在投资中我们也容易陷入类似的误区。比如说某股民全仓持有A股票,买入的成本价是10元,A股票长期成长潜力大,该股民的目标价位是20元,并计划20元全部卖出。

问:目前A的股价是18元,未来可能还有超过10%的上涨空间,该股民应该如何操作?

如果你觉得这个问题难以抉择,那么说明你已经锚定了10元作为参考点。如果我们忘记这个参考点,事情可能就会变得简单许多。

现在摆在你面前的问题就变成:

问:某只目标价格是20元的股票,现在的价格是18元,你愿意用多少仓位来持有它?

如果你的答案是最多2成,那么你不妨考虑卖出8成仓位即可。

要解决锚定引发的问题,重点就在于要学会摆脱“参考点”带来的影响。在进行投资决策时,尽量忘掉你的成本,以未来涨跌的可能性作为判断依据。长期来看,这样做其实是更理性的,也更有望提升投资的胜率。

03 损失厌恶心理

赚点就想跑,大亏却死扛

损失厌恶心理就是说,投资者在面对盈利和亏损时展现出来的风险偏好是不同的,面对损失的痛苦感要大大超过面对获得的快乐感。当涉及的是盈利时,人们表现为风险厌恶;当涉及的是损失时,人们则出现赌徒心态,表现为风险寻求。

假设投掷一枚均匀的硬币,正面为赢,反面为输。如果赢了可以获得5万元,输了则失去5万元。从统计学意义来看,这个测试输赢的可能性都是50%,就是说这个游戏的结果期望值为零。行为经济学家通过大量实验发现,多数人不愿意玩这个游戏。

但如果我们把规则改为:正面可以获得10万元,反面失去5万元。此时,大部分人都变得愿意参加游戏了。

Why?因为损失带来的痛苦程度大约是同等盈利带来的快乐感受值的2倍,在新的游戏规则下,大家从一定程度上感受到了“快乐和痛苦的期望平衡”。

反映到投资上,当我们做有关收益和损失的决策时,也会表现出不对称性,大涨10%带来的情绪张力可能还抵不过5%大跌的痛苦。因此,人们对损失更为敏感和印象深刻,所以止损又被称为“割肉”,因为像割肉一样疼。

我们再来看一个例子:

请在A1和A2中选择其一:

A1:50%可能得到10000元,50%可能得到0元

A2:100%的可能得到5000元

请接下来,再在B1和B2中选择其一:

B1:50%可能损失10000元,50%可能损失0元

B2:100%的可能损失5000元

这两组选项实现的期望收益和亏损都一样,但大部分人会在A1和A2中选择A2,却在B1和B2中选择B1。面临盈利,大家都会变得更保守、追求确定性,也就是风险厌恶;但面临亏损,又会变得风险寻求,不接受实亏,希望赌一把。

最终的结果就是,当账户有浮盈时,投资者会变得风险厌恶、害怕回撤,即便遇上了牛市,也是小赚一笔就想落袋为安。但如果出现了浮亏,由于损失厌恶的存在又使得投资者不想把亏损变成事实,会更倾向于死扛博一把回本,不止损在熊市中可能会吃大亏。

此外,损失厌恶还会带来“处置效应”。假设你现在手上有两只股票或者基金,一只浮盈10%、一只浮亏10%,你急需用钱,会选择卖出哪一只呢?

行为金融学家泰伦斯·欧迪恩研究了1万个投资者的账户数据后发现,大部分投资者都倾向于卖出盈利的股票,而留下亏损的股票。

欧迪恩对这些股票进行了后续跟踪,在投资者们交易后的84个交易日后,卖出的盈利的股票依然在盈利,留在手中本来亏损的股票还是在亏损;252个交易日后,依然如此。这批投资者可能做出了错误的选择。

不学会克服这一心理效应,我们很难拿得住牛基或者牛股,赚上翻倍的收益率。那具体应该怎么办呢?是需要反过来操作,出现浮亏马上止损,实现了浮盈就捂着不放吗?这样做当然也不科学。

正确的做法是:

首先,我们要暂时忽略成本,抛开盈利和损失的概念,根据预期做决策。把你的买入点手动“挪到”今天,关注股票或者基金本身的质量,假设以当前这个价格你是否还愿意买入,预期未来价格能上涨,则继续持有;预期下跌,则立即卖出或止损。

其次,应该建立一套成熟稳定的投资策略,定好止盈和止损的触发条件来规范自己的交易动作,这样做不仅可以缓解投资者对于市场波动的担忧,也可以减少情绪主导的错误操作的可能性。

04 过度自信

“想当然”引发的决策偏差

行为金融学认为,人是过度自信的,尤其是对于自身知识的准确性过度自信,并且会系统性地低估某类信息并高估其他信息。这一点在金融市场中体现得淋漓尽致。

比如我们都知道,长期来看,股市中的散户是“七负二平一赚”,从概率的角度来看,这并不是一门好生意,但每年都有大量的散户开户入市,大家都觉得自己和别人不一样,在每笔交易前都怀着“必胜”的决心,认为自己一定能战胜市场赚上钱。随着交易经验的增加,自信力还会不断提升。我们通常认为自信是好事,但过度自信对于投资的影响却是负面的。

一方面,过度自信也会使得投资者过于高估自身拥有的信息。

比如曾经在某只股票或者某只基金上赚过大钱的投资者,在自信提升的同时,也会对这一标的产生独特的感情,经常会围绕它们反复操作,甚至喊出:你可以永远相信XX。

可是,市场波谲云诡,风格的变化可能就在转瞬之间,不要对投资目标产生感情是我们交易的基本原则,因为战胜市场的过程本就应该做到理性、冷静、杀伐果决。当你对其产生感情后,你就会对这个标的产生过高的期待,你设定的目标价位可能会偏离实际价值,并且难以实现,可能会使得你完全忘记了既定的操作纪律,不是买点却出手,到了卖点不退出,进而出现亏损。

其实,陌生领域并不容易让你亏钱,出于谨慎,你可能根本不会买入,投资中的危机反而更多地潜伏于那些我们自认为熟悉、充满自信的领域中。

另一方面,过度自信会使得投资者忽略风险,进行过度交易。

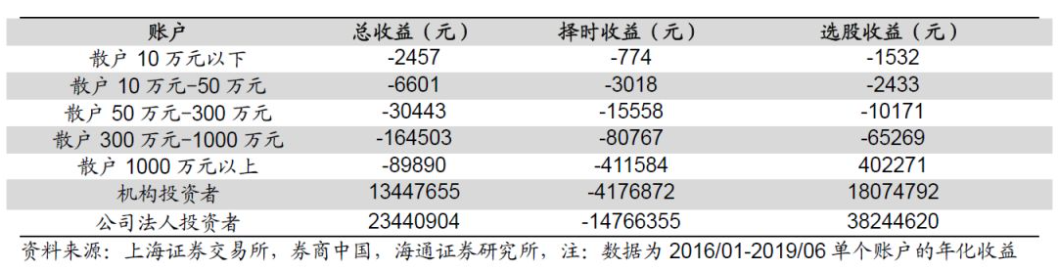

比如说不少投资者喜欢短期择时、高抛低吸、逃顶抄底,但大量数据表明,择时并没有起到想象中的作用。上交所数据显示,2016年1月至2019年6月单个客户的年化收益中,无论是散户、机构还是公司法人,无论资金体量如何,择时收益都为负。而且,择时的机会成本还很高,成功的择时涉及到两个判断:一是“买入之后还会涨”,二是“卖出之后还要跌”,只要错了一个,就难以实现“高抛低吸”。最后的结果可能就是,一顿操作猛如虎,一看收益0.5。

而且,高换手带来的交易成本对长期收益率的侵蚀也不容忽视。芝加哥大学的两位学者巴伯和欧迪恩的研究结果显示,个人投资者亏损的主要原因是交易太频繁。无论怎样折腾,对于同一个标的,买入持有与频繁交易的总收益其实差不多,但频繁交易反而会增加成本,可能会引发亏损。长期持有的力量已经得到了无数案例的验证,选对了标的、基本面没有发生变化,来回倒腾不如卧倒不动。

说了这么多行为金融学中的研究成果,给大家讲解投资中需要注意的误区,其实就是在剖析投资中的人性。我相信每个投资者或多或少都有过类似的经历,作为人类而非机器,想要做到完全杜绝绝非易事。

对于每个基民、股民而言,我们可以做到的就是制定属于自己的交易策略并且严格执行,多总结、多复盘,同时保持对市场的敬畏,坚持学习。芒格说过“得到你想要的某样东西,最可靠的办法是让你自己配得上它。这是一个十分简单的道理,是黄金法则。”只有不断提升自己,才能得到更多。投资比的是耐力,更是认知的变现。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

2022-02-17 17: 27

2022-02-17 16: 44

2022-02-17 16: 16

2022-02-17 15: 57

2022-02-17 14: 50

2022-02-17 13: 50