上周市场回顾

1、资金面

上周公开市场到期压力明显减小,央行回归至每日投放100亿7天逆回购的常态化操作,并于15日进行了3000亿MLF的续作,上周有2000亿MLF到期,MLF净投放1000亿,再叠加逆回购到期规模,公开市场累计净回笼1500亿。临近税期,银行间资金面由宽松逐步转向均衡,R001运行在1.86-2.16%区间,R007运行在2.05-2.15%区间。资金利率的抬升使得质押式回购成交量有所缩减,截止至周五,质押式回购成交量从前一周的5.44万亿缩减至4.99万亿。

央行公开市场本周共500亿元逆回购到期,其中周一到周五各到期100亿元。本周政府债(国债+地方债)计划发行3158亿,净融资额为1235亿,地方债发行节奏在加速。整体看,本周面临着税期、地方债供给放量、以及月末因素对资金面的扰动,但央行呵护流动性态度明确,市场杠杆率不高,预计流动性将维持均衡,资金利率小幅抬升。

2、利率债

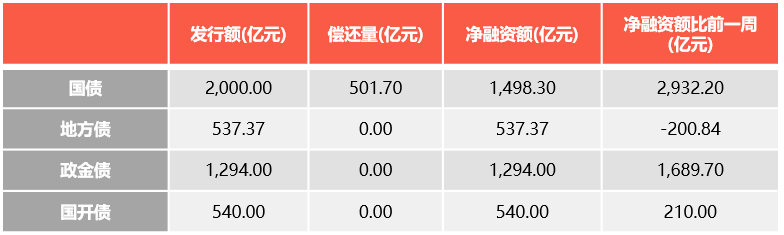

一级市场:

国债、国开、政金债、地方债发行量、偿还量、净融资额(与前一周比较)。

数据来源:Wind,截至2022年2月20日

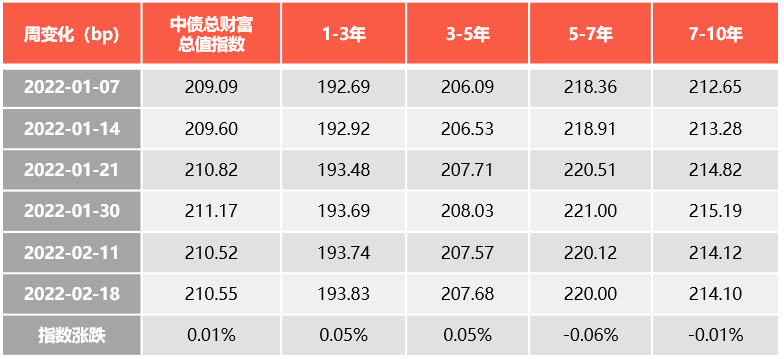

二级市场:

上周利率债多数期限收益率小幅上行,短端上行幅度大于长端。截止至2月18日,1年期国债收益率报1.9781%,较2月11日上行5.89BP;10年期国债收益率报在2.7975%,较2月11日上行0.84BP。中债总财富指数微涨0.01%,其中,1-3、3-5年指数涨幅较大,7-10年指数跌幅较大。

数据来源:Wind,截至2022年2月18日

3、信用债

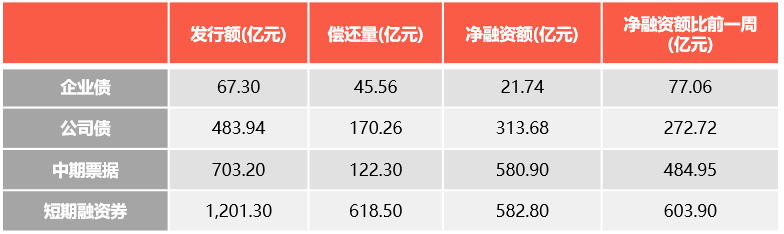

一级市场:

非金融企业短融、中票、企业债、公司债发行量、偿还量、净融资额(与前一周比较)。

数据来源:Wind,截至2022年2月20日

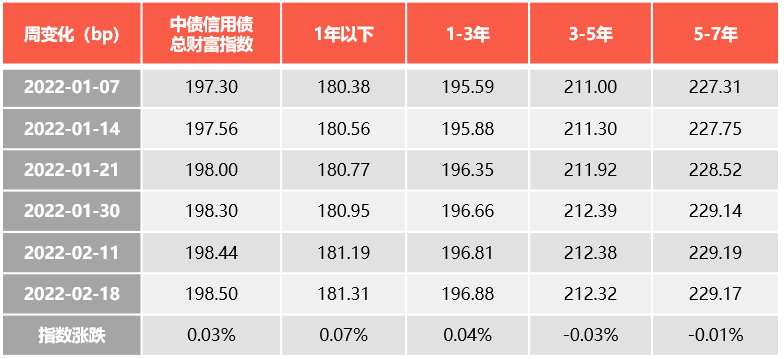

二级市场:

上周,利率债和信用债财富指数均微涨,信用债指数涨幅更大。

信用债收益率短久期以小幅下行为主,中长久期上行幅度较大。信用利差方面,短久期大幅压缩,中长久期走阔幅度较大。分行业看,煤钢材收益率和利差上行较多,工商业集团下行较多。

信用事件方面,龙光、时代中国、正荣、中梁等公司海外评级被调降,福建阳光、阳光城境内评级被调降;正荣地产预计无法解决2022年3月到期债务,拟就若干建议豁免及修订进行同意征求;融信中国3月1日到期美元债价格大幅波动。

数据来源:Wind,截至2022年2月18日

4、可转债

上周A股成长板块轮动反弹、整体多数上涨。上证综指全周上涨0.8%,创业板指全周上涨2.93%。从宏观上看,经济稳增长预期持续加强,菏泽、重庆等地下降首套房贷比例增强基本面回暖预期,流动性维持宽松。俄乌局势反复发酵,但对全球资本市场的影响开始边际趋弱,部分大宗商品如原油、铝等在连续上涨后开始回落,投资者对于通胀担忧回落,人民币上周处于升值状态。此外,美联储公布1月FOMC会议纪要,并未提供更多增量信息。从估值上看,部分高景气赛道品种快速下跌后,已经出现相对性价比。从资金上看,北上资金小幅净流出,融资资金转为净流入,新成立偏股类公募基金继续遇冷,ETF净赎回,重要股东净减持规模扩大。

中证转债周跌3.01%,经历周一、二的暴力压估值后,本周三至周五转债市场情绪有所修复,呈现缩量上涨,整体走势与正股接近。目前各品种估值点位依然处于历史较高水平,高平价品种估值压缩较快,低平价体现了避险特性,但估值的历史分位数较高。

本周市场展望

经济基本面:1月份通胀数据点评

2月16日,统计局公布1月份通胀数据,CPI同比0.9%(前值1.5%),PPI同比9.1%(前值10.3%)。

首先,1月份CPI低于市场普遍预期均值1.1%,1月份由于天气严寒、临近春节等因素,通胀环比季节性上行,不过今年1月份CPI环比为0.4%,显著弱于季节性水平,主因是猪肉价格环比下降。

其次,1月份PPI略低于市场预期均值9.2%,PPI环比-0.2%(前值-1.2%),PPI环比降幅收窄,主要是地缘政治紧张局势加剧,国际原油价格上涨,海外需求修复,有色价格转涨。

前瞻性地看,春节过后,蔬菜价格快速回落,猪肉价格继续回落,CPI短期仍将保持低位,3月份之后随着基数走低,CPI可能探底回升。PPI在去年高基数下同比回落的趋势较明显,但海外需求修复叠加地缘政治的冲击,PPI韧性较强。

政策面:多地下调首套房首付比例

上海证券报记者近期从重庆、江西赣州的地产中介处了解到,春节假期前后,当地不少银行已经将购买首套房的首付比例降至20%。业内人士认为,房贷首付政策松动并不意外。近期,已有20多个城市上调住房公积金贷款额度、降低二套房首付比例等。

政策面:四大行同步下调广州房贷利率

上海证券报记者从贝壳找房等地产中介处获悉,2月21日起,四大行同步下调广州地区房贷利率。其中,首套房贷利率从此前的LPR+100BP(5.6%)下调至LPR+80BP(5.4%),二套房贷利率LPR+120BP(5.8%)下调至LPR+100BP(5.6%)。

固定收益投资策略

1、利率债

上周债市收益率上行为主,放松首贷首付比例意味着房地产调控政策有所松动,带动利率上行。

从经济基本面上看,1月份通胀数据回落,疫情反复、居民收入增长缓慢等对需求构成负面影响。从高频数据看,商品房销售面积在节后季节性回升,但仍然弱于历史同期水平,水泥出货、钢材成交亦有所回升,但同样弱于季节性水平。

从政策面看,部分地市下调首套房首付比例,广州下调房贷利率这些举措释放出房地产调控放松的信号,以此带动房贷需求进而起到稳预期的作用。从货币政策看,最新一期的货币政策报告显示,“三重压力”之下,货币宽松的基调未变。

从债市策略上看,当前处于宽信用的初期,政策动员已经发出,宽信用的实效需要进一步验证,而宽货币的基调并未改变。宽货币、宽信用的宏观环境往往对应着利率震荡加剧,但利率的趋势反转需要看到经济数据好转和货币政策收紧,当前为时尚早,交易盘需要把握好节奏。

2、信用债

信用债策略方面,菏泽、重庆、赣州等地部分银行将首套房的贷款首付比例调整为20%,此外,东方资产、兴业银行、平安银行等金融机构均拟发行金融债用于房企并购及纾困,金融机构对房地产行业的支持持续加深。与此同时,房价指数环比仍未转正、北京拍地仍由央企国企主导、房企持续暴雷,市场、房企、居民的预期改善情况仍需持续关注。当前仍建议选取央企、国企地产债。城投方面,甘肃、云南等弱区域不断释放当地政府增加支持的利好信息,津城建半年期左右产品的一级新发利率持续走低,网红区域的信用风险或边际收敛,但散点爆发的信用事件需关注,包括丰县及徐州陷入舆论风波、株洲及湘潭平台领导频繁落马等,散点爆发的信用事件可能影响当地平台的市场化再融资能力,关注后续事态发酵情况。当前仍建议在融资环境较好的区域挖掘。周期方面,上周在政策压力之下煤矿纷纷下调煤价,但煤企盈利仍较好;铁矿石在政策压力之下降价,钢企盈利边际好转,周期类产业债安全边际尚可,可适当挖掘中等资质主体。

3、可转债

目前,股市受益于流动性及稳增长仍有较高的值博率,且经过风险释放后部分板块的性价比上升。转债高估值虽然有所压缩,但距离合意区间仍有一段距离。在盈利加速下行、国内稳增长政策逐步加码但是效果尚未完全显现、海外缩表风险不断发酵的情况下,成长板块和稳增长板块可能相互轮动,波动增大。二月逐步进入对于两会的预期阶段,部分题材型品种可能存在机会。新能源中仍在提速的高景气细分领域、景气反转的PCB等、消费类中生猪养殖、部分食品饮料个券可作为底仓均衡配置。银行四季度业绩超预期,在绝对价格低、宏观环境适配的情况也是底仓的优选。投资者高度关注赎回,重视个券安全边际,并重视流动性,留好退出通道。

数据来源:本文数据未经特别说明,均源自Wind。声明:本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载的数据、资料及观点仅提供作参考之用,不构成任何投资建议。本材料所载内容的来源及观点的出处皆被国金基金认为可靠,但国金基金对这些信息的准确性及完整性不作保证。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任。

2022-02-22 14: 13

2022-02-22 13: 53

2022-02-22 10: 32

2022-02-22 10: 23

2022-02-21 19: 58

2022-02-21 19: 57