经历了上周黑色星期二的暴跌和上周三“大奇迹日”的V型反转之后,A股短线情绪迎来了明显的修复。

今天A股的走势相对来说还是比较纠结,高开低走再回升,一波三折。背后的原因也不难理解,因为目前市场演绎的是“信心的修复”。

信心相对来说是比较脆弱会反复,风险偏好的修复也不是一蹴而就的,反弹之路可能不会是一帆风顺的。所以接下来的市场可能会开始进入最为纠结的盘整磨底期。

不过,在目前这样的底部区间,再恐慌的必要性已经不大了。

而且,这几个A股历史上经典的见底信号都已经出现了!

信号一:政策底已现

万事万物皆周期,股市也是如此。市场总是在波动中前行,涨得过多会调整,下跌到底也会反弹。

而下跌之后要企稳回升,必须要经历三个底:政策底、市场底和经济底。

所谓的政策底,就是指当股市处于下降通道且没有止跌信号,市场情绪处于悲观之际,政府出台一系列重磅利好消息,包括降准、降息、减税等扩张性政策,提振市场信心而形成的底部。

在政策底之后,市场可能会出于惯性继续小幅下跌,也可能会横盘调整,直到开始缩量,说明市场上想卖的人已经都走了,抛盘已经衰竭,做空动能逐步丧失,在这种情况下只需要一点上攻的力量就能促进市场回升,这就是市场底。

随后,政策的效果会开始逐步显现,资金面趋于宽松,市场开始回暖,经济指标开始拐头向上,这就是经济底。事实上,当经济见底时,股价通常已经明显反弹了。

通常情况下,“政策底”早于“市场底”,而“市场底”早于“经济底”,这中间的时滞差异较大,“市场底”的具体位置很难精准预判,因此经验丰富的投资者通常从最易观察的“政策底”就开始考虑布局了。

上周三午后金融委的重磅发声就是一个明显的“政策底”的信号,类似于18年10月刘鹤副总理的讲话。会上,高层表示将积极出台对市场有利政策,并对近期市场热点问题均有定调。表态中对资本市场的重视程度显著,在如此重量级的会议上,用如此大篇幅地回答资本市场问题,在历史上也不多见。

哪怕仅仅是基于高层对资本市场的重视,我们也可以对A股再多一些乐观。

但正如上文所说,政策底的出现并不意味着市场底,就是说市场不会立刻绝地反弹,市场从接受信号,到消化利好,再落实到实际行动需要一定的时间。但“政策底”可能是布局信号的结论仍然不变。

以2018年为例,2018年10月19日上证指数的最低点是2449点,尽管后续市场继续震荡盘整,一直到2019年1月4日最后一跌之后才开启了长达3个月的连续反弹,但本轮市场的最低点就是2019年1月4日的2441点。

由此可知,2018年的“政策底”不仅已经是底部区域,也是较好的左侧买点。

上证指数走势图(2018.9-2019.4)

(来源:Wind,2018.9.3-2019.4.30)

而当前,随着国内政策底已经明朗,前期宽松措施逐步起效,带动2月经济数据好于预期,并且近期决策层仍在多个重要场合要求“稳增长”政策发力,“宽货币”、“宽信用”不断加码。与此同时,外部环境也在逐步改善。因此,最恐慌的时候正在过去,未来1个月市场有望迎来阶段性修复窗口。(来源:兴业证券策略)

信号二:市场估值低位

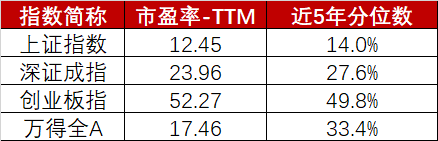

统计上证指数、深证成指、创业板指这三大A股标杆指数,以及统一的表征全体A股市场走势的万得全A的估值情况可知,全部指数的市盈率目前都低于历史中位数。除了创业板指目前还在中位数附近徘徊,其他指数都处于“明显低估”的状态。

(来源:Wind,截至2022-3-18)

尤其是上证指数,目前市盈率-TTM仅为12倍,已经回落到了近5年以来的14%分位数处。也就是说在过去的5年间,有超过8成的时候,A股的估值都比现在要高!

(图源网络)

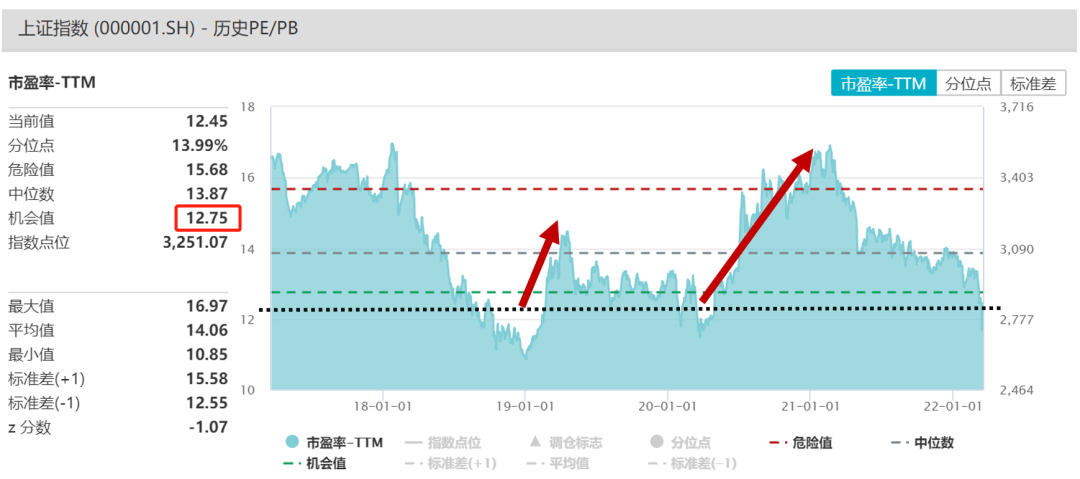

按照万得的定义规则,如果指数的估值回落到了20%分位点以下,就属于跌入了“机会值”。

如下图所示,每一次市盈率回到“机会值”之后,指数都有望深蹲起跳,迎来一轮明显的大级别行情。

(来源:Wind,2022-3-18)

但目前上证指数的市盈率(上图黑色虚线),比“机会值”(上图绿色虚线)还要低,近五年以来,上证指数仅在2018年贸易战、2020年初疫情爆发情况下到达这一低位,随后市场便迎来了迅速反弹。

估值吸引力显现之后,市场的反弹也不会远了。

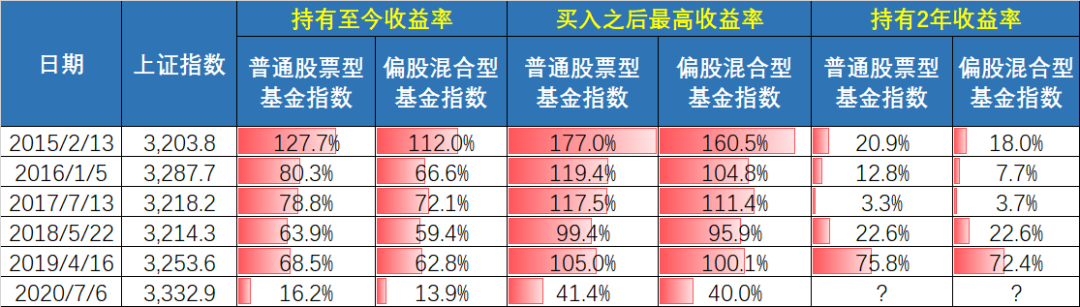

而且说实话,3200点左右的A股,长期来看的确不需要为了“套牢”发愁。

(来源:Wind,采用万得普通股票型基金指数和万得偏股混合型基金指数,指数历史业绩不预示未来表现,注:2020年7月6日上证指数以3188点开盘,盘中大幅上涨故收盘后突破了3300点,但因为具有代表性,仍作为示例引用)

如上图所示,统计过去10年上证指数处于3200点附近的多个时点,在当日买入普通股票型基金指数和偏股混合型基金指数,持有至今的收益率和买入后最大收益率都较为可观。

除了2020年7月距今时间尚短还不足两年,其余时点在持有2年之后,无论是否经历了熊市,都取得了正收益。

信号三:基金发行冰点

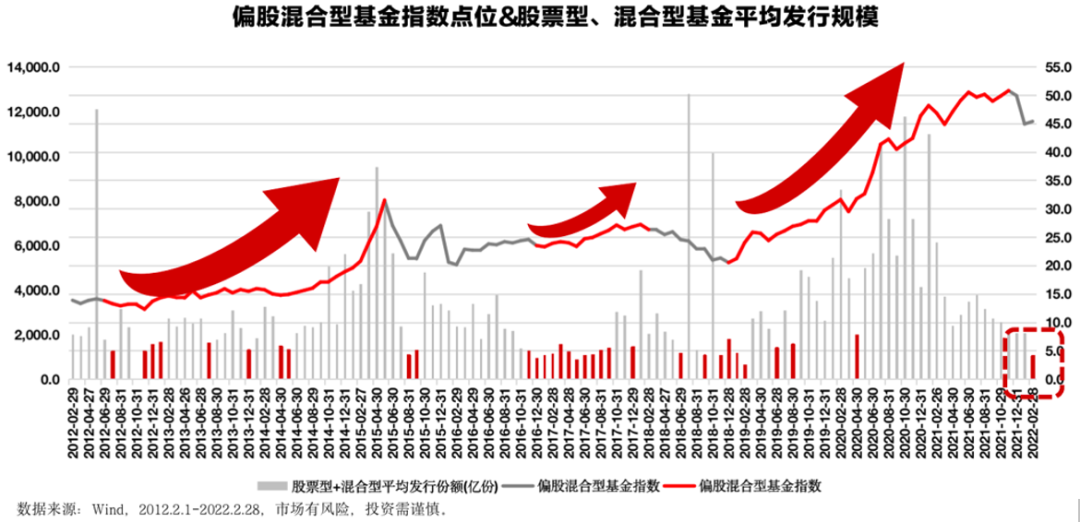

关于基金发行回到冰点的新闻大家已经看到太多了,不仅发行规模同比大幅下降,发行失败的产品数量也在增加。

市场冷清,有人看到风险,有人却瞥见机会。基金业有一句老话叫做“基金好做不好发、好发不好做”,因此,业内人士经常将基金的发行规模看成一个逆向操作的情绪指标。

举个例子,上一轮基金发行冰点还要追溯到2020年4月,彼时由于新冠疫情的扰动,市场充满了恐慌情绪,基民们的热情也快速退潮。

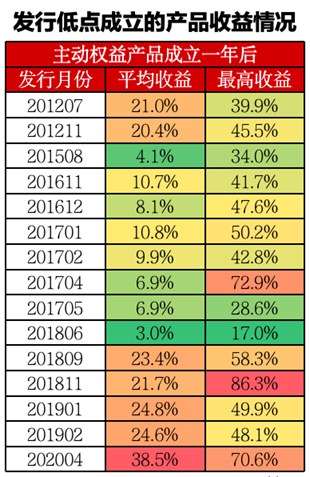

但是,A股随后迎来了快速反弹,2020年全年可以说是一轮明显的大牛市。如果在2020年4月市场低谷时期认购新发的主动权益产品,成立一年后的最高收益率可达70.6%,平均收益率也达到了38.5%。

(来源:Wind,基金历史业绩不预示未来表现)

如上图所示,统计过去十年基金发行低谷期成立的产品收益情况可知,那些“不好发”的主动权益产品在成立一年后的平均收益和最高收益均较为可观。

正应了逆向投资大师约翰·邓普顿的那句话:行情总在绝望中诞生,在犹豫中成长。

★

市场在情绪冰点之后,可能演绎“双降预期”叠加“俄乌缓和预期”,形成围绕一季报预期和稳增长发力方向的一波三折式超跌反弹,新能源车、半导体、光伏、医药等方向值得关注。此外,“稳增长”方向的投资机会也要留意。

能不能克服人性“买在无人问津处”,的确是我们需要深入思考的投资哲理。

今天先说到这里,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

2022-03-21 17: 06

2022-03-21 16: 53

2022-03-21 16: 52

2022-03-21 16: 49

2022-03-21 14: 12

2022-03-21 14: 10