本期作者

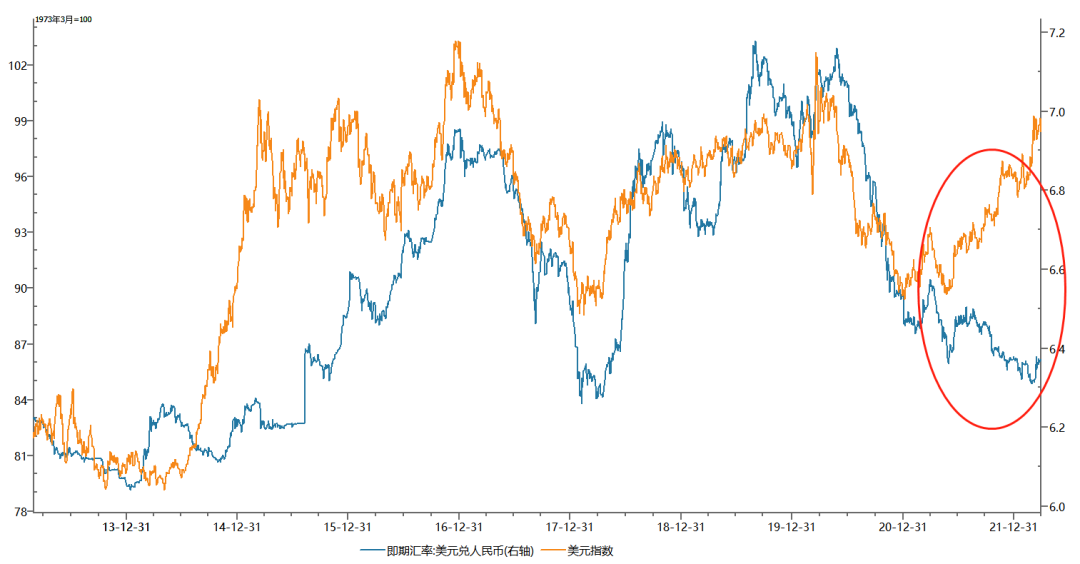

探讨人民币国际化之前,我们先来看两张图。

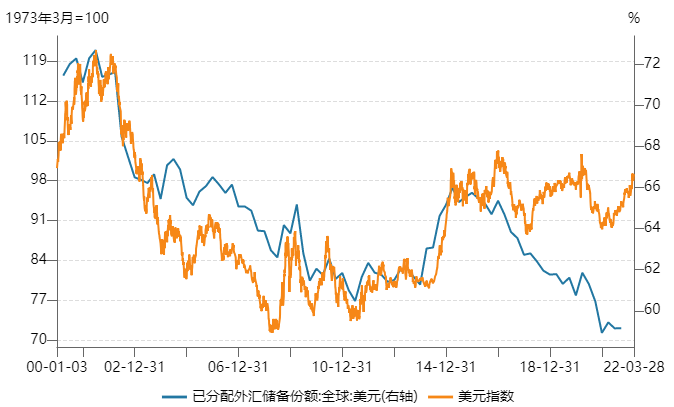

图一,2015年汇改后的大部分时间内,美元指数上升对应的是人民币汇率贬值,但2021年三季度以来,在美联储开始转鹰、美元指数趋势上升的背景下,人民币依旧出现较大幅度升值,体现出美元强人民币更强的特点。

资料来源:Wind

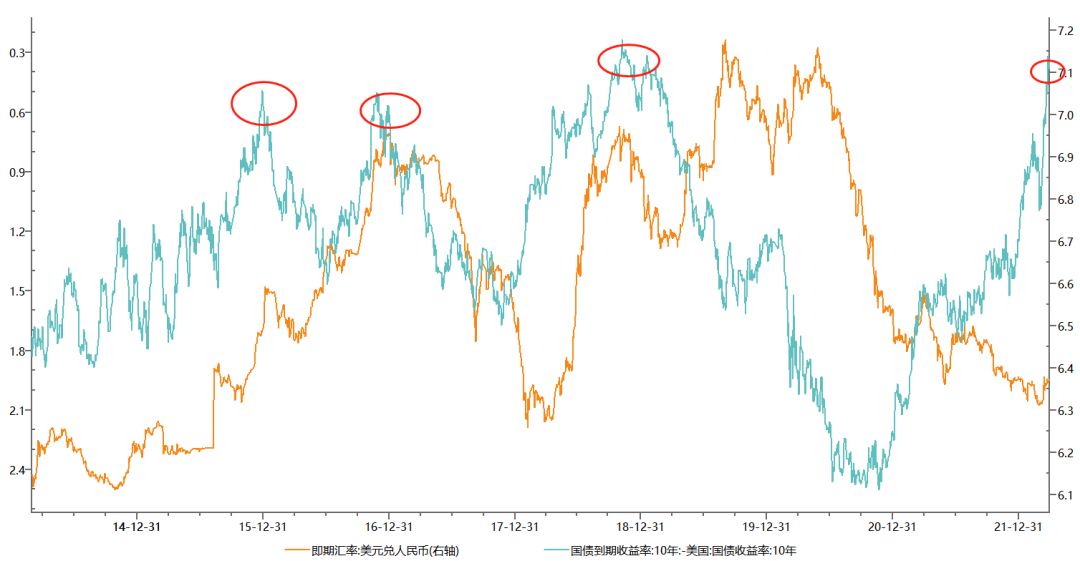

图二,2015年以来,每次中美10年期国债利差(图中为左轴倒序)收窄逼近0的时候,都对应人民币快速贬值的过程(2015年底、2016年底、2018年底),但这次明显不一样。

资料来源:Wind

我们分析人民币的强势,除了中国在疫情期间出口持续强势从而赚取大量外汇的原因外,人民币国际地位的提升或许也贡献了一部分力量。

伴随人民币国际地位的提升,对于中国资本市场而言,我们应当抱有更大的期待和信心,阴晴不定的小孩终会变成成熟稳重的大人。

一、世界货币体系的变迁及问题

国际货币体系可以分为3个阶段:国际金本位制度、布雷顿森林体系和牙买加体系。从历史国际货币体系变迁来看,每次变迁都可以理解为货币体系自身矛盾加剧。

金本位于19世纪80年代发展为世界性货币制度,崩溃的根本原因在于:金本位过度依赖黄金,黄金供给难以满足世界经济贸易需求。

布雷顿森林体系诞生后,虽然美元享有中心地位,但同样承担着以35美元/盎司向世界各国兑换黄金的义务,美国国际收支赤字和债务总规模都受到约束。由于“特里芬难题”,布雷顿森林体系于20世纪70年代崩溃。

1976年,牙买加体系确立,黄金与各国货币彻底脱钩,正式进入信用货币体系。

目前美元在世界货币体系中占据如此重要的位置,主要的原因有:

首先,从长周期的角度来看,强大的经济和军事实力保证了美元资产的回报率及稳定性相较于其他国家走强,对美元形成了极大的支持。美国占全球经济比重约为25%,军事能力也一直处于领先地位。

第二,大宗商品的定价权,原油定价权是美元定价体系的重要根基。

第三,稳定且发达的金融市场。美国成熟稳定的金融市场为美元提供了回流机制,由于可以提供不错的预期收益,吸纳了贸易盈余国所持有的美元。

虽然牙买加体系解决了特里芬难题,但美元本位下的国际货币体系也面临着不小的现实问题:

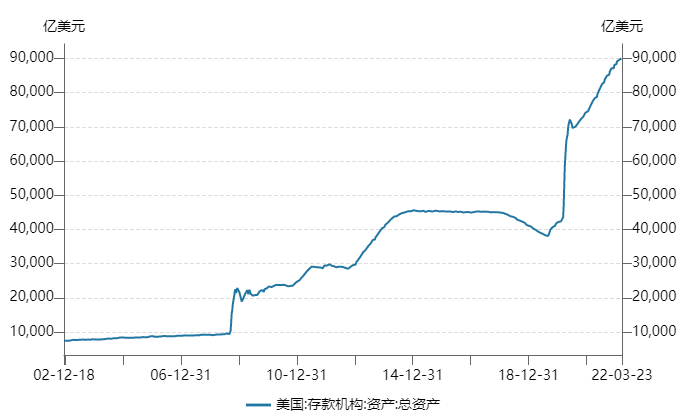

(1)全球经济需要的美元流动性依旧需要通过美国国际收支赤字来实现,长期的国际收支赤字带来了美国负债增多。随着负债的增加,负债增加的速度逐渐快于美国经济增长的速度,美元信用正在受到破坏。

(2)美联储制定货币政策时往往以国内目标为主,与其他国家对储备货币的要求经常会产生矛盾。长期而言,国际储备货币的供给增长速度应该与经济增长持平,但由于美联储更加关注本国自身的发展,近年来美元供给的增长速度已经超过全球经济增长速度了,美国的实际信用在逐渐下降,这一点在疫情后尤为突出。

资料来源:Wind

(3)美国使用美元霸权地位对世界经济进行绑架、对其他国家进行打压,也对美元体系造成了一定的反噬。以近期俄罗斯被制裁为例,虽然短期来看俄罗斯受到的影响较大,但长期来看美国轻易将世界大国之一踢出SWIFT破坏的是美元信用体系的根基——国际储蓄货币应保持政治中性,这可能会加速各国货币去中心化。

目前,全球储备和结算去美元化进程已经开始。截至2021年三季度,美元在国际储备中的占比已经下降至59%,是2000年以来的最低水平。历史上看,美元储备占比通常与美元指数呈正比,但在2018年这轮的美元储备占比下降过程中,美元指数保持稳中有升的状态,表明各国持有的美元储备份额是实实在在地减少的。

资料来源:Wind

我们猜测,在现有国际货币体系主要矛盾日益凸显、国际经济政治格局日益改变的背景下,美元一家独大的情况可能会改变,国际货币体系可能最终形成真正具有多种货币鼎立的多元货币体系,这也为人民币国际化创造出有利条件。

二、人民币国际化的进展

虽然人民币国际化的道路还有很长一段路要走,但是好的迹象已经出现。

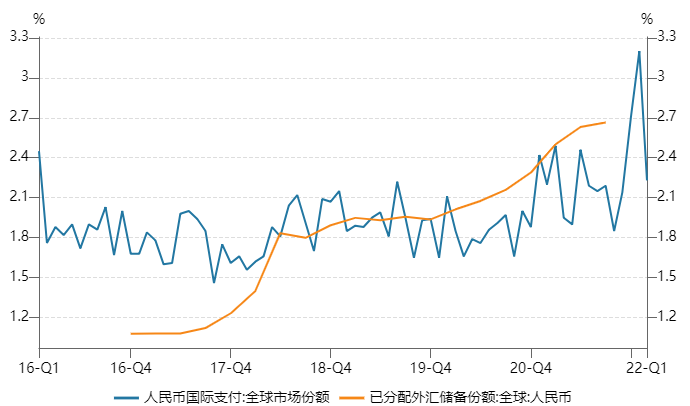

首先,人民币作为贸易结算货币、国际储备的接受度都有所提高。2016年IMF将人民币纳入SDR篮子,人民币正式成为官方储备货币,目前已经成为第5大国际支付和储备货币。

资料来源:Wind

第二,人民币在大宗商品定价领域的影响力也在加大,期货市场对外开放持续扩大。2018年3月以人民币计价的原油期货合约在上海期货交易所挂牌交易,随后铁矿石、橡胶等期货也引入了境外交易者。近年来,委内瑞拉、伊朗等产油国开始使用人民币代替美元为石油计价,2022年3月沙特也表示推进对华交易中使用人民币结算。

第三,人民币跨境支付系统为人民币国际化提供基础设施。2018年人民币跨境支付系统(CIPS)成功投产试运行,2021年CIPS交易笔数达330多万笔,比2020年增长50%以上,交易金额约80万亿元,比2020年增长75%。目前CIPS系统已经覆盖了103个国家和地区,境外参与者占比达到52%且仍处于快速上升阶段。

站在中长期的角度来看,一国货币的国际接受程度根本来自于本身竞争实力,就如同股价长期是上市公司基本面的体现,国内经济长期向好是人民币国际化最坚实的后盾。

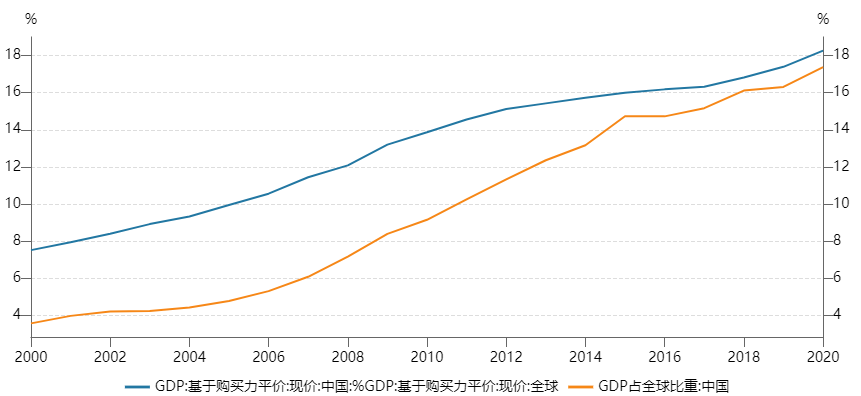

一方面,中国经济在全球的占比是在不断增加的。截至2020年,中国GDP占全球比重为17.4%,而基于购买力平价的GDP占比要更高一些。

资料来源:Wind

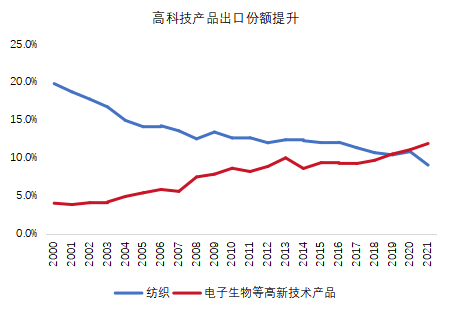

另一方面,国内产业升级也是实实在在可以看到的。近20年来我国高新技术产品出口占比明显提升,而以纺织品为代表的传统低附加值产品出口占比大幅降低,我国产业链重心开始向高端研发与制造产业转移,在全球产业链的地位在不断上升。

资料来源:Wind

三、人民币国际化对资本市场的影响

人民币国际地位提升后,A股的生态环境可能逐渐向海外发达国家股市靠拢,走出长牛慢牛。

人民币国际化将加快海外资金对中国资产的配置,股市流动性将出现比较大的变化。自沪股通、深股通开通后,北向资金持续流入A股市场,同时A股纳入三大国际指数也带来了被动资金流入,外资占比逐步提升。

横向比较来看,国内股市估值相对较低,仍有不小的提升空间。预计随着人民币国际化进程推进,叠加国内市场机制改革的推进,海外资金的持续流入将带动A股市场整体估值中枢逐步上升,人民币资产或将获得重估。

当人民币作为国际储备货币地位提升后,影响海外资金流动的因素可能会减弱,国内基本面对于股市走势的重要性将进一步提高。

目前来看,北向资金还是会受到美国货币政策的影响,美债利率或美元指数的上升都会影响海外资金流出,进而带来股市波动。但依靠美元的优势地位,美股走势受其他国家的影响很小。

这或许意味着人民币地位提升后,海外长线资金比例将会提升,A股大概率也会走出独立行情,对国内基本面的深入研究将会是超额收益的重要来源。

我们做一个简单的类比,当一类资产归为核心资产,意味着市场对其建立了长期的认知和信仰,即使短期出现一些不利因素,也不会引起大幅抛售,基于长期信心,资产的表现会更加稳定。而信心不足的资产在遇到危机的时候,资本可能先跑为敬,资产价格波动会更大一些。

人民币国际地位的提升,意味着中国资产将在世界范围内被认可为核心资产,其表现也将更为稳定和坚韧。