正在做核酸,泪水夺眶而出。

大白紧张地问:“是不是棉签弄疼了?”

“不是。刚才打开健康码时,不小心打开了股票账户,一时情绪没绷住。”

今天(4月11日)又是A股集体“摆烂”的一天。

主要指数:全线下跌。

A股主要指数表现

数据来源:Wind 日期:20220411

31个申万一级行业指数:只有农林牧渔飘红。

申万一级行业指数表现(部分)

数据来源:Wind 日期:20220411

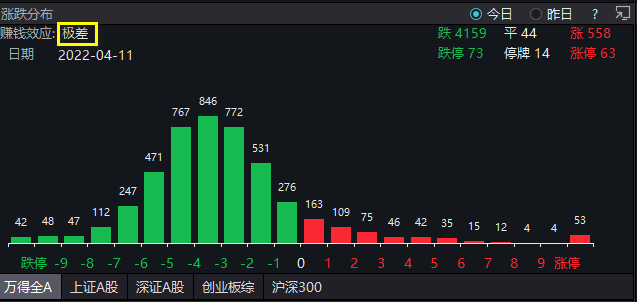

个股:4159只个股下跌,跌涨比为8比1。

A股个股涨跌情况分布

数据来源:Wind 日期:20220411

社交媒体上,A股叕叕…跌上热搜。

很多人吐槽A股是“扶不起的阿斗”、“新冠没清零、股票账户先清零”。

但,不是所有人都恐惧。

抄底,有人在行动。

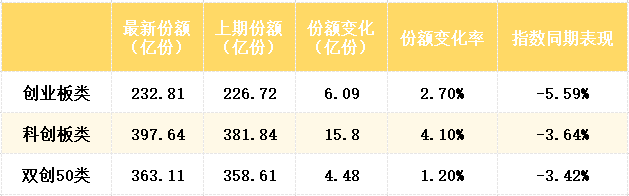

尽管近期A股持续不给力,但上周,ETF基金份额逆市增长了,有人借助ETF悄悄入场。

根据太平洋证券统计,截至上周五(4月8日),ETF最新份额6974.76亿份,较上上周末(4月1日)增加56.37亿份。

细分看,创业板类ETF份额上升6.09亿份,科创50类ETF份额增加15.8亿份,双创50类ETF份额增加4.48亿份。

这三只指数在上周均跌幅较大。

数据来源:Wind、太平洋证券 截至20220408

分行业看:

TMT类ETF份额上升16.42亿份;

新能源类ETF份额上升4.64亿份;

高端制造类ETF份额上升4.28亿份;

大消费类ETF份额上升3.78亿份;

医药健康类ETF份额上升6.05亿份。

这些行业,多为前期跌幅较大的行业。份额增量居前的行业ETF基金中,有几只基金年内净值跌幅超20%甚至30%。

这些资金逆市入场的意图明显。

在《投资的怪圈》一书中,贾森·兹威格就曾描述到:

买卖股票时,不仅要支付佣金,还要支付各种无形成本,比如买卖价差、市场影响成本(你自己的交易指令推动市场上涨或下跌的幅度),以及延迟成本(等待交易完成的成本)。

平均而言,在所有市场中,卖方支付的总交易成本,最高是买方的6倍。

绝望的人往往会做绝望的事。

以2001年一季度为例。当时美国纳斯达克指数下跌了25%。

经纪专家韦恩·格瓦纳说,在这个市场上,交易员卖出下跌速度较快的股票时,交易成本为股价的3.53%。与此同时,购买价格稳定的股票,交易成本只需要0.21%。

换句话说,恐慌性抛售的成本大约是耐心买入的17倍。

你的盲目厌恶或恐惧,会让别人变得富有。

在这种情况下,无论你同谁交易,对方都会感谢你。

当然我们并不是说,下跌时非要死守不卖,或者跌了就要一股脑入场。

而是说,在做投资决策前,尽量减少情绪和市场噪音的影响,更理性地看待市场、看待已经持有或打算买入、或打算卖出的股票。

不要因为盲目随大流,为他人作嫁衣。

如果投资加入感情因素之后,它就会变成一种难以逾越的挑战。

——彼得·伯恩斯坦

/

也不是所有人都亏钱。

股市下跌,哪些人可能受益呢?

首先,不是每只股票都下跌了。就算是今日,有558只股票上涨,其中63只涨停。截至今日,今年以来也有909只股票上涨。

另外,从长期看,现在的下跌,给了有心人低价买入优质企业的机会。

有小伙伴戏言,股市下跌的获利者包括:

▼

刚出生或者还没出生的人。

爸妈现在把钱投进去,说不定20年后又是一笔巨款。

by知友@知乎用户

▼

对个人而言,只要操作得好,最大的获利者可能就是你自己。

股市下跌,现在选择在一个合适的时机,投资优秀的股票会是一个不错的机会。

但有一个前提条件,你得有长期投资思维。

也许你会害怕市场继续下跌,但其实只要你是一名长期主义者就没必要太担心。

就像巴菲特所言,拥有一只股票,期待它明天早晨就上涨是十分愚蠢的。

by知友@白手启嘉

▼

A股大跌,不断下挫,套牢了不少散户。

最大受益是现金持有者。

每次暴跌总会蕴藏新生的机会。很多企业股价会大幅度低于内在价值,当社会经济重新恢复生机,股市重新赢得人们的信赖,这些低于内在价值的股票会大幅度上升。

这时候现金持有者的操作空间就广阔得多。

by知友@小惬意

小伙伴们认为,有现金流、投资期限较长、有耐心、选择绩优公司的投资者,更有可能挺过去,且容错空间、操作空间更大,并有望获得不错收益。

如果仅仅因为短期股价下跌、市场恐慌,而不是公司基本面或者经济出了问题就卖出股票,或会失去更多。

投资的关键在于,能够控制自己的情绪。

短期看,投资者的情绪波动对股价的影响几乎总会超过基本价值,任何一个投资者想要置身于市场的总体气氛之外是非常困难的,频繁交易的投资者往往收益不佳。

——杰里米·西格尔

/

最后,以《聪明投资者》(格雷厄姆著)中,巴菲特和贾森·兹威格的点评结尾,“对任何做长远投资的人来说,股价的不断下跌都是极好的消息”:

股市正在崩盘。于是,你打开电视观看最新的市场新闻。

然而,假设你观看的不是全美广播公司财经频道(CNBC)或美国有线电视新闻网(CNN),而是格雷厄姆财经网络(BGFN)。

BGFN播放的镜头中,看不到场内经纪人慌忙的脚步声,也看不到投资者站在冰冷的人行道上,观看头顶上方电子股市公告牌中,红色箭头嘶嘶移动的情景(美股红色表示下跌)。

相反,你在电视上看到的画面,是纽交所的一面大旗上写着:甩卖!减价50%!

随后,主持人高兴地宣布:

“今天股票又变得更有吸引力了,在大规模的交易中,道指又下降2.5%,股价连续第四天变得更便宜了。

很多主要的公司当日下跌50%,从而使得这此股票达到了多年以来未曾见过的廉价水平。

一些著名分析师乐观地认为,在今后几周以及几个月内,股价还会进一步下跌!”

新闻画面转向了华尔街的战略分析师Anderson,他说:“我预测到6月份股价还会再下跌15%。我谨慎乐观地认为,如果一切顺利,股价还会下跌25%,甚至有可能更多。”

“但愿Anderson的预测是正确的,”

主持人高兴地说:

“对任何做长远投资的人来说,股价的不断下跌都是极好的消息。”

数据参考资料:

太平洋证券《科创板类、TMT类ETF份额上升》20220410

2022-04-11 21: 39

2022-04-11 21: 35

2022-04-11 21: 33

2022-04-11 21: 30

2022-04-11 21: 29

2022-04-11 21: 26