一

美国三支柱五层次的养老金体系

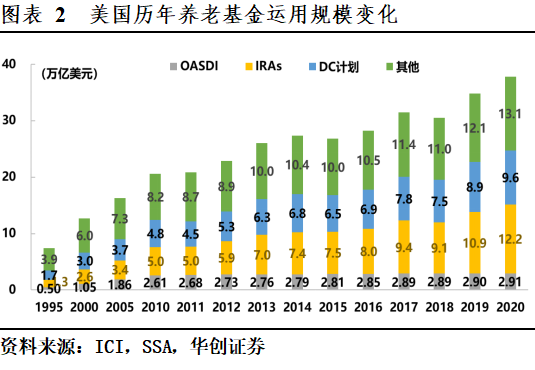

投资上的自主选择权促进DC计划和IRAs发展。账户金额不会随雇员工作的转移而中断、雇员有选择投资分布的权利是DC计划最大的特点。而DB计划则从雇员进入公司时就根据工作年限和收入确定退休养老金额。因此相比DB计划,DC计划更多的投资选择更符合不同雇员的风险及收益偏好。对于IRAs账户而言,则完全不受公司的限制,个人可以自主选择基金公司和基金产品。更大的灵活性和潜在的高回报成为促进IRAs账户发展的主要动力。

二

美国养老资产的投资渠道和方向

社会保障资金由财政部成立的OASDI(OASI信托基金和DI信托基金的合称)运作。由于OASDI信托基金的特殊性,为保证投资的安全性和保值增值,信托基金的投资选择有严格规定:第一,OASDI信托基金只能投资特种国债(政府债券或者有政府提供本息担保的债券),以降低投资风险,保证投资的安全性和保值增值。第二,由于政府提供的兑付担保,使得这类债券的流动性较强。并且如果遇到OASDI遇到严重的收不抵支时,可以提前兑付中长期特种国债。第三,OASDI投资的特种国债不允许上市流通,以避免波动并确保稳定收益,其收益一般取决于美国国债利率,“量化宽松”前的长期收益水平介于3%-4%之间。

(二)雇主发起式退休计划和个人退休账户(IRAs)以公募为主

雇主发起式退休计划和IRAs账户以公募基金为主要投资渠道。根据ICI的最新数据,2020年,DC计划和IRAs总计11.1万亿美元资产投资于公募基金,其中DC计划5.67万亿美元,占总DC计划资金的59%,IRAs 中为5.45万亿美元,占总资产45%。而IRAs资金2020年投入银行和储蓄存款0.7万亿美元,其他资产5.6万亿美元,人寿保险0.5万亿美元。参照海外成熟市场的经验,可以看到公募基金是各类养老金投资上的重要选择。我国第三支柱加速建设的过程中,公募基金在资产配置上有望承担更重要的角色。

温馨提示:

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

2022-04-14 18: 39

2022-04-14 18: 38

2022-04-14 18: 34

2022-04-14 18: 32

2022-04-14 18: 30

2022-04-14 18: 27