一、市场情况

1. 交投行情

本周转债市场下跌,跌幅小于中证全指、上证指数。中证转债指数下跌0.76%,跌幅小于中证全指(-2.34%)、上证指数(-1.25%)。

● 分类别来看,本周超高平价券跌幅均值为-0.12%,表现弱于高平价券(-0.04%),强于中平价券(-0.19%)、低平价券(-0.20%)。

● 从转债规模看,本周大规模转债的跌幅均值为-0.00%,表现强于中规模券(-1.18%)、小规模券(-0.39%)。

● 从行业来看,本周银行(0.19%)、交通运输(0.07%)、食品饮料(0.06%)仍为正收益,建筑装饰(-4.09%)、电气设备(-3.94%)、建筑材料(-2.92%)表现较差。

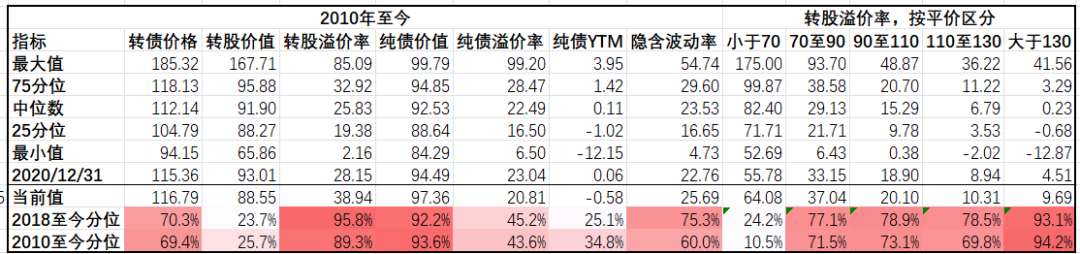

本周成交量回升;转股溢价率位于历史较高水平,本周小幅抬升。

2. 行业走势

钢铁:复产预期继续加强,且稳增长预期强化,叠加疫情影响原材料运输,本周钢铁价格上行,需求回升使铁矿石价格上涨。

煤炭:钢厂采购意愿旺盛,焦炭焦煤均有一定涨幅,其中焦炭创上市新高。大秦线发生碰撞事故,动力煤价格反弹。

水泥:上周水泥价格继续回升,地产调控政策边际放松支撑需求,但短期内供给仍然过剩。

有色:美国通胀继续飙升,全球经济仍处于过热阶段,铜价继续坚挺。虽然国内疫情影响需求,但镍&不锈钢由于供给端的担忧,价格持续上涨。其他有色金属价格小幅震荡。

化工:俄乌冲突持续,欧盟加大对俄罗斯能源出口制裁,原油再度反弹。但疫情冲击影响终端需求,主要原油化工品价格企稳回落。

猪肉:本周猪价企稳回升,短期疫情对消费端的限制逐步缓解,目前全国猪肉价格平均12.6元/kg。

二、机构观点

(一)海通证券

上周转债指数走势较纠结,周三国常会提及适时降准后,周五央行宣布全面降准25BP+定向降准25BP,全周95-110元平价券估值略抬升。目前转债估值与去年对比,大约处于去年9月初水平,货币进一步宽松但压制权益市场风险偏好的因素仍在,短期转债估值或难向下压至较低位置,向上动能亦不大。转债建议关注稳增长(新老基建、低估的金融及地产相关)+弹性成长品种反弹+困境反转+定位合理新券,目前疫情对部分行业影响较大,股市情绪不高,仍建议以稳为主,同时关注后续催化剂例如业绩、复工复产情况、其他稳增长政策的出台等。

宽信用下银行转债关注度提升。目前市场已上市银行转债共17只,占转债市场总规模的36.5%。本次降准叠加存款利率政策的调整,有助于减轻银行负债端压力,改善息差,同时也为银行让利创造条件,后续影响有待观察。

从目前公布的银行年报来看,营收、利润及资产质量继续改善。截至4月15日,共有27家银行公布年报,21年全年平均营收、归母净利润增速均较前三季度提升,平均不良率较三季度末大约下降5BP,拨备覆盖率也较三季度末均值进一步提升。

关注优质地区以及部分股份行转债。从行业来看,银行板块受益于稳增长,同时估值较低兼具一定防守性,板块内部来说,优质区域信贷需求较高同时资产质量较优,建议关注优质城商行如苏银、杭银、南银及成银等,股份行关注兴业转债。

(二)华泰证券

转债估值距离上一低点(2021年4月11日)理论上还有30%的空间,核心品种普遍仍是“债性好+股性差”。当前转债投资者面临较尴尬的局面,转债整体性价比一般、个券机会乏善可陈。过去三年固收+资金驱动的转债行情短期难再现,以估值分化为主要特征的结构性行情可能慢慢重演。我们建议:第一、转债赔率不及股市,继续保持中低仓位,股市预期决定转债的操作方向;第二、股市暂未形成持续性热点或主线,从正股角度挖掘个券难度略大,不妨多关注新券和条款博弈;第三、转债风格角度看,股债性平衡因子明显优于纯进攻或纯防守因子,可能是近期择券的最优解。

(三)广发证券

在转债策略方面,估值维度看,当前转债市场面临着两难,溢价率中枢整体延续了压缩和反弹之间不断反复的循环,但是在震荡下行过程中,投资者增配的偏好俨然显现,偏股型品种估值压缩幅度更大,性价比回升较多。但考虑到正股支撑层面,当前以成长为代表的高弹性品种仍然面临较大的不确定性,一味追求股性也并不可取。

综合考虑策略,我们可以适当将目光转向平价处在偏股型区间,但正股更偏向大盘价值,或契合稳增长等重要趋势的稳健型个券品种——例如我们持续推荐的成银转债等优质城商行转债便是典型代表。其他个券方面,则可辅助挖掘疫情演化带来的医药、消费,或其他个券Alpha带来的局部机会。

而如果正股支撑继续趋弱,则可挑选主体评级较高(AA及以上)、债底较高(纯债价值90元以上)、存量规模较大(20亿元及以上),且纯债溢价率较低的品种;或挑选AA及以上、股息率靠前的品种进行防御应对。

三、未来观点

本周股市再度回调,转债市场相对跌幅较小,体现出一定抗跌性,但转股溢价率再度提升。成交量方面,由于本周交易日数量增多,成交量较上周提升,但从换手率来看,主要集中在部分炒作品种上,整体市场交投仍比较清淡。为应对疫情对经济增长形成的压力,周三国常会上指出要“适时运用降准等货币政策工具…向实体经济合理让利,降低综合融资成本”,周五晚间央行完成全面降准25bp,降准幅度低于预期,关注疫情发展情况,不排除后续政策继续发力的可能性。在此期间,市场流动性仍将保持合理充裕,转债估值压力较小。

行业方面,本周A股市场煤炭领涨,但由于相关转债标的较少,涨幅没有体现在转债上,煤炭板块的上涨主要由于煤炭价格高企,供给侧改革推升了企业回报率,叠加稳增长预期提振需求。而转债方面表现较好的有受益于降准落地的银行板块,以及疫情之下不改需求的食品饮料板块。前几周涨幅较好的建筑装饰、建筑材料板块等本周出现一定回调,同时新能源板块也继续走弱,或由于长三角地区疫情管控对新能源企业的生产产生较大影响。

短期来看A股扰动因素仍然较多,同样转债市场或将继续维持震荡,在等待政策发力的同时,业绩窗口期也要关注预期差。经过前期调整,价格上的压力已部分释放,虽然估值仍处于高位,但部分品种的绝对价格已非常合适,向下空间有限,转债品种特有的价格保护开启。

本周130亿重银转债上市,前一周80亿成银转债上市,给市场带来一定供给压力,后续待上市转债数量仍然较多,但普遍规模较小,供给压力减缓。近期转债提前赎回情况较为频繁,需警惕强赎风险。

四、转债发行日历

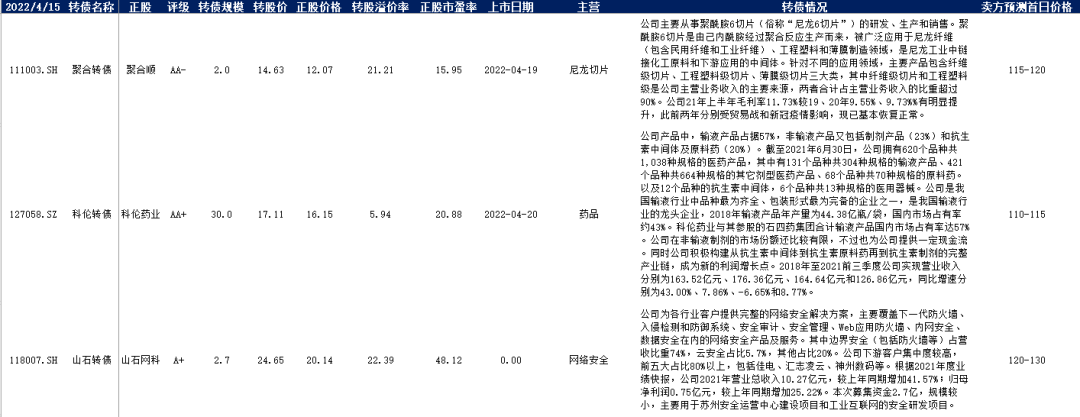

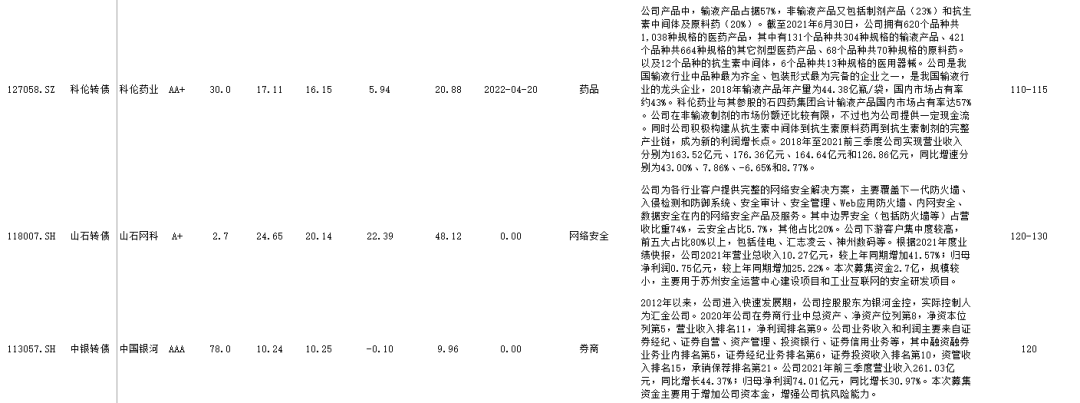

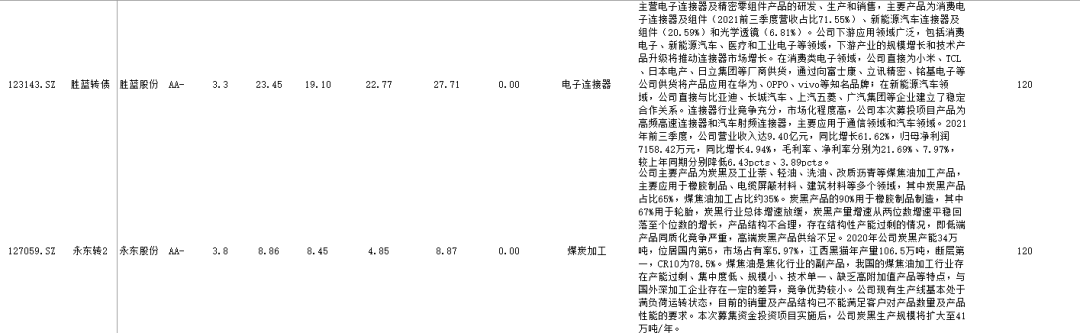

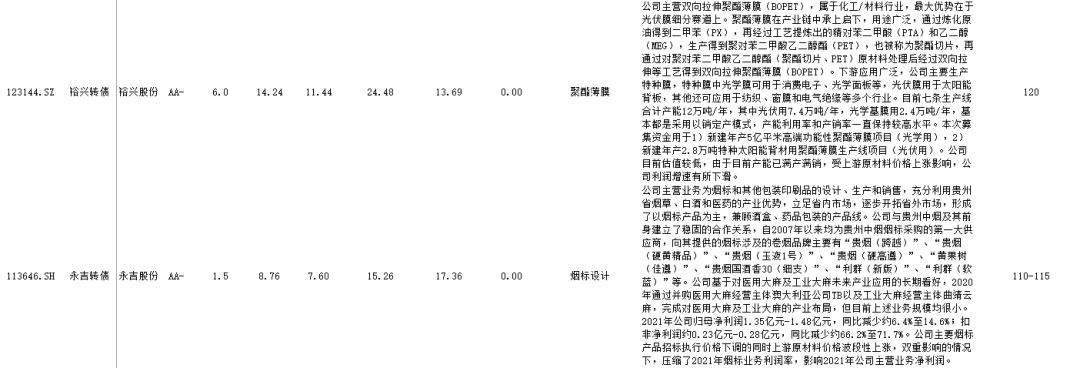

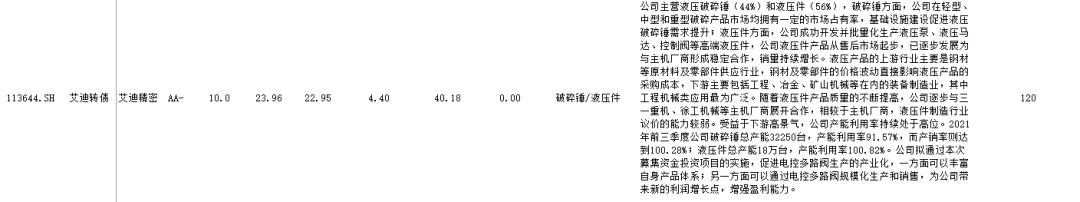

1. 近期待上市

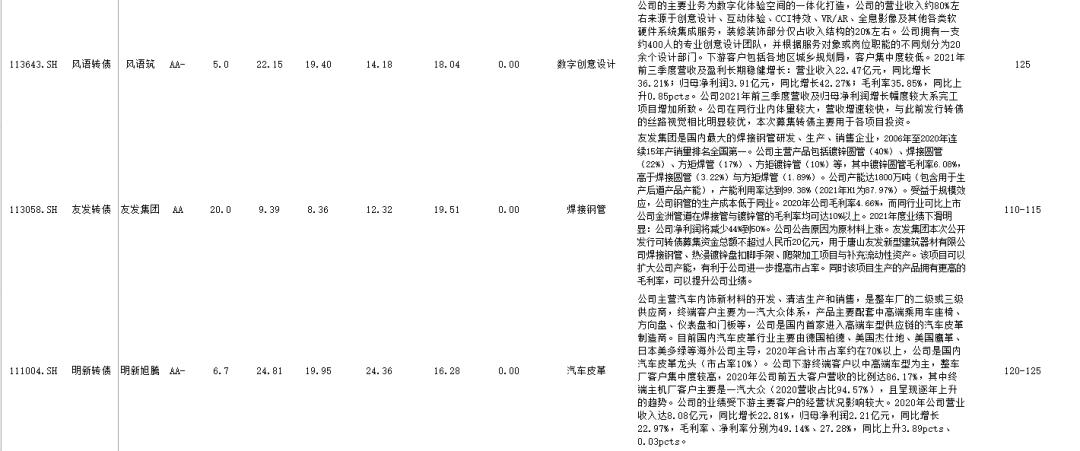

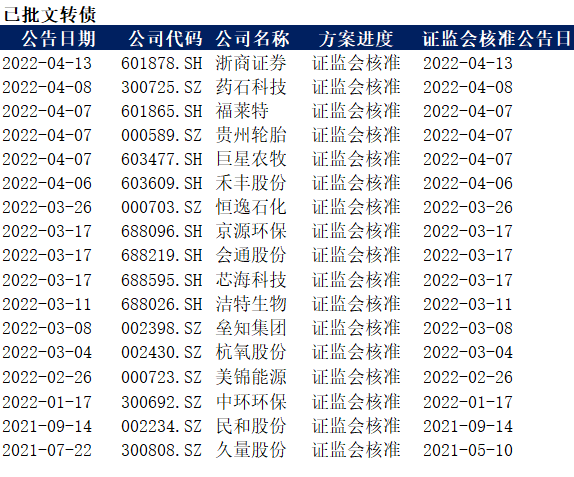

2. 近期待发行

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-04-18 19: 25

2022-04-18 19: 24

2022-04-18 19: 23

2022-04-18 19: 22

2022-04-18 19: 21

2022-04-18 19: 20