个人养老金时代正式开启了!4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》,表明我国第三支柱个人养老金制度在历时4年后将逐步从试点转向常规。

个人养老金制度落地,将为普通老百姓的生活产生怎样的影响?又有哪些投资产品可以承接我们个人养老账户里的资金呢?

以“账户”为基础的个人养老金制度

这次《关于推动个人养老金发展的意见》(以下简称《意见》)出台,是通过国家层面建立制度,鼓励大家把养老的钱在退休之前存好。

个人养老金由个人自愿参加、市场化运营,在制度模式方面,个人养老金实行个人账户制度,通俗理解个人养老金制度是在现有社保制度的基础之上,国家鼓励老百姓再设立一个属于自己的“养老金帐户”,这个养老金帐户老百姓自己存钱进去,经过一定封闭期达到领取条件后才可以取出来养老,相当于专款专用。

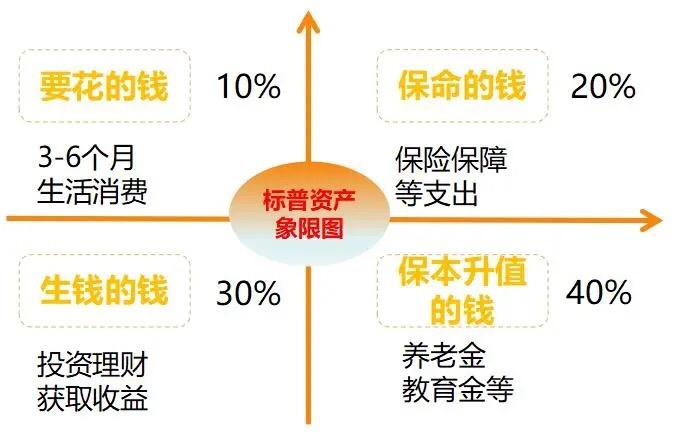

从家庭资产配置角度看,确实需要单独设立养老金投资账户,而不是把“投资的钱”、“保障的钱”混为一谈,追求实现家庭资产风险进一步分散的效果。

(图表:标准普尔家庭资产象限图)

通过个人养老金账户,老百姓可自己选择合适的养老产品投资。《意见》中指出个人养老金资金账户资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等运作安全、成熟稳定、标的规范、侧重长期保值的满足不同投资者偏好的金融产品。

“个人养老金”发展,

完善多层次养老保障体系

个人养老金又被称为养老第三支柱,与基本养老保险(第一支柱)、企业年金或职业年金(第二支柱)共同组成我国养老体系的“三大支柱”。

之所以大力发展第三支柱,主要是因为“第一支柱”和“第二支柱”或面临充足性、可持续性有限的挑战,“第三支柱”的发展亟待提升发展,也是为了完善多层次养老保障体系。

截至 2021 年底,基本养老金已经连续 17 年上涨,按照基础养老金计算公式,2020 年平均工资 8115 元/月,缴费工资 8115 元,假设22 岁大学毕业工到 60 岁退休,养老金收入 3084 元,养老金替代率为 38%。

根据世界银行组织建议,要维持退休前的生活水平不下降,养老金替代率需不低于 70%,国际劳工组织建议的养老金替代率最低标准为 55%。显然,只靠基本养老金,老年人的生活水准可能会下降。

(数据来源:上海证券基金评价研究中心《《关于推动个人养老金发展的意见》重磅发布:开启“个人养老金”新时代》,基础养老金=当地上年度在岗职工月平均工资*(1+本人平均缴费工资指数)÷2*缴费年限*1%,)

我国第二支柱被视为第一支柱的重要补充,但第二支柱企业参与有限,覆盖率低,2019年我国第二支柱企业参与率仅 0.25%,职工渗透率仅 3.3%。(数据来源:平安证券《以邻为鉴,第三支柱个人商业养老险大有可为》)

所以建立灵活的第三支柱的个人养老金刻不容缓,对于个人而言,个人养老金制度落地意味着有更多的养老金储备选择,也可以有效规避养老金不足的情况和体验更多的养老生活方式。

通过建立专款专用的养老现金流,尽量减少个人现有储蓄的大量消耗,还可以优化资产配置,改变单一存款储蓄养老的方式,增加相对稳健的养老产品投资,积累个人的养老储备资金。

养老目标基金 服务第三支柱发展

作为我国养老保障体系中的第三支柱,个人养老金制度的开启,意味着参与第三支柱的金融机构与金融产品的范围进一步扩大,其中公募基金积极参与养老第三支柱建设,为我国养老体系发展积极探索市场化、可持续的机制,在2018年就推出了养老目标基金,助力第三支柱的发展。

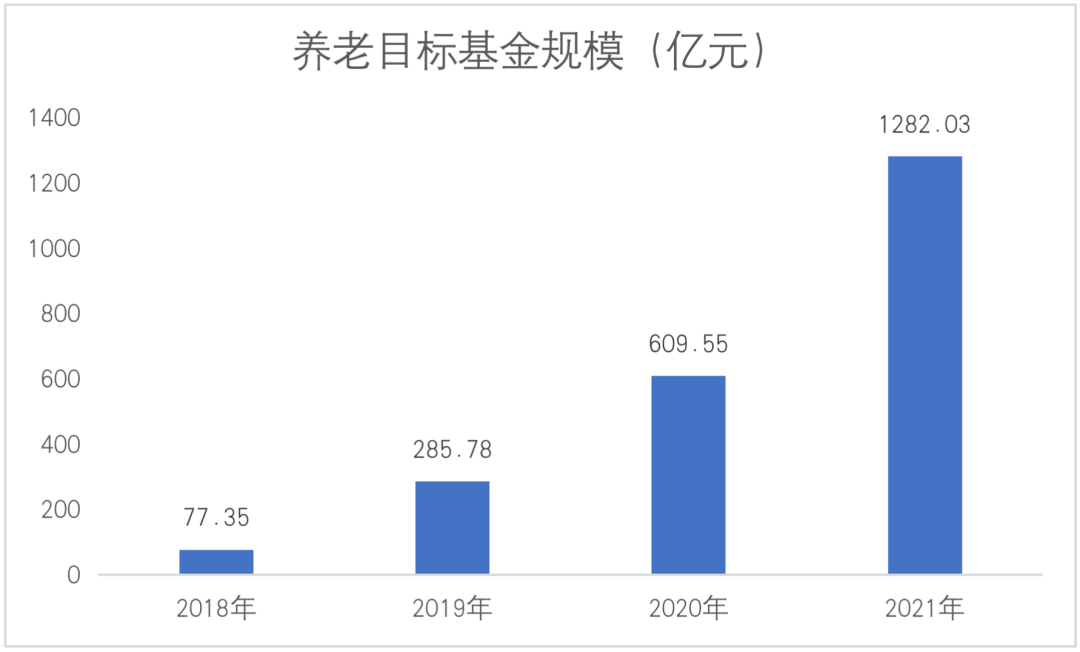

经过4年的发展,养老目标基金包括覆盖2030、2035、2040、2050等各退休年龄阶段的TDF产品,以及稳健、平衡等风险特征的TRF产品。不管是数量或是规模,养老目标基金的发展势头比较强劲,目前养老目标基金数量达到190只,规模方面,从2018年到2021年增长趋势明显,截至2021年末,养老目标基金累计规模达1282.03亿元(数据来源基金年报,截至2021年底)。

(数据来源:wind,基金年报数据,时间区间:2019/1/1-2021/12/31,养老目标基金包括目标日期FOF、目标风险FOF)

从最近三年的年度收益看,2019、2020、2021年,养老目标基金都获得了平均正回报,分别为11.12%、24.16%、5.08%。(数据来源:wind,时间区间:2019/1/1-2021/12/31)

对于个人投资者来说,最为直接的就是进一步降低投资成本,随着未来税收优惠政策的正式出台,公募养老FOF将有较大的机会得到税优政策扶持,投资者购买相关产品或能得到更多优惠。中欧养老目标基金的基金经理桑磊表示,个人养老金,如无意外居民在退休或较长年限后才能领取,目的是真正为退休养老提供资金补充。此外,个人养老金制度伴随着税收优惠政策,长期看可以提高居民养老投资理财的税后收益率。

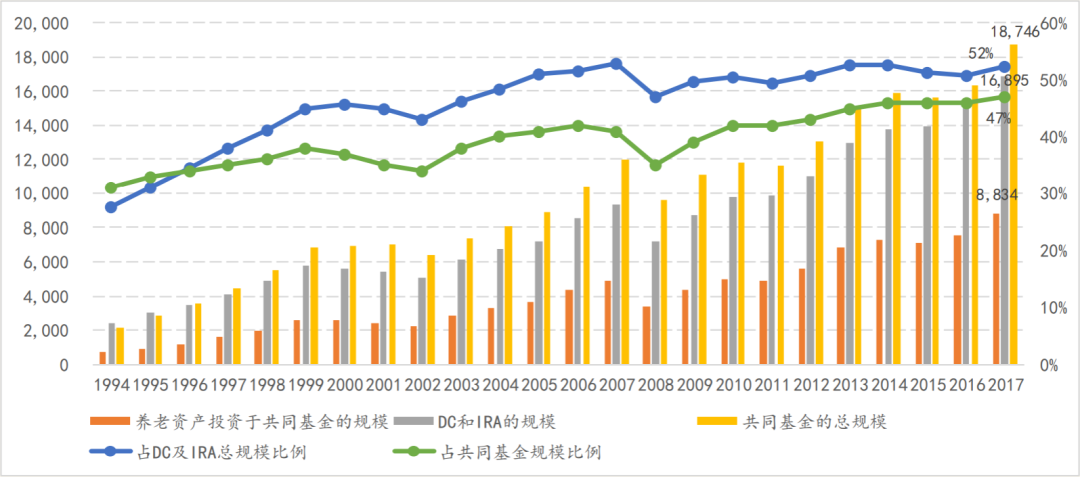

从海外经验看,美国公募基金就直接受益于第三支柱养老税优政策,较大的税收优惠力度让群众参与个人储蓄养老计划的积极性大大提高,推动了美国养老市场的发展,进而带动了金融市场尤其是共同基金市场的发展。

截至2017年末,DC 计划和IRA 计划占美国养老金市场的60%,投资于公募基金市场的资产比例达 52%,公募基金资产中退休账户资产占比达 47%。

(数据来源:ICI、国金证券研究所《美国退休计划的税收政策与QDIA制度》)

个人养老金采取完全自愿原则,如果投资者目前有一定闲置资金,想为未来养老生活添一份保障,可以考虑开设个人养老金账户,一是可以享受税收优惠,二是帮助我们间接“强制储蓄”,实现专款专用的效果。

此外,个人养老金账户里的资金可以投资专业的金融机构管理的金融产品,力争实现居民养老金增值的计划。

关于“个人养老金”相关问答:

什么是“个人养老金”?

简言之,“个人养老金”是养老体系建设中的第三支柱。

目前,我国养老保险体系第一支柱是基本养老保险,也就是我们大多数上班族每月公司与个人缴纳五险一金中的养老保险;第二支柱是企事业单位发起、由商业机构运作的“职业养老金”,这部分总盘子占比不高,主要看所在企业是否有相关机制。

作为第三支柱的个人养老金制度,此前一直没有出台,属于一个短板,如今终于补上了。

哪些人可以参加?

《意见》指出,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。

并且,个人养老金并非是强制缴纳的,而是个人自愿参加的。

如何建立个人养老金账户?

参加人通过个人养老金信息管理服务平台,建立个人养老金账户。个人养老金账户是参加个人养老金制度、享受税收优惠政策的基础。

参加人应当指定或者开立一个本人唯一的个人养老金资金账户,用于个人养老金缴费、归集收益、支付和缴纳个人所得税。个人养老金资金账户可以由参加人在符合规定的商业银行指定或者开立,也可以通过其他符合规定的金融产品销售机构指定。个人养老金资金账户实行封闭运行,其权益归参加人所有,除另有规定外不得提前支取。

参加人变更个人养老金资金账户开户银行时,应当经信息平台核验后,将原个人养老金资金账户内的资金转移至新的个人养老金资金账户并注销原资金账户。

如何缴费,一年缴费多少?

《意见》明确,个人养老金实行个人账户制度,缴费完全由参加人个人承担,实行完全积累。

参加人通过个人养老金信息管理服务平台,建立个人养老金账户。参加人每年缴纳个人养老金的上限为12000元。

个人养老金可以投资吗?

可用于购买符合规定的金融产品,包括银行理财、储蓄存款、商业养老保险、公募基金等运作安全、成熟稳定、标的规范、侧重长期保值的满足不同投资者偏好的金融产品,参加人可自主选择。

参与个人养老金运行的金融机构和金融产品由相关金融监管部门确定,并通过信息平台和金融行业平台向社会发布。

跟银行存款有什么区别?

相比于银行存款,个人养老金在一定额度内有个人所得税的优惠;个人养老金采取账户封闭管理,一般不允许提前支取。

根据《意见》,国家制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金。

是不是国产版的401(K)?

美国的401(k)其实是企业年金,需要单位和个人共同缴费,而个人养老金完全是个人缴费,类似于IRA(个人退休账户)。

如何领取个人养老金?

参加人达到领取基本养老金年龄、完全丧失劳动能力、出国(境)定居,或者具有其他符合国家规定的情形,经信息平台核验领取条件后,可以按月、分次或者一次性领取个人养老金,领取方式一经确定不得更改。

领取时,应将个人养老金由个人养老金资金账户转入本人社会保障卡银行账户。参加人死亡后,其个人养老金资金账户中的资产可以继承。

什么时候可以购买?

根据《意见》,人力资源社会保障部、财政部要加强指导和协调,结合实际分步实施,选择部分城市先试行1年,再逐步推开。

2022-04-21 20: 48

2022-04-21 20: 46

2022-04-21 20: 45

2022-04-21 20: 05

2022-04-21 20: 04

2022-04-21 20: 01