四月以来,中美利差收窄并出现短暂倒挂,对国内的股债汇带来扰动。倒挂出现的主要原因是中美当前处于不同的经济周期和政策周期。美国通胀压力居高不下,美联储紧缩预期发酵,美债利率快速上升,而国内经济疲软叠加疫情扰动,稳增长目标下,货币政策宽松。上述原因在未来一段时间恐难以消除甚至加剧,中美利差倒挂短期或仍将持续。那么,这是否意味着外资流出,人民币将贬值?这又将对A股的市场风格带来怎样的影响?

中美利差倒挂对人民币的影响程度有限

回顾美元兑人民的汇率走势,2020年5月以来,人民币相对美元一路走强,背后的原因是疫情之后中国强劲的出口和贸易顺差,以及中美实际利差的扩大。3月以来,中美实际利差收窄,人民币相对美元走弱。

当前,市场上对于人民币贬值的担忧主要来源于中美利差倒挂可能引发的资金外流。从国际收支的角度来看,中美利差倒挂对人民币汇率的影响有限。在我国开放的经常账户和局部开放的金融账户环境中,人民币汇率的主导因素是经常账户贸易差额,并非金融账户。

当前中美通胀背离程度较大,中国美实际利差仍为正,人民币资产仍具有较高性价比;即便考虑到实际利差边际收窄带来外资阶段性流出,也无需过分担心人民币贬值压力。从人民币供需角度来看,来自证券投资的结汇需求仅占整体需求的6.54%,对人民币汇率影响有限。

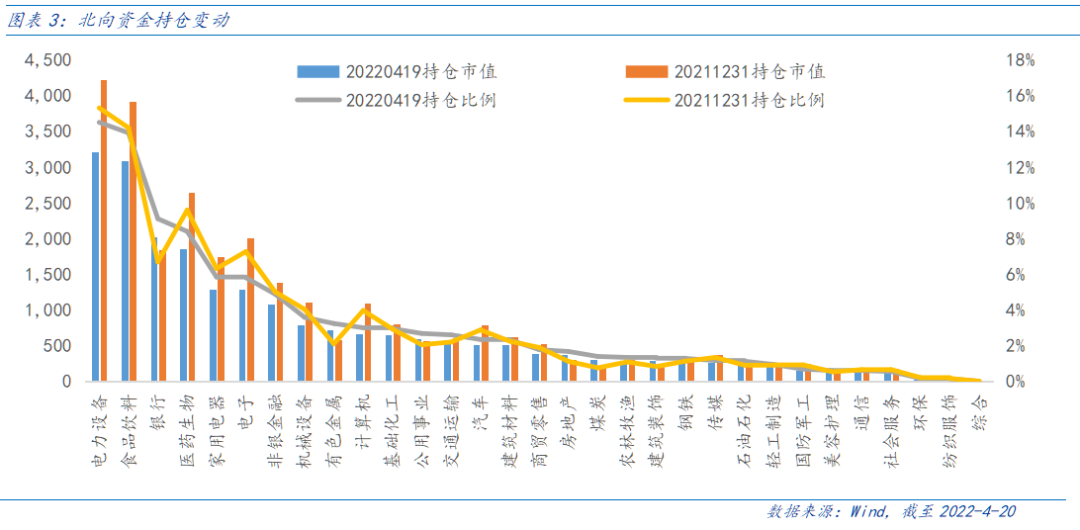

A股短期成长风格承压、价值占优

本轮中美利差倒挂更多来源于美债收益率快速上行,海外通胀预期、加息缩表预期、俄乌冲突后续变化对A股风险溢价的影响仍将持续,需关注外资流出压力对于A股风格的影响。短期来看,A股的成长板块和高估值板块可能阶段性承压。

未来,我国货币政策不会受到中美利差倒挂掣肘,依然存在“以我为主”的空间。在经济面临下行压力叠加疫情扰动下,预计政策层面还将继续加码,未来一段时间内,无风险利率仍将处于低位,而盈利预期的改善需观察宽信用效果及后续经济数据变化。在这一背景下,可积极关注受益稳增长和具有防御属性的价值板块。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益,过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2022-04-21 20: 01

2022-04-21 19: 59

2022-04-21 19: 57

2022-04-21 19: 56

2022-04-21 19: 53

2022-04-21 19: 48