近日债市要闻

1、4月社融大幅滑坡,宽信用再受阻:

上周央行公布4月份金融数据:社融大幅走弱,与M2增速倒挂。具体而言,4月新增社融规模为9102亿元,同比少增9468亿元,显著低于市场预期;社融存量同比增速为10.2%,M2同比增速为10.5%,分别较3月下行0.4和上行0.8个百分点,M2与社融背离显示资金可能存在空转或闲置。贷款增长放缓是拖累社融的主要原因,4月人民币贷款同比少增8231亿元,接近于社融增量的同比变动。从结构来看,企业和居民部门双双走弱,财政仍在发力对冲。企业端总量和结构均有弱化,4月企业贷款总量同比少增1768亿元,其中,中长期贷款同比少增3953亿元,而短贷和票据融资同比分别多增199亿和2437亿元,反映出当前企业中长期融资需求偏弱,银行用票据冲量现象继续凸显。居民端,4月居民贷款同比少增7453亿元,其中住房贷款同比少增4022亿元,显示地产销售仍然低迷。本期政府债券融资同比多增 173亿元,同时财政存款明显弱于季节性,指向财政存款下放维持了较快的节奏,稳增长背景下,财政仍在持续发力对冲。

2、《2022年第一季度中国货币政策执行报告》发布:

报告指出,下一阶段,稳健的货币政策要加大对实体经济的支持力度,稳字当头,主动应对,提振信心,搞好跨周期调节,坚持不搞“大水漫灌”,发挥好货币政策工具的总量和结构双重功能。保持货币信贷和社会融资规模稳定增长,密切关注国际国内多种不确定因素变化,深入研判流动性供求形势,综合运用多种货币政策工具保持流动性合理充裕,进一步提高操作的前瞻性、灵活性和有效性,稳定好市场预期。

同时,人民银行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

3、4月核心CPI下行,食品价格涨幅扩大:

中国4月CPI为2.1%,预期为2%,前值1.5%,同比增速较上月扩大0.6个百分点,创五个月新高。其中食品由3月下降1.5%转为上涨1.9%,涨幅较大。由于疫情期间物流成本上升,囤货需求明显增加,叠加4月以来猪价止跌回升,食品价格上涨对CPI贡献较大,鲜菜、鲜果、鸡蛋和薯类价格分别上涨24.0%、14.1%、13.3%和11.8%,涨幅比上月均有扩大。同时,国际油价处于高位,国内成品油价格上调,拉动交通通信价格同比上涨6.5%,涨幅较上月扩大0.7个百分点。

4月PPI同比上涨8%,预期为7.8%,前值8.3%,PPI较前值持续回落。受俄乌冲突影响,全球能源价格大幅上涨,有色等相关大宗商品价格也纷纷大幅上涨。但就目前而言,一方面国际原油等海外大宗价格上行趋势未能持续,另一方面国内疫情冲击生产需求,工业品涨价情况趋于缓和。

4、央行已上缴结存利润8000亿元 相当于降准0.4个百分点:

央行国库局局长董化杰表示,为保障财政支出强度,支持税务部门加快办理留抵退税,人民银行靠前发力,根据退税进度,加快向中央财政上缴利润的节奏,2022年以来,已累计上缴结存利润8000亿元,全年上缴利润将超1.1万亿元,为退税资金保障打下坚实基础,直接增强财政可用财力,进一步激发微观主体活力。同时,已上缴结存利润8000亿元相当于降准0.4个百分点,与其他货币政策操作相互配合,保持流动性合理充裕。央行上缴利润也将通过财政支出下沉基层、直达市场主体,预计上缴超万亿元结存利润将拉动全年广义货币(M2)增速约0.5个百分点,很好体现了货币政策与财政政策的协同配合。

1

资金面

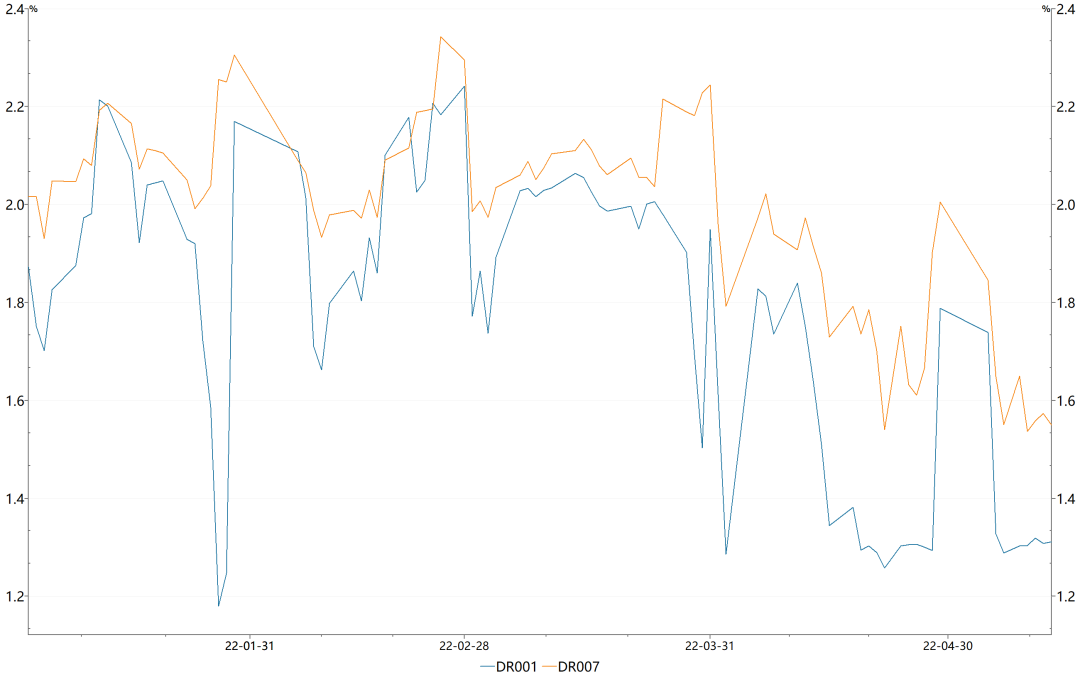

上周共有200亿逆回购到期,央行每日开展100亿逆回购操作(合计500亿),全周累计净投放资金300亿。

上周各期限资金利率均在低位徘徊,DR001运行在1.30%-1.32%,DR007运行在1.53%-1.65%。上周利率债供给压力开始增加,政府债发行缴款规模达5678亿,为2021年11月以来新高;但央行宽松取向明确,逆回购操作实现小额净投放,加之财政支出积极,流动性极度宽松格局未发生变化。

银行间质押式回购加权利率(%)

2

现券市场

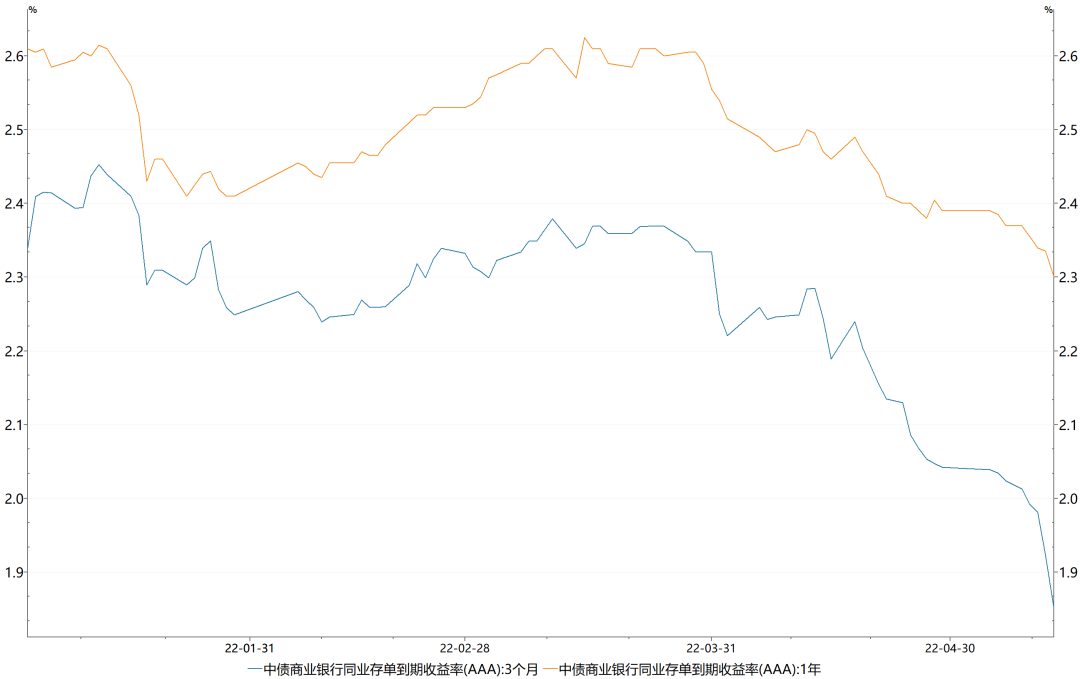

同业存单:上周同业存单发行量为6176.30亿元,环比前一周增加4314.6亿元;净融资额为-511.3亿元,环比前一周下降601.1亿元。从发行成本来看,上周各期限同业存单发行利率走势分化,1M、3M、6M同业存单发行利率分别下行15.03bp、上行7.98bp、下行4.02bp,其中1M同业存单发行利率下行至20年6月初以来新低,为1.79%。

二级市场方面,上周3MAAA银行存单利率和1年期存单利率分别下行17.28bp、7.00bp至1.85%、2.30%,分别为20年7月、20年6月以来新低。

中债商业银行同业存单到期收益率走势(%)

利率债:上周新发行利率债6462.20亿,利率债净融资额为4701.62亿。其中国债2204.10亿、政金债1230.00亿、地方债3028.10亿,其中地方债发行量较前一周大幅增加,导致利率债净融资额快速上升。

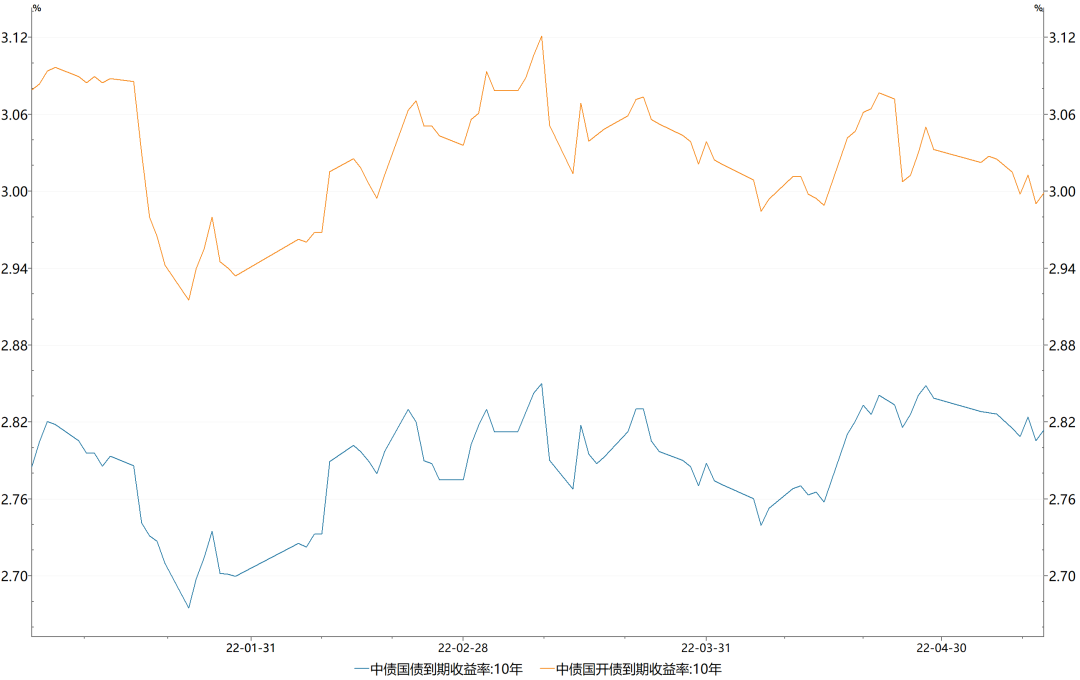

二级市场方面,上周债市收益率下行,10年国债下行1bp至2.81%,10年国开下行3bp至3.00%。一季度货币政策执行报告延续了政治局会议的稳增长基调,叠加资金面宽松、进出口数据下滑、CPI上行、社融数据显著弱于预期等因素影响,债市震荡偏强。

具体而言,周一海关总署公布外贸数据,4 月出口景气加速下行,进口同比零增长,贸易顺差扩张放缓,当日10年国债下行1bp。周一傍晚央行公布一季度货币政策执行报告,总基调变化不大,但提出了新的存款利率调整机制,周二当日10年国债下行1bp。周三早间统计局公布4月通胀数据, 核心CPI继续下行,但食品和能源涨幅有所扩大,当日10年国债上行2bp。周四市场或提前博弈即将公布的社融数据,当日10年国债下行2bp。周五央行公布4月金融数据,新增贷款及社融数据显著不及预期,数据落地后现券反馈有限,当日10年国债上行1bp。期限利差方面,上周国债10-1利差扩大2bp至80bp,国开10-1利差扩大3bp至92bp;上周资金面延续宽松,短端利率继续下行,同时社融数据对债市形成一定支撑,经济下行压力进一步加大,中长端利率也小幅下行。

中债国债、中债国开债到期收益率走势(%)

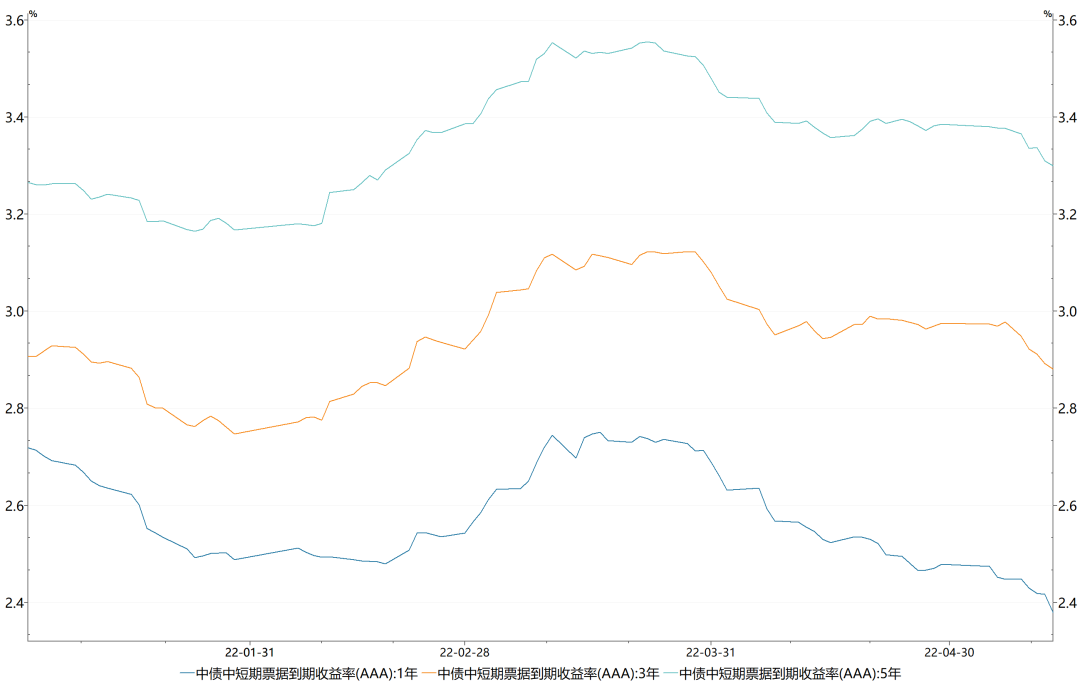

信用债:上周信用债共发行691.03亿元,周环比下降28.5%;总偿还额1159.40亿元,净融资-468.37亿元,周环比下降389.2%。城投债共发行28只,发行金额196.12亿元。

二级市场方面,收益率均下行,中票1年期AAA、中票3年期AAA、中票5年期AAA分别下行7bp、10bp、8bp。分品种看,产业债收益率平均下行8.11bp,城投债收益率平均下行5.72bp。

中债中短期票据到期收益率走势(%)

3

可转债市场

上周无可转债发行,无可转债发生回售、赎回。

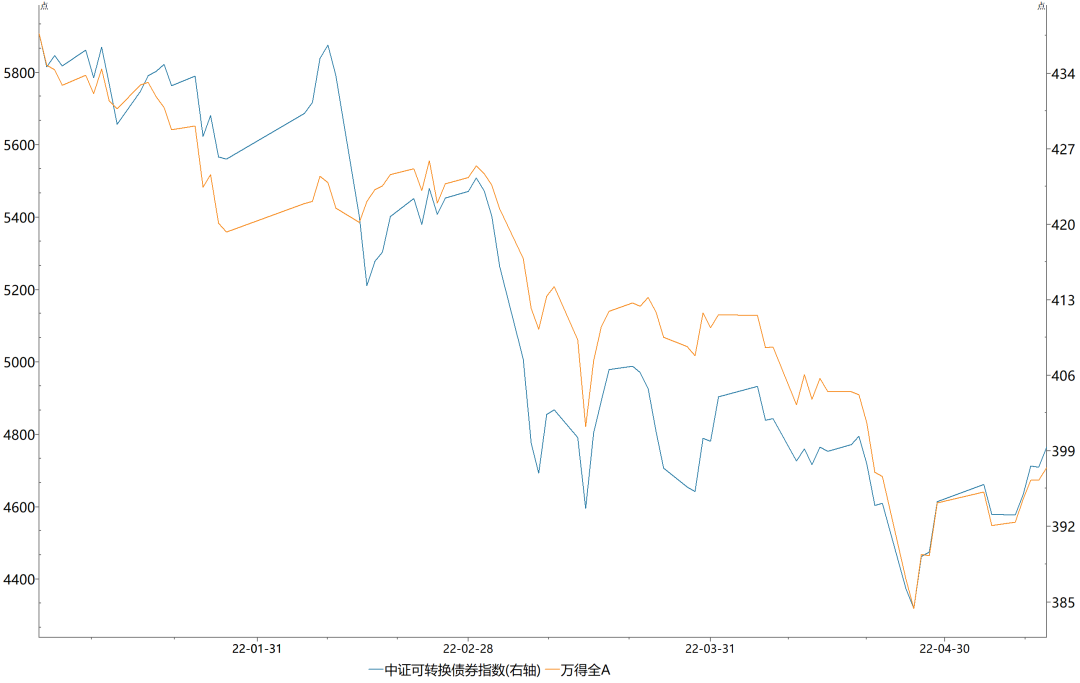

二级市场方面,上周中证转债指数上涨1.58%,同期万得全A上涨3.51%。分类别来看,超高平价券(转股价值大于130元)涨幅均值为7.20%,表现优于中平价券(涨幅均值为5.23%)和低平价券(涨幅均值为3.10%)。高评级券(评级为AA+及以上)的涨幅为1.60%,表现差于中评级券(涨幅2.53%)和低评级券(涨幅4.71%)。从成交规模来看,上周全市场可转债累计成交4335万手,成交金额8029亿元,日均成交1605.8亿元,而上上周日均成交1248.5亿元,较上上周日均成交额增加357.3亿元。

中证可转债指数走势(%)

2022-05-16 17: 58

2022-05-16 17: 57

2022-05-16 17: 55

2022-05-16 17: 55

2022-05-16 17: 54

2022-05-16 17: 53