如果你曾经持有过一只10倍股,你就知道10倍的投资回报有多么诱人。

—彼得•林奇

不想买到十倍股的散户,不是好股民。

十倍股难寻。更遗憾的是,很多后来的十倍股,都曾经买过,却拿不住。

这种“拿不住”, 可能不是你的错。

安信证券在《做时间的朋友,与伟大企业共同成长》一文中,复盘了过去二十年内出现的十倍股。

数据显示,要完整地享受十年十倍股的涨幅,有多难。

注:研究对象是2000年至2010年(前十年)以及2011年至2021年(后十年)共计60只知名度较高的十倍股(区间涨跌幅在1000%以上)。

低位买入,是“十年十倍”的保障

捕捉股价低位或者低估值的机会,或是保证“十年十倍”最大的依据,也就是所谓的“熊市遍地是黄金”。

从历史数据看,尽管在不择时的条件下,十年十倍股年化收益也不菲,但低位择机建仓,更能显著提高收益率。

例如:

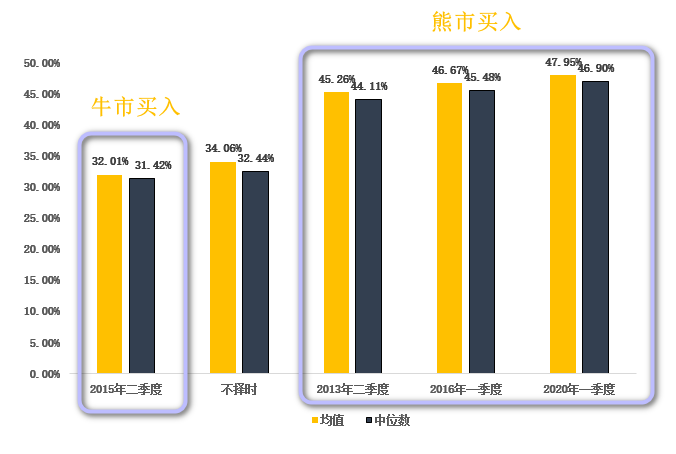

2015年牛市高点买入,十年十倍股年化收益均值为32.01%;不择时的年化收益率均值为34.06%。

2013年二季度的低位建仓(上证指数2000点附近)、大跌后的2016年一季度建仓(上证指数2800点附近)、2020年一季度疫情爆发时建仓(上证指数2900点附近),十年十倍股年化收益率的均值分别达到45.26%、46.67%、47.95%,显著高于牛市高点建仓的收益率。

股价低位是保证十年十倍股的依据

数据来源:Wind、安信证券,小基快跑制图

然而股市低迷时,往往是大家“恐惧”时。

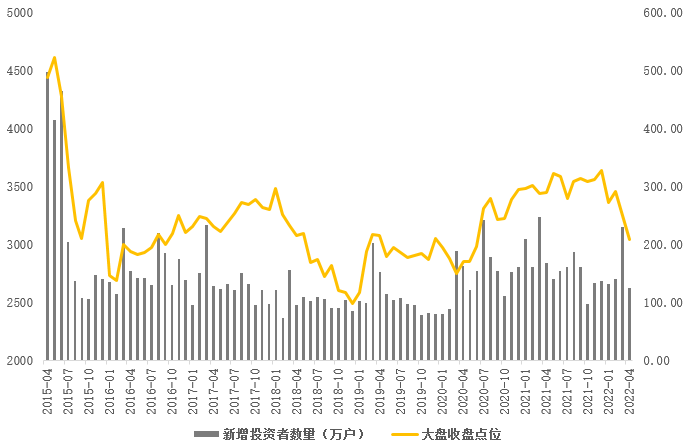

小通统计了2015年4月以来,A股新增投资者与上证指数表现:

A股新增投资者与上证指数表现

201504-202204

数据来源:Wind

如图所示,上证指数几个阶段性高点区域,都对应着投资者数量的猛增;磨底或者触底阶段,新增投资者数量大幅减少。

虽然很多人嘴上说着“别人恐惧我贪婪”,但行动却很“诚实”。

02

十倍股的收益,由很少的交易日决定

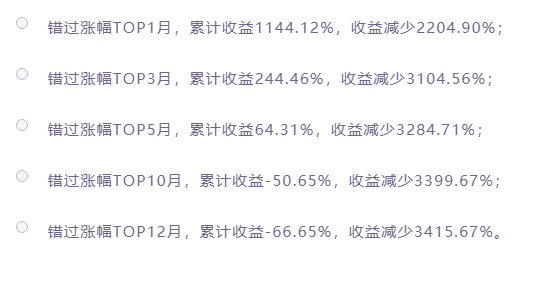

我们曾以上证指数为例,指出A股99%的时间可能都是“垃圾时间”,甚至是煎熬时刻。

错过上证指数涨幅较大月份后收益表现

19910101-20210315

数据来源:Wind、中信证券

十倍股同样如此。

十倍股最终的收益率,或只由少数交易日决定。大部分时间都是在波动中韬光养晦和卧薪尝胆,频繁的换手反而会因小失大。

统计发现,十倍股的周收益率大多分布在0轴附近,周收益率在-1%~1%之间小幅波动的数据占比达到23.40%,周收益率在-5~5%之间窄幅震荡的数据占比达到65.51%。

也就是说,在大部分持有时间中,十年十倍股都在较小的范围波动。

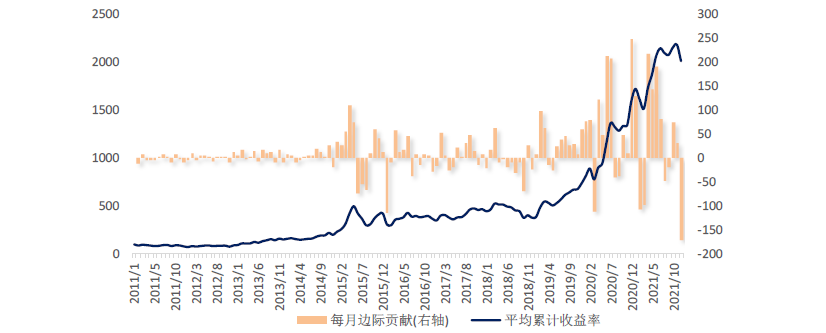

从边际收益来看,持有十年十倍股的时间和边际收益大致符合“二八定律”,即80%的时间只贡献20%的收益,而80%的收益只由剩余的20%的时间贡献。

如果我们在2011年初,以等权重持有所有纳入统计的十年十倍股。

十年来,大部分的时间对于累计收益的贡献是非常小的,而累计收益的快速增长,仅依靠相当短的一段时间(比如2019年和2020年)。

等权持有十年十倍股的累计收益和月度边际收益

数据来源:Wind、安信证券

总体来看,十倍股大多会在短期内积聚高涨幅:

十年中剔除涨幅最高的一周后,最终持有收益平均下降四分之一(-23.5%)

剔除涨幅最高的三周后,最终持有收益平均下降一半以上(-51.6%)

剔除涨幅最高的五周后,最终持有收益平均下降至原来的三分之一(-66.9%)

这既体现了复利的力量,也说明了长期主义、不要频繁换手的重要性。

而在普通投资者的交易中,“拿不住”是普遍存在的。

03

十倍股的最大回撤,很惊人

十倍股最大的考验,来自于股价大幅下行的时候。

从区间振幅涨跌情况来看,即便是十倍股,在区间内也会经历令人难以忍受的回撤。

平均来看,2000-2010年区间的十年十倍股中,区间最大回撤超过70%;2011-2021区间的十年十倍股中,区间最大回撤接近60%。

这两个回撤幅度都是相当大的。在这期间,不少投资者很难坚持,最终被震出局。

数据来源:Wind、安信证券

另外,从涨跌停的次数来看,十年十倍股的涨跌停合计次数,显著超过A股平均水平,涨跌停数量较多,也意味着更高的波动率。

因此,至暗时刻的坚守,对十倍股来讲十分重要。

而且十倍股的卖出时点,很考验人。在较为漫长的岁月里,业绩不及预期仅仅是对十年十倍股的短期冲击,甚至会给出更有吸引的建仓时点(如同2012-2013年的白酒)。

而长期逻辑的证伪,才是十倍股合意的卖点(如2011年以后的传统周期行业)。

04

十倍股存在估值陷阱

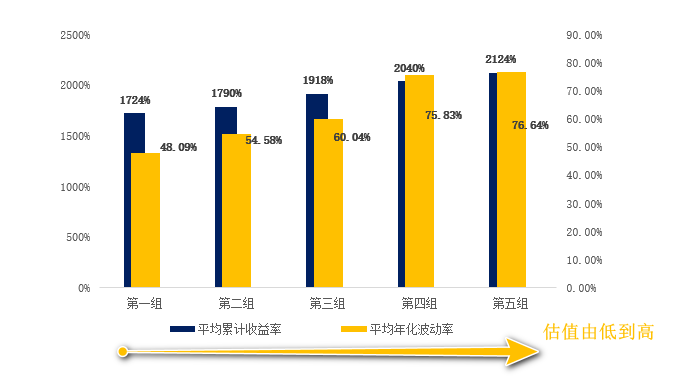

按照区间平均PE将全部的十年十倍股分位五组(第一组估值最低,第五组估值最高),对比了各组的平均涨幅和平均波动率:

在长期的上涨过程中,并非买低估值就万事大吉。

反而是估值越高的组,平均收益率越高。

第一组(估值最低组)的累计收益在17倍左右,而第五组(估值最高组)的累计收益超过21倍。

这是因为在市场上博弈的过程中,对企业增长前景的看好和对产业趋势的乐观,往往会带动估值中枢的提升,并且会顶着高估值一路上扬。所以长期来看,会出现“不错,但很贵”的十倍股。

但是,从波动率的角度来看,高估值组也有着更高的波动率。

数据来源:Wind、安信证券,小基快跑制图

一方面,十倍股估值并不低,意味着股价很有可能“不便宜”。

另一方面,涨幅越大的十倍股,波动率可能更大,需要投资者有更强的心理承受能力和更多的耐心。

双重因素叠加,会让很多人“望而却步”,或者守不住。

对优秀企业来讲,十年十倍或不是终局。它还可能成为二十年二十倍股、五十年五十倍股、百年百倍股。

要赚到十年十倍、百年百倍,不仅需要找到那些可能走向伟大的企业,还需要我们摈弃噪音,陪着它们共成长。

寻找与坚守,同样重要。

优秀公司达到市值顶峰所用时间

数据来源:Wind、安信证券

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2022-05-18 19: 13

2022-05-18 18: 57

2022-05-18 18: 43

2022-05-18 18: 42

2022-05-18 18: 40

2022-05-18 18: 39