最近,由于美国通胀持续处于高位,市场对激进加息引发的经济衰退担忧日益加剧,加上市场流动性收紧和企业盈利下行的双重压力,导致美股持续调整,出现多次大跌,道指更是连跌八周创下历史记录。在这个背景下,欧、日、韩等多国股市也纷纷随之下跌。

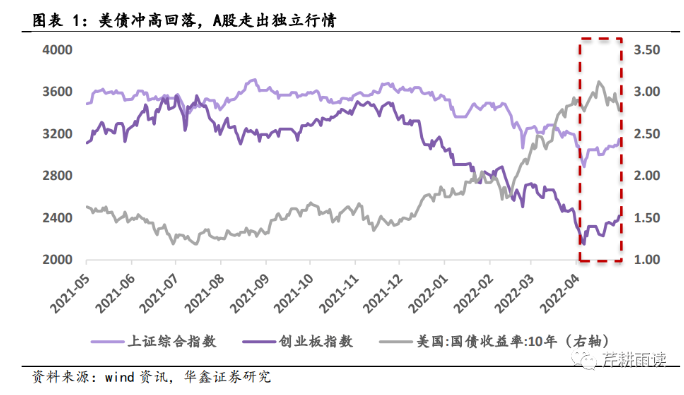

正当人们担忧A股会不会又像此前屡屡被吐槽的 “跟跌不跟涨” 一样时,我们大A股却顶住压力走出了独立行情,从4月底开始逐渐呈现反弹趋势,上周,沪指收复3100点关口,三大股指周线集体收获“两连阳”。

为什么A股可以上演这样一段独立行情呢?咱们投资者又可以怎样把握和参与呢?小诺就来跟大家一起聊一聊。

A股为何能上演独立行情

原因比较多,但是要说主要原因,小诺觉得有三条:

一、直接原因是美债收益率冲高回落,对A股压制有所缓解

首先,我们要知道,国债是一个国家以政府信用作为担保的债券,因为以本币计价的国债是具有无限清偿能力的,所以美国国债收益率反映的是美国市场上的无风险收益率。美国国债有不同期限,其中十年期国债的收益率是全球所有金融资产价格的一个重要衡量标尺。

为什么这么说呢?因为我们知道资本市场是逐利的,在美国十年期国债利率水平较低的时候,市场热钱会更愿意往股市、商品、外汇等市场中涌进;但随着十年期国债利率不断上升,其他金融市场的吸引力就减弱了。

那么最近出现了什么事儿呢?

美国十年期国债(以下简称美债)收益率一路上涨,终于在5月5日晚上涨过了3%大关。

要知道,这可是美债过去14年以来的天花板呢!

如果再把时间拉长来看,美债在过去50年内,只有在2008年、2013年、2018年3次摸到了3%的关口,而且2013、2018年也只是摸了下这个关口就掉回去了。

所以,3%看起来不高,但一旦突破,对全球资本市场都会带来一定的冲击。

这其实很好理解。

美债收益率3%,根据复利公式计算,意味着,我拿着这个“无风险收益”24年,就可以复利翻倍了。

这对全球的资产都是一个重重的拷问了——毕竟,如果你投资的有风险资产收益,还赶不上无风险收益的话,那谁还会愿意去买。

因此,也就出现了前文中提到的,美债利率加速上升,会影响到全球资产。前几个月,A股可是一直扛着这个外部压力呢。

但是这种情况在5月6日之后开始缓解,美债收益率在5月6日冲高到3.12%之后开始回落,这让A股市场几个月来受到的压制得到部分释放,所以我们就可以看到,从5月6日到上周末,上证综指、创业板指分别上涨4.8%、7.7%。

二、更深层原因是中国两国所处经济周期不同

海通证券认为,A股能走出独立行情背后主要源自于中美两国的经济周期错位,以及中美股市估值所处的位置不同。

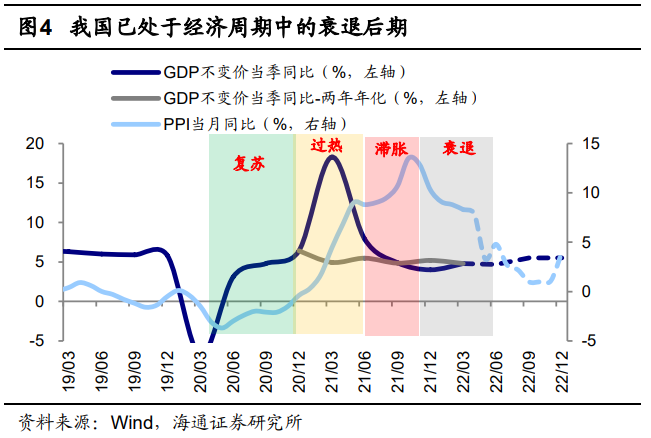

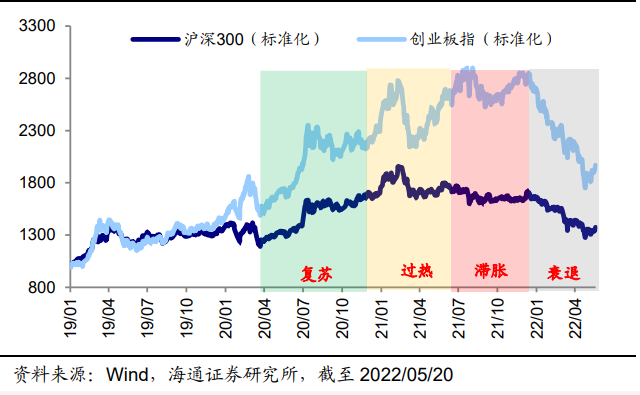

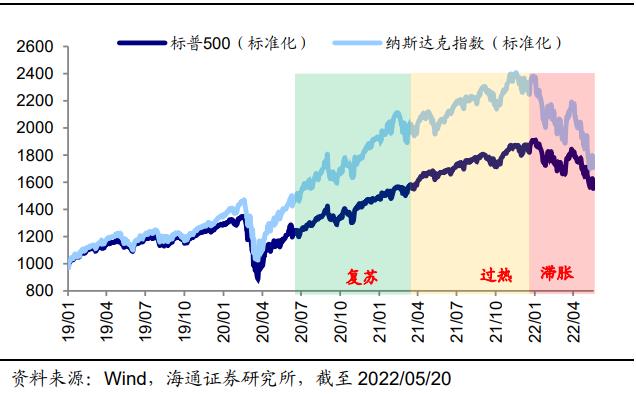

从经济周期的角度来看,我国经济从2021年中后开始回落,同时通胀上行到高点,因此2021年下半年我国投资时钟进入滞胀期;到了2021年底至今我国经济下行进入后期,同时通胀开始下行,属于投资时钟当中的衰退前期;而目前随着稳增长政策不断加码,我国的投资时钟正步入衰退后期。

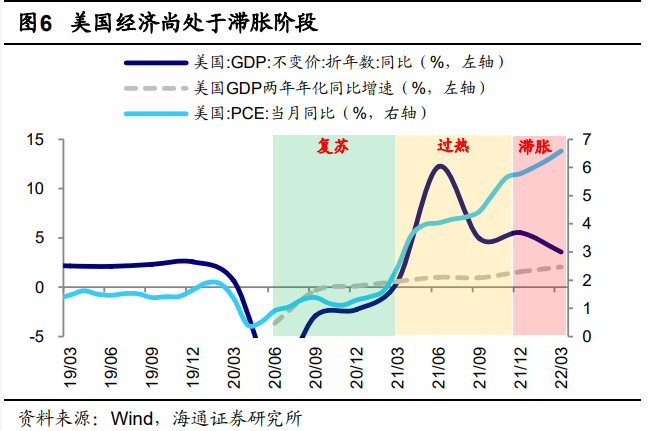

再看美国,由于此前在疫情冲击下美国经济的复苏要晚于中国,因此经济周期的轮动也应该比我们更慢一些。

可以看到,今年以来,美国的经济增速开始放缓,整体处于滞胀阶段。而近几个月来美国的通胀数据持续处于高位,4月美国CPI同比仅从3月8.5%小幅降至8.3%,这让市场担心美联储为应对通胀将大幅加息,进而使得美国经济过早过快地陷入衰退。尤其是美国近期披露的部分经济和企业盈利数据较弱,这进一步加剧了市场对美国经济下行的担忧。

根据投资时钟的大类资产轮动规律,股市往往在衰退后期时企稳。所以当A股和美股处于不同的经济周期时,会出现不同的独立行情,也可以理解了。

三、A股当前的估值性价比更高也是重要因素

除了经济周期之外,主流机构一致认为,估值水平足够低也是导致A股走出独立行情的主要原因。

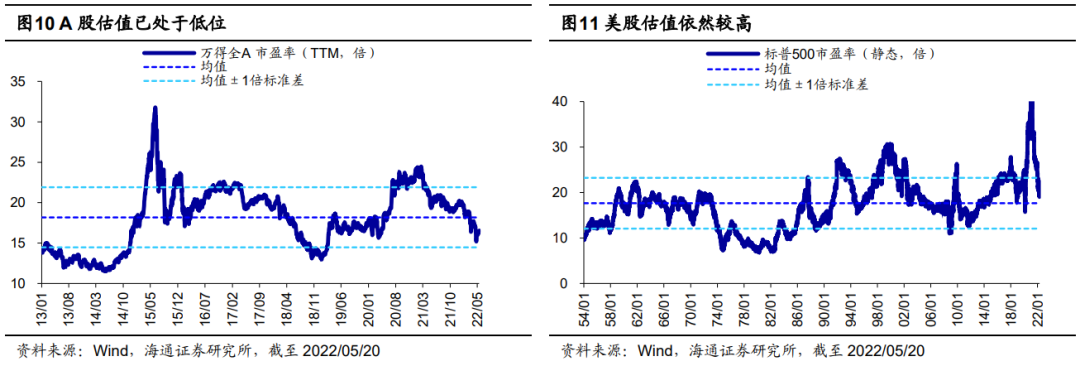

咱们A股经历了此前比较长一段时间的持续调整,已经处于历史偏低水平了。

中信证券测算了从2013年以来A股历经了2轮完整牛熊周期至今的估值水平,数据显示,在今年4月A股达到年内低点时万得全A的PE为15.2倍。处于2013年来从低到高26%的历史分位。

即便近期A股已明显反弹,但截至2022年5月20日, 万得全A的PE依然只有16.5倍,距离2013年来的PE均值18.2倍依然有一段距离,目前PE仍处于2013年来从低到高31%的历史分位。而若以2005年为起点,至今A股已经历了4轮完整的牛熊周期,目前A股PE也仅处于05年来从低到高27%的历史分位。

与A股不同,美股的估值在经历了大幅回调后目前标普500的PE仍有19.0倍,依然处于历史上中等偏高的水平。

相比而言, A股当前的估值分位性价比就比较高了,安全边际也已经较高。这也是为什么A股能走出独立行情的重要原因。

对普通投资者有什么意义呢?

面对外盘的调整,咱们A股能够走出这样的独立行情确实难能可贵。从上文的分析中咱们也会看到,其实不仅仅是外部压力的减轻,还有咱们A股估值水平的性价比较高,以及复苏提前于美国、经济周期所处阶段不同导致的,也是对咱们近期频繁出台的稳增长政策一份较好的答卷。

在这样的大背景下,咱们普通投资者可以怎样参与其

一、不必过度悲观,A股走出独立行情的重要因素是当前估值水平的安全边际已经比较高了,市场下跌空间有限,可以用基金定投的方式适当参与。

普通投资者把握不好具体的投资时间,其实可以选择在这样估值处于历史低位水平的时候进行“基金定投”。这样既可以开始提前“左侧布局”,保证当市场回暖的时候自己是“在场”的;也可以即使在市场下跌的时候累积一下廉价筹码,拉低整体持仓成本,更进一步降低持仓风险。

二、关注重点赛道。

小诺总结了一下,在近期各大机构点名关注的重点赛道中,主要有这么几个方向:

1、由于美债利率上行已趋缓,美股也表现出一定阶段性企稳的趋势。其中,以科技成长和高估值白马为主的纳斯达克指数已较低点大幅反弹,并有望与A股科技板块共振。

同时,从估值水平和业绩确定性和维持高景气度的方向来看,高新技术、半导体材料等板块对外界干扰免疫力较强,值得重点关注。

2、随着国内疫情逐步改善、政策的不断加码推动衰退进入末期,“疫后复苏”及“稳增长”板块也值得关注。

结语

最后小诺想跟大家感慨一下,走过了三十多年的中国A股市场,也在慢慢的日益成熟。这次的独立行情,展现的不仅仅是国家对“稳增长”的决心、投资者对A股的信心,也体现出了咱们的资本市场日益稳健、中国经济独立性在不断增强。

风险提示:市场有风险,投资需谨慎。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资者投资于本公司的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

2022-05-24 21: 49

2022-05-24 21: 46

2022-05-24 20: 29

2022-05-24 20: 07

2022-05-24 20: 05

2022-05-24 20: 03