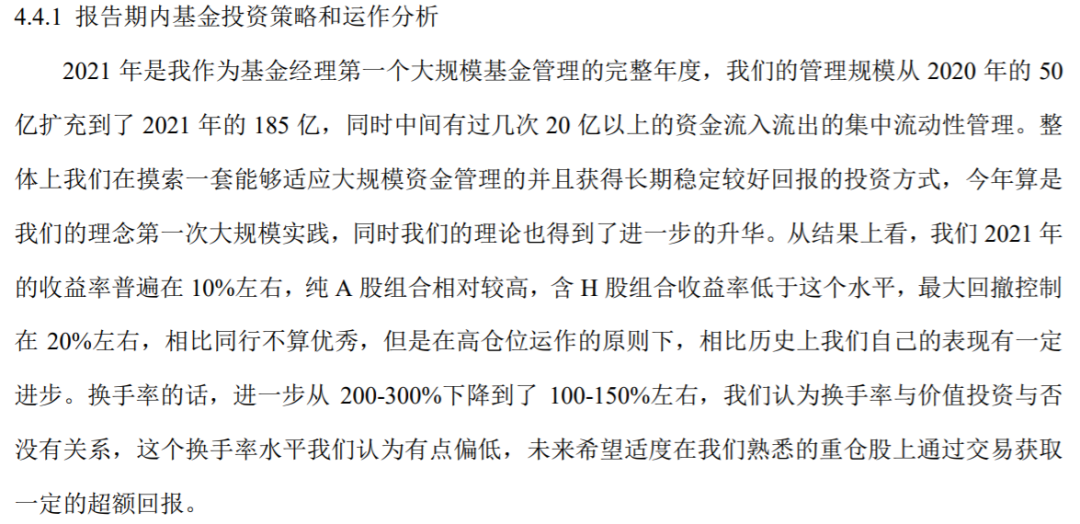

基金亏了不少,除了气到跳脚,你有对自己的投资复盘过吗?你知道该从哪些方面复盘吗?对于散户基民朋友来说,有必要每个季度、每半年对自己的前一阶段的投资做一个深度复盘。特别是在市场行情不好的时候,复盘的意义更能凸显。基金经理也经常复盘,每当基金季报披露的时候,在4.4这一部分,我们就能看到基金经理们长短不一、风格迥异的“小作文”。

在这些小作文里,有人怅然若失,重新审视投资逻辑;也有人心情欢畅,一切皆在预料之中。这些都是基金经理们的“复盘手记”。其实,无论是专业的投资人还是普通的散户投资者,都有可能预判失误,出现亏损。但是最终能扭亏为盈的人,会通过复盘,搞清楚哪里做得好,哪里做的不好,未来如何改进。挖掘基根据自己的经验,总结出了适用于普通投资者的基金投资复盘四步法:回顾投资目标-评估投资结果-分析盈亏原因-提炼进阶技能。一起来看!这一步是最简单的,但还是要给大家提供一个错误示例和一个正确示例。

正确示例:测了一下我属于中风险等级,这次打算投入20万元买基金,其中10万元购买XX股票型基金,目标三年年化15%左右;另外10万元购买XX固收+基金,目标三年年化8%左右。

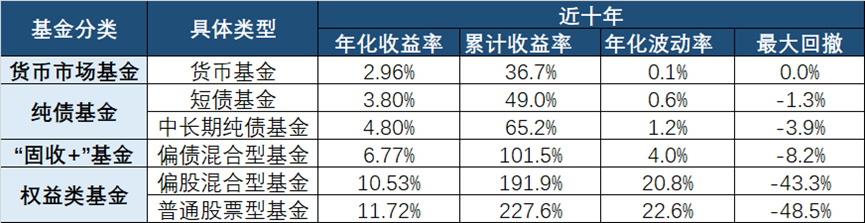

也就是说,设定目标的时候一是要结合自己的风险收益偏好,二是要带有期限,三是要切合实际,四是要相对细化。(数据来源:Wind,统计区间:2011-1-1至2021-12-31。收益率和最大回撤指对应的万得基金指数表现,具体包括普通股票型基金指数、偏股混合型基金指数、偏债混合型基金指数、中长期纯债型基金指数、短期纯债型基金指数、货币市场基金指数。指数历史业绩不预示未来表现,也不代表具体基金产品表现。)在回顾目标后,需要对照目标和结果,找出亮点和不足。可以通过三个问题来评估:

Q1:最初的目标收益有没有实现?和收益目标的差距有多大?如果亏损了,有没有超出你的承受范围?Q2:持仓中的扛把子基金是哪几只?创造了多少超额收益?Q3:持仓中拖后腿的基金是哪几只?对于实现目标收益拖累有多大?

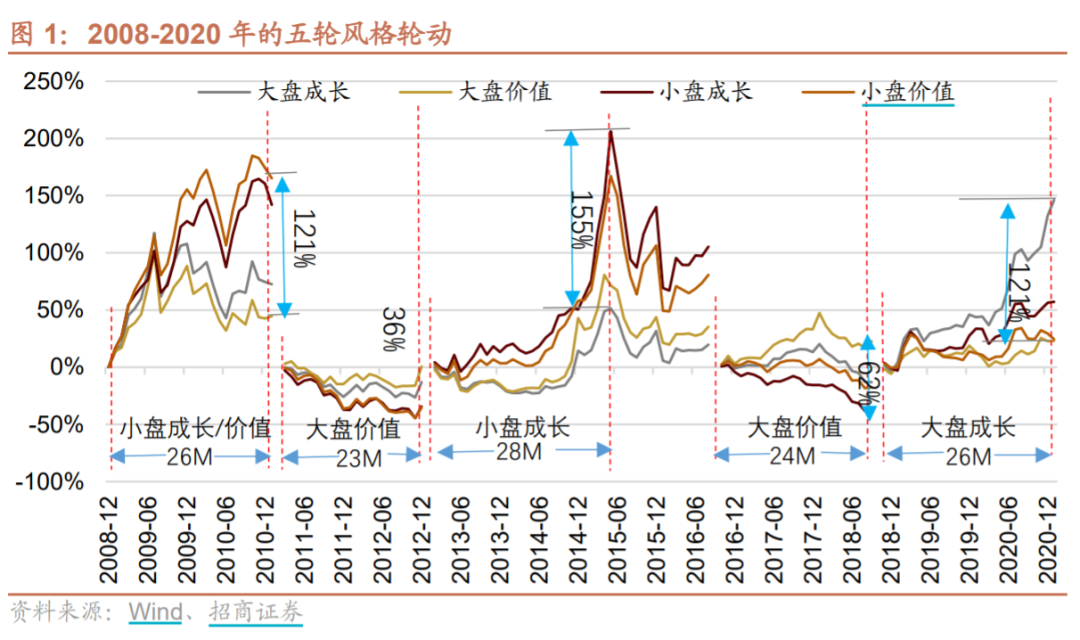

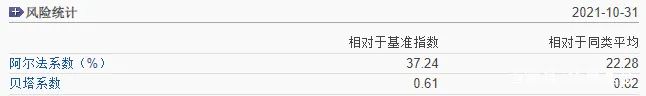

很多平台比如天天基金就会给出持仓基金各个阶段的收益贡献,大家在复盘的时候可以参考。一般而言,如果投资收益目标设定合理,但最终未能达成且相差较远,主要是有两大类原因,一是基金表现差,二是自身操作行为出错。今年很多基金表现不佳都是由于市场深度调整带来的普跌,当内外部复杂的负面因素交织,投资者情绪较为悲观,好的个股会被错杀,导致相关基金受到拖累。但是随着存在于市场中负面因素逐渐解开,投资者情绪也会在犹疑中转向乐观,优秀的基金都能重振雄风,跟随市场水涨船高。每一个阶段都有占优的市场风格,也就是资金的偏好。近10几年来,A股出现了多轮明显的风格轮换,每一次风格切换都会对基金相对收益产生巨大的影响。开年来美债收益率持续上行,对高估值的成长板块形成较大压制,但是随着市场逐步走出底部区间,成长板块王者归来,相关基金也会再起东山。但是,市场普跌也会掩盖掉一部分自身问题大的基金,这个就需要火眼金睛去辨识了。如何辨识呢?与同类型、同行业基金进行对比。

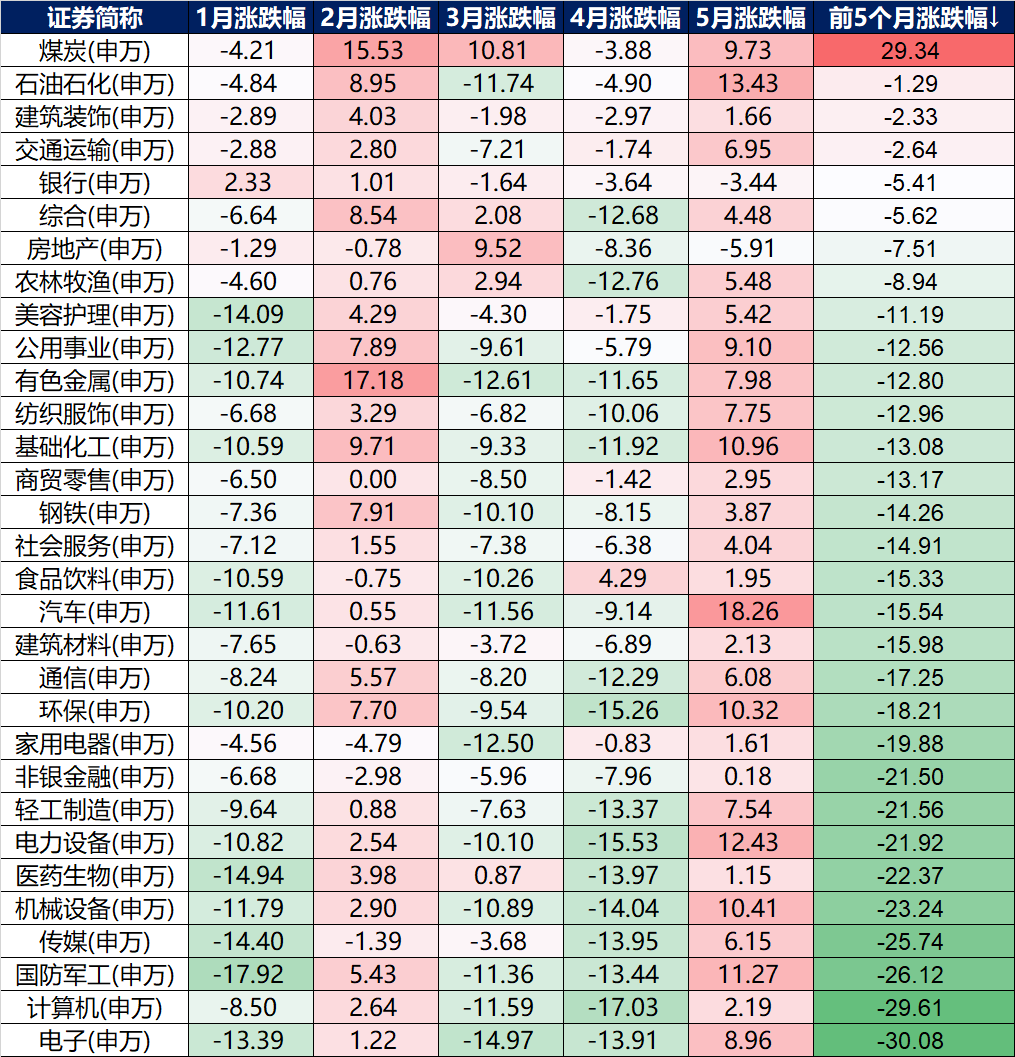

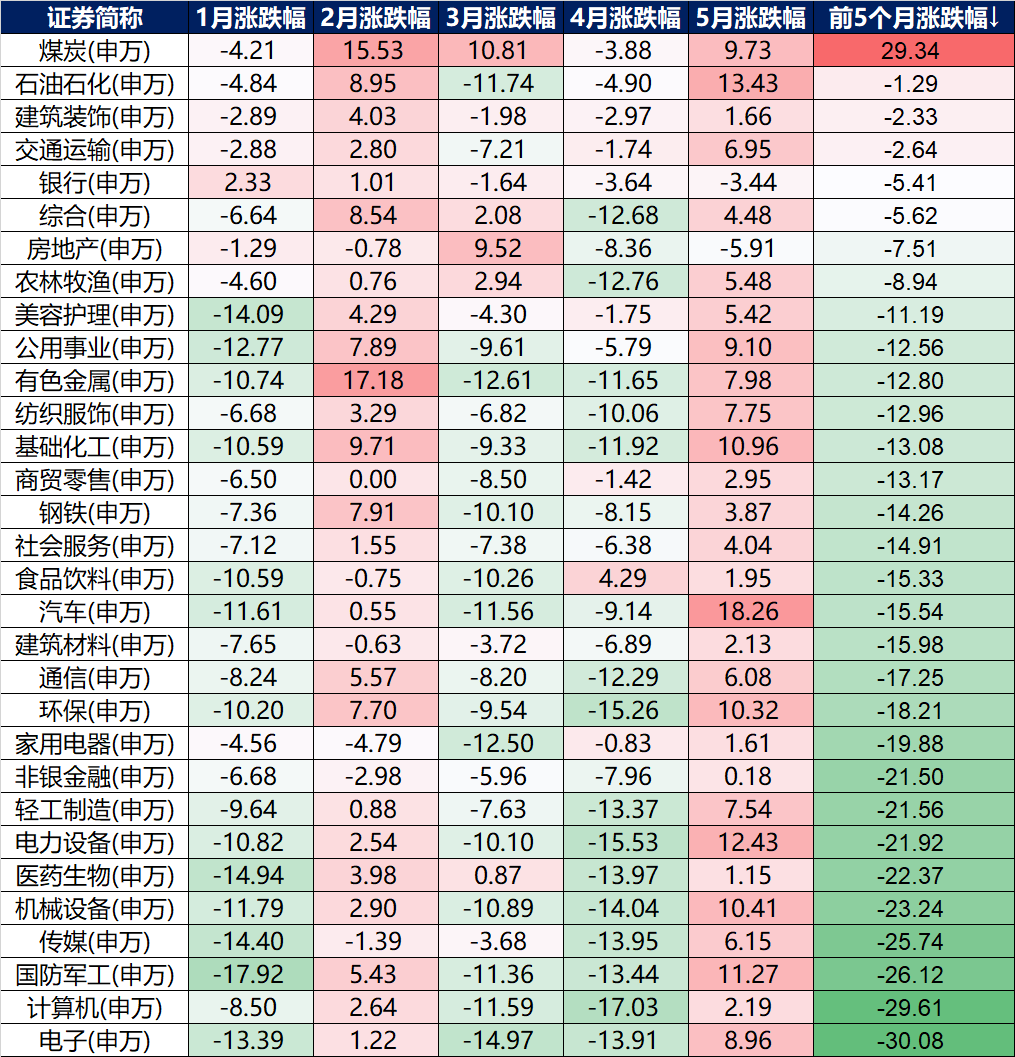

如果长期来看,同行业同类型的基金都在涨的时候它在跌,在跌的时候它跌的更多,这就需要格外当心了。可以通过晨星网查它的阿尔法系数,相对同类平均是负数,可能就说明基金经理的管理能力欠佳。如果基金经理迟迟没有公开就此做出解释并告知大家下一步的应对计划,就可以考虑基金转换了。从申万一级31个行业的表现来看,可以发现其实年初以来除了2月和5月的两波反弹行情外,行业涨少跌多。但是下跌的幅度差别较大,价值风格如建筑、银行、地产等表现明显优于成长风格如电子、计算机、军工等行业。

如果投资者因为自身偏好而将大部分资金或全部资金都投入到成长板块中,很可能会亏到怀疑人生,在成长风格王者归来之前承受极大的心理压力,跌跌不休的市场中,经常会出现:想要抄市场的底,市场却抄了我的家。有同感吗?之前和一位基金经理聊天,问他如何看待基民抄底这件事情。他的答案是:抄底是个交易术语,不应该是基民的投资方式吧!自己体会一下。挖掘基觉得不是不能抄底,而是抄底不能凭感觉,要找准信号、把握节奏。有些投资者希望博取短线收益,因此频繁进出、过度交易,非但没能接住“市场飞刀”,反而被斩于马下。就拿最近最热的汽车板块的板块来说,经历了一段时间的调整后,二月中下旬汽车板块连收6条阳线,筑起一个小底,你当时看到了希望,觉得可能要反弹了,于是大手笔一挥重仓买入。但是进去之后并非你想的那样,随着上海疫情的发酵,汽车板块继续下跌,到了4月底你实在撑不住了割肉离场。

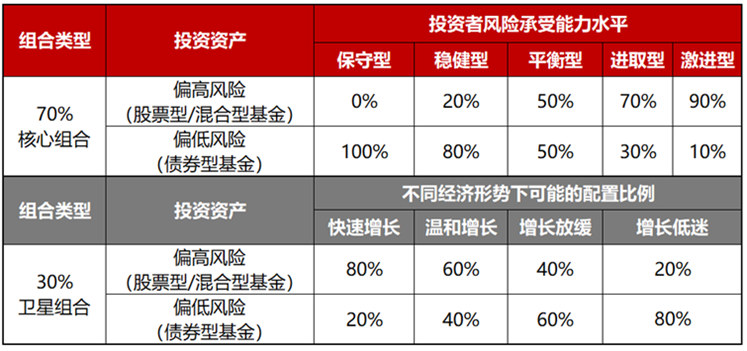

让你更没有想到的是,你这一走,汽车的行情回来了,复产复工加上各种政策补贴的利好,汽车板块开启了单边上涨,目前已经涨了30多个点了。(数据来源:Wind)很多投资者不重视仓位管理,将自己所有可投资的钱全部“梭哈”进入市场。当风险来临时,当筹码越来越便宜的时候,这些投资者会发现,自己除了“被动躺倒”没有任何还手之力。市场是无法预测的,只有均衡配置才可以在熊市喝上口汤,在牛市中大快朵颐,这也是对市场敬畏的一种方式方法。首先,有必要配置一部分风险相对较低的债券型基金作为底仓,即便是激进型的投资者,也不建议all in权益,投资的本质其实是在收益和风险之间找平衡。(来源:参考《这样做,迈出投资第一步》,中信出版集团,以上仅为示意表,不构成具体投资建议)其次,可以留部分仓位给商品基金和REITs基金,没有一个市场永远是牛市,但永远有市场是牛市。商品和不动产与股债相关性较低,能够起到“东边不亮西边亮”的作用。此外,在配置权益型基金的时候也要做好行业和风格配置,价值、成长两手抓。在不确定基本面拐点何时到来之前,这是提高容错率的最佳方案。要找准信号并且把握好节奏,有什么信号呢?跌幅、股债比、估值都可以参考。比如想抄大盘的底,那么当沪深300指数的市盈率PE低于近五年30%分位时,代表市场估值偏低,是相对便宜的位置。采用什么节奏抄底呢?定投。目前沪深300指数的市盈率PE已经处于近五年30%左右的位置,对于定投而言,早就已经进入高性价比的 “击球时刻”。(数据来源:Wind)如果在这之前尚未开启定投,此刻应该勇敢加码定投,抢占更多的便宜筹码,一旦市场好转,可以迅速达到投资目标。当然了,抄底的前提是保证手里有子弹,这是要在前期就规划清楚的。对于普通基民而言,想要避免被收割韭菜,一定要纠正错误的投资动作。How?第一至少对金融市场、对基金产品要有一定认知和了解,第二要不断修炼心态。平时可以多看看高质量的理财公众号和财经资讯APP,或者基金公司各平的专业直播,紧跟时事热点和市场动态,长此以往便能独立思考形成自己的理解,无形中形成正确的养基理念,告别追涨杀跌和人云亦云。其实,无论是选股还是买基,弈棋甚至人生,都需要复盘。复盘的内容有所差别,但是本质都是一样的:审视过去的市场,审视过去的自己。如果大家最近也在看正午阳光的热播剧《欢迎光临》,肯定会和挖掘基一样想要吐槽“陈精典”这个角色,躺平不思进取却把发财梦寄托在炒股身上。但他是怎么炒股的呢?剧中有两个细节,第一个他加了一个荐股群,听里面所谓的“老师”推荐股票;第二是半夜10点他拿起手机狂叫:“涨了涨了!”大哥买的是美股吗?金融本科毕业的他原本有能力通过分析、学习成为更加理性、专业的投资者,但他却懒于进步,还对追求上进的身边人冷嘲热讽,虽然目前还未剧终,但也能料想到他的结局。有句话叫:每个人都只能赚自己认知以内的钱,这就要求我们要不断学习理财知识,扩充自己的知识圈。时刻不要忘记学习,不要忘记反思内省,不要成为现实中的“陈精典”。