4月,疫情对经济影响加大,消费受冲击最为明显,其次是生产,再次是投资。消费方面,可选消费是主要影响因素,必需消费也边际弱化。生产方面,上游生产受涨价支撑,但中下游生产大幅下滑。投资方面,制造业投资与基建投资仍具韧性,或主要受益于“稳增长”发力。资金压力加大叠加疫情扰动,房地产开发投资增速进一步下滑,地产需求端仍未见明显改善。经济下行压力加大背景下,货币政策宽松加码,5年期LPR下调;国务院部署6方面33项稳经济措施,并召开全国稳住经济大盘电视电话会议,强调狠抓落实,并出台细则促进政策落地。海外方面,变异株病毒扩散风险增加,海外疫情再呈上升趋势,美国劳动力市场仍然紧张,目前通胀预期仍在高位,美联储政策重心仍在控通胀,5月议息会议如期加息50个基点,6月正式开启缩表。受能源价格大幅上涨影响,欧洲多国CPI增速均处历史高位。

海外市场方面,5月议息会议之前,市场对美联储加息预期走高,带动美债冲高,5月FOMC会议落地加息50个基点、6月份启动缩表,联储没有更加鹰派的趋向,弱化了市场加息预期的继续演绎,美债冲高趋势短期有所缓解,美元指数也有所走低。A股市场在国内疫情拐点出现、稳经济政策不断加码背景下好转,大部分板块均有所上涨,其中汽车、石油石化、电力设备涨幅居前,地产、银行板块下跌。股指方面,主要股指均有一定涨幅,2022年5月上证综指、深证综指、沪深300、中小板指、创业板指涨跌幅分别为4.57%、6.82%、1.87%、4.53%、3.71%,南华工业品指数上涨1.71%。

分行业来看,各行各业普遍上涨。2022年5月涨跌幅前五的行业(申万一级行业,下同)为汽车、石油石化、电力设备、国防军工、基础化工,涨跌幅分别为18.26%、13.43%、12.43%、11.27%、10.96%;涨跌幅后五位的行业为房地产、银行、非银金融、医药生物、家用电器,涨跌幅分别为-5.91%、-3.44%、0.18%、1.15%、1.61%。

表1:5月A股主要指数表现

数据来源:Wind,2022年4月30日至2022年5月31日

主要宏观数据简评

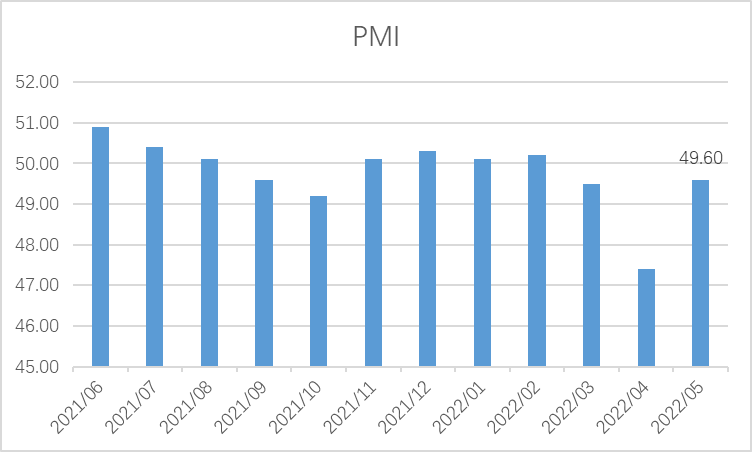

5月PMI点评:疫情影响经济最差时期已经过去,PMI有所回升。

✧ 1)5月制造业和非制造业PMI皆实现触底反弹,非制造业PMI由于受疫情冲击更加明显,因此反弹力度也更大。5月制造业PMI为49.6%,较上月反弹约2.2个百分点,其中大型企业PMI为51.0%,重回扩张区间。5月非制造业PMI为47.8%,高于上月5.9个百分点,但是相较本轮疫情前的51.6%仍有一定距离。拆分制造业PMI来看,PMI主要由生产和新订单的增加拉动,同时供应商配送时间有所缩短。

图1:5月制造业实现触底反弹

数据来源:Wind,截至2022年5月31日

✧ 2)供需:产需两端皆有所恢复,生产改善略强于需求。5月生产指数为49.7%,高于新订单指数的48.2%。虽然生产和新订单指数仍位于临界值以下,相较4月数据皆有明显回升,但恢复动力有待加强。

✧ 3)库存:产成品由被动补库存转为主动去库存,原材料采购也有所回升。受益于需求和生产的修复,产成品库存由被动补库转为主动去库存,5月产成品库存指数为49.3%,较上月下行1个百分点。生产修复在推动产成品主动去库存的同时,也推动了采购的回升和原材料的主动补库存。这意味着后续生产端有望继续改善。

✧ 4)外需:新出口订单触底回升,但改善略慢于内需。5月新出口订单指数为46.2%,虽然仍位于临界值以下,但较4月上行4.6个百分点。但是5月新出口订单指数低于新订单指数的48.2%,意味着外需的改善慢于内需。除了中国本身疫情扰动对出口的冲击之外,海外贸易需求也已进入下行趋势。因此,虽然疫情结束或使得中国出口短期反弹,但是年内整体下行趋势难以改变。

✧ 5)供应链:供应商配送时间有所缩短,但指标仍位于历史较低水平。5月供应商配送时间指数为44.1%,较上月上行6.9个百分点,出现明显改善。虽然随着本轮疫情的缓解,供应链有所修复,但是自2021年3月以来,全国供应链配送时间指数持续位于临界值以下,并且也处于历史较低水平。

✧ 6)从制造业而言,与防疫保供相关的行业,比如农副食品加工业、纺织服装(涉及口罩、防护服等)、医药制造的PMI继续维持在高位,并且表现出明显超季节性。从边际变化来看,5月化学纤维及橡胶塑料制品、汽车制造业、石油煤炭及其他燃料加工业PMI较上月明显改善,并且皆位于扩张区间。

6月股市展望

市场波动加大,建议均衡配置

5月份市场行情呈现超跌反弹的态势,前期受疫情影响下跌较多的成长板块相对亮眼。目前随着疫情影响逐步减小,稳增长政策持续发力,6月份市场仍有基本面支撑。但目前经济数据仍疲弱。往后看,经济仍面临多方压力,短期市场不能过于乐观,后续建议整体淡化指数。

目前成长股超跌基本上已经修复,后续市场风格将更加均衡,估值低位价值股受益稳增长将估值修复,而优质成长股仍在长期买入区间。后续我们依然对市场谨慎乐观,认为结构性行情仍可期。在组合配置方面,需要兼顾收益率和波动。降低组合回撤、均衡配置,在当前的市场环境下显得非常重要。

5月债市回顾

前期震荡,整体收涨

5月制造业PMI环比回升2.2个百分点至49.6%,超出市场预期。结构上来看产需两端仍处于萎缩区间但景气度有所改善。新出口订单指数虽然回升至46.2%、但处于20年6月以来第二低水平。从5月中观高频数据来看,30城商品房成交面积环比由负转正,汽车批发和零售销量环比改善,疫情对经济冲击最严重的时候已经过去。

5月债市窄幅波动后大幅收涨,全月来看收益率全线下行,其中长端下行更明显。前期宽信用预期变化导致债市波动,政策持续加码强化宽信用预期,而社融数据疲弱,疫情对经济冲击在数据上有所体现,叠加资金充裕,带动收益率下行。

5月央行公开市场共有逆回购投放1800亿元,中期借贷便利MLF投放1000亿元,逆回购到期1900亿元,中期借贷便利MLF回笼1000亿元,全月公开市场净回笼100亿元。5月整体资金利率宽松,隔夜质押式回购利率DR001环比下行41个基点收于1.38%,7天质押式回购利率DR007环比下行29个基点收于1.71%。

5月1年期国债下行11.87个基点收于1.91%;10年期国债下行14.12个基点收于2.69%。1年期国开债下行18.53个基点收于1.94%;10年期国开债下行10.72BP收于2.92%。

6月债市展望

仍会较为震荡

6月经济在疫情缓和后恢复速度可能加快,经济基本面难以支撑长端利率的进一步下行。但经济基本面并没有很强的拉动主线,高频数据显示5月的消费、地产销售情况等仍未企稳,央行主动收紧资金面的可能性较小。受到央行上缴利润、留抵退税、信贷需求疲软等影响,目前流动性维持在宽松局面,资金利率运行在较低的位置。宽松的资金面依然有利于短期的债市表现。整体而言,收益率上行和下行的空间都相对有限,可能还会维持一定的区间震荡格局。

2022-06-09 17: 59

2022-06-09 17: 59

2022-06-09 17: 56

2022-06-09 17: 55

2022-06-09 17: 47

2022-06-09 17: 45