没有芯片板块的持续高增,没有白酒行业的旱涝保收,也没有油气板块的通胀抬升,公用事业板块在大家的投资蓝图里似乎是个“小透明”。但是如果把眼光转向日常生活,我们会发现这个板块与我们每个人都息息相关。

尤其是在今年3月底疫情以来,很多城市采取暂时的封闭政策,长期居家的我们突然发现自己和水、电、煤、垃圾分类这种行业打交道更加频繁了。

公用事业板块具体包含哪些行业?细水长流的它有哪些值得关注的细分领域?什么样的选股方法适用于这个板块?

本期大咖面对面,我们和浦银安盛公用事业研究员罗兰一起,逐一梳理公用事业中这些细水长流型产业的投资机遇。

公用事业板块,包含哪些具体行业?

公用事业是很接地气的板块。除了水、电、煤等基本保障公司以外,典型的公用事业公司还包括处理生活垃圾、餐厨垃圾以及工地上的建筑垃圾的企业等。

与其他行业不同的是,我国大部分城市中的公用事业是由国家和地方财政投资兴办的,性质多为国企或央企。对这些公司来说,盈利是次要的,民生保供是它们的首要任务。因此,在民生保供这些服务上,它们的盈利并不会很高。

公用事业本质上属于逆周期行业,而近几年的市场行情让这个板块更多了一些成长风格。最典型的例子是新能源发电和新型储能,作为能源改革环节中的重点,近年新能源发电的需求和供给都有高速增长,因此表现出了一定的成长性。

“整个公用事业要分开来看。比如现在比较火的新能源发电,它的外延式增长也非常强劲。另外,电力系统提出的新型储能以及特高压电网建设,这些部分都会给企业带来不错增长。”罗兰说道。

在罗兰看来,公用事业具有“稳增长”性质,相比于其他板块来说,公用事业企业大多已经过了高速成长阶段,正处于稳定发展阶段,因此,它也具有“稳增长”板块的一些特点。

首先,这些公司盈利增速稳定。相比于新能源等新兴行业每年50%以上的增速,公用事业企业的增速比较平稳,每年基本都维持在5%-10%左右。

另外,优秀的公用事业龙头都是现金流企业,所以他们的收入来源非常稳定,现金状况优异。在未来投入比较少的情况下,这些公司会选择用分发股息的方法来回馈投资者。所以这类股票的股息率通常都比较高。

最后,公用事业股票的估值相对较低,目前公用事业PE-TTM在26倍。往前看10年,已经接近底部估值。与新能源车53倍、光伏36倍的估值相比,也是非常低的一个板块。

“如果投资长线,公用事业是值得长期持有的板块。它不会在短期内给你20%-30%的回报,但是时间拉长看,绝对是有超额收益的。”罗兰说道。

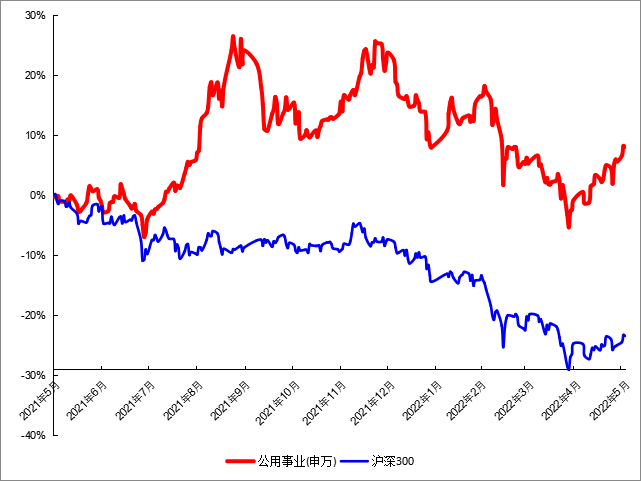

图:公用事业(申万)指数与沪深300指数近1年走势

数据来源:Wind,数据区间:2021.06.01-2022.06.01(基日为2021.05.31)

“稳增长”+“双碳”,电力板块潜力可期

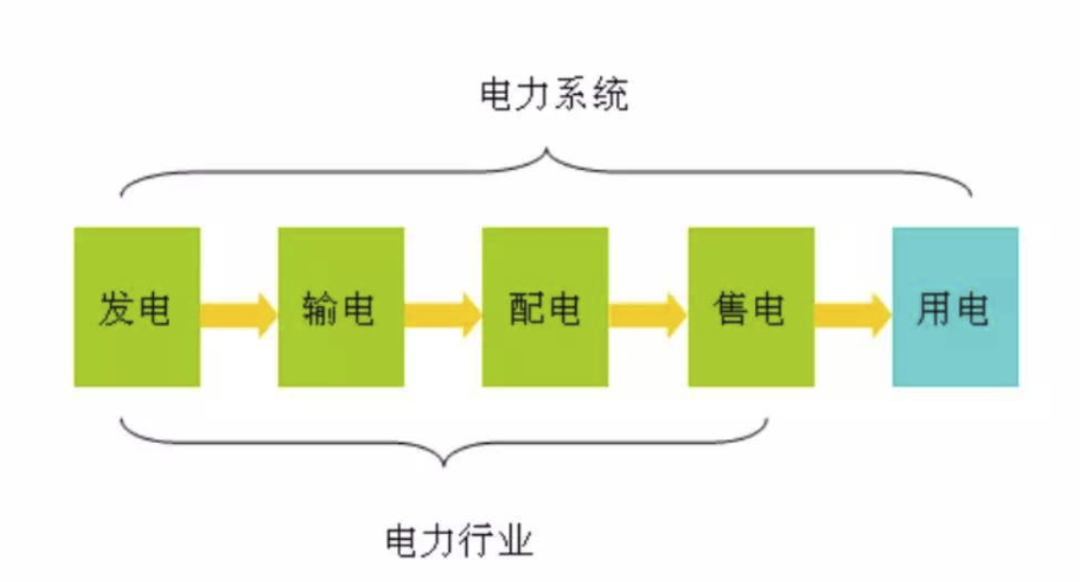

我国电力行业主要分为四个环节:发电、输电、配电、售电。

图:我国电力行业各环节

在2002年之前,我国电力的四个环节都是一体的,均由电力部下的国家电力公司来承担。

2002年我国进行第一次电力体制改革之后,电力体制发电端被分离,就形成了以“五大四小”为代表的发电集团承担发电职责,剩下的三个环节由电网企业承担的格局。直到最新一轮电力体制改革之后,电网企业的主要职责只有输电、配电了。所以在目前的电力体制下,电网企业是受监管最多的。它需要保证稳定的供电,维持政府规定的稳定价格,不得从中套利。但是这只是针对居民用电部分,除此之外,大部分工商业用电仍旧是由市场行为决定的。总的来说,我国目前的电力市场正在逐步走向开放。

在目前国内的电力供应市场上,风电和光伏在装机容量和发电量上增速较快,尤其是最近2-3年,二者的发电量绝对值提升非常明显。核电在基数比较低的情况下,同样实现了高速增长。而水电和火电的供应却有缩小的趋势。前者主要是因为我国大型水电站已经基本开发完成,所以增长空间不大,而后者则是因为与能源转型方向和环保理念相悖,在一定程度上受到政府压制,因而装机量有所减少。从这个角度上来看,风电、光伏等新型能源未来的增长空间还很大,属于成长性较强的领域。

“双碳”目标提出后,我国能源结构确实在转型,但是也必须看到,这个过程非常缓慢,新能源不可能在短期内就能完全代替火电。这个思维误区也是导致去年夏天部分省份拉闸限电的原因。

风电和光伏比较依赖自然资源,如果资源跟不上,其输出就会有波动。另外,中国的储能行业仍然在初期发展阶段,所以新能源电网稳定性压力很大。

在罗兰看来,火电在相当长的一段时间内还不会完全退出中国能源体系,它可以提高中国的能源安全水平。因为相比于天然气,中国的煤炭储备更多。与此同时,未来3-5年,新能源发电会高速增长,建造成本、储能成本会下降,可能在5-10年内会替代一部分火电。罗兰认为未来3-5年,火电、核电和新能源的发展会是一个齐头并进的态势。

投资公用事业,什么方法最合适?

罗兰认为要把握公用事业的细分板块潜力,有两个确定逻辑:“双碳”政策带来的机遇以及传统能源业绩反转的逻辑。

从2-3年维度来看,首先是“双碳”目标带来的投资机会。这其中受益最大的是电力。从估值来看,新能源板块目前还在历史比较便宜的位置。主要原因在于,之前新能源项目有很多补贴,一些拖欠的补贴在今年都陆续发放了,这就使得相关企业现金流得到很大改善,再叠加未来3年装机量可能出现的爆发式增长,新能源发电目前的业绩是非常可观的。

另外,传统能源业绩反转的逻辑也不容错过。首先是火电行业,去年煤炭价格曾一度超过2000元/吨,导致火电企业出现大幅亏损。而今年政府对电价进行了较为严厉的控制,这样成本就会有所下降。目前火电的基本面已经处在至暗时刻,罗兰预计煤价、电价在新常态下有望释放较大业绩弹性,今年火电龙头盈利会有明显反转。

在罗兰看来,公用事业标的分为稳定性标的和弹性标的两种。投资者需要根据对自己收益的预判来做选择。弹性标的短期波动较大,适合波段性操作,例如火电龙头,其资产规模大、装机高,相对来说会有更高的弹性。而稳健型标的短期走势平稳,适合长期持有,这样的企业通常股息率很高,这其中最具有代表性的就是水电。

2022-06-09 18: 18

2022-06-09 18: 16

2022-06-09 17: 59

2022-06-09 17: 59

2022-06-09 17: 56

2022-06-09 17: 55