一、市场情况

1. 交投行情

本周转债市场上涨,涨幅小于中证全指、上证指数。中证转债指数上涨1.46%,涨幅小于中证全指(3.01%)、上证指数(2.80%)。

● 分类别来看,本周超高平价券涨幅均值为0.27%,表现强于高平价券(0.17%)、中平价券(0.27%)、低平价券(0.20%)。

● 从转债规模看,本周大规模转债的涨幅均值为0.34%,表现弱于中规模券(0.43%),强于小规模券(0.12%)。

● 从行业来看,本周采掘(6.44%)、有色金属(4.55%)、汽车(3.93%)表现较好,钢铁(-0.28%)、传媒(-0.21%)、电子(-0.05%)表现较差。

本周成交量大幅攀升;转股溢价率位于历史高位,本周继续压降。

2. 行业走势

钢铁:本周高炉开工率环比上升0.51%,随着上海、北京有序复工复产,需求回升预期持续,螺纹钢产量环比上升2.68%,螺纹钢均价高位运行,本周小幅下降0.21%,铁矿石均价上行1.22%。

煤炭:随着终端情绪好转,本周焦炭焦煤价格继续上行,均价分别上行3.21%和2.85%。动力煤产地货源较为紧张,发运成本上涨,但受政策端压制,本周动力煤价格指数下行1.37%。

水泥:本周水泥价格继续小幅回落0.15%,地产调控政策边际放松支撑需求,但短期内供给仍然过剩。

有色:复工复产节奏加快,5月份国内社融数据超预期,铜价环比上行,其他主要金属价格铝、锌、铅、锡等有所回落。

化工:俄乌冲突以及西方制裁继续,本周原油价格再次突破120美元,主要化工品价格跟随油价上行,聚酯出厂价上涨9.62%,涨幅较大。

猪肉:本周猪价基本持平,全国猪价依旧以稳定为主,南方小幅下跌,目前全国猪肉价格平均15.7元/kg。

二、机构观点

(一)广发固收

宽信用阶段的社融总量扩张时期,利率往往有上行压力,可能间接冲击转债估值。不过当前流动性宽松可能延续,资产荒格局难改,长端利率上行和下行空间均相对有限。综合来看,流动性宽松叠加长端利率中枢处于低位,意味着转债市场在未来一定时间内可能仍难以摆脱高溢价的桎梏,但若后续出现短期利率波动带来的估值冲击,则更多是值得关注的配置机会。

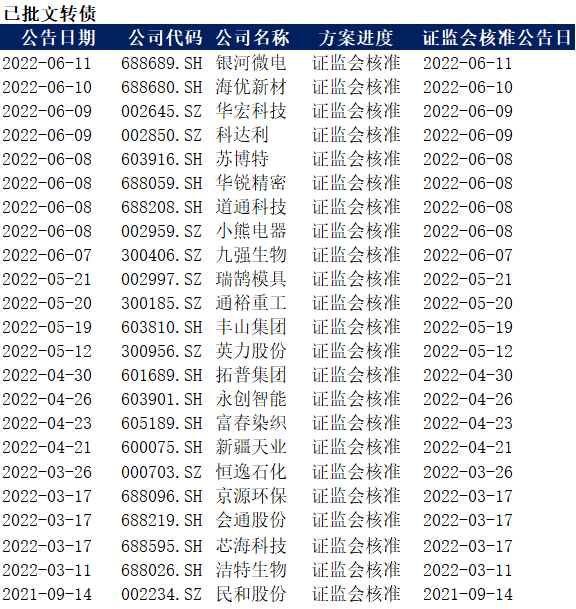

除估值之外,本周转债市场还值得关注的边际变化是,大盘新券开启发行,叠加转债预案集中审批通过。进入6月之后,虽不是年内稳定发行高峰,但新券供给通常也会迎来边际复苏。在本周大量批文补充之后,待发转债规模也较为充足,且不乏值得关注的重点品种。

综上,当前我们的策略建议仍是以绝对价格或溢价较低的稳健价值品种为基石,进而利用短期内小盘成长正股的反弹趋势,寻找可以匹配高估值的弹性机会,并密切跟踪估值波动带来的潜在增配窗口。

(二)华泰固收

转债平均绝对价位已升至117元、平均平价溢价率上涨到43%(对应平均平价87元),债股性双双变差。转债估值处于相对高位且带有一定泡沫意味着转债依然难以重仓,而债性差意味着安全边际不足、股性差意味着转债跟涨能力较弱,显然转债不在 “舒适区”,不再进攻,甚至可以锁定部分获利。我们建议转债投资者继续保持持仓,等待转债估值被动收敛及整体性价比的改善;择券上,仍围绕汽车、风光电储、军工等股市主线展开挖掘,相对更关注中等价格、股性不弱、正股盈利弹性相对较强的品种,坚决规避存在违约退市及业绩爆雷风险的主体及品种。

(三)海通固收

估值高位弹性削弱,机会来自于权益带、条款等。权益市场方面,反转或相对平缓,疫情影响下基本面回升较为艰难,股市底部形态复苏斜率可能较小。行业一方面关注疫后修复、稳增长及困境反转逻辑,另一方面当前新基建等成长行业弹性或更好,三季度后半段可逐步重视消费。条款博弈方面关注事中参与策略以及下修不到位等风险。标的关注苏银、江银,靖远,通22,隆22,裕兴,精工,珀莱,生猪养殖关注后周期例如兽药等,券商板块估值低位可关注机会。

三、未来观点

本周权益市场继续修复,转债指数在正股的驱动下上涨1.46%,但由于较高的转股溢价率,涨幅仍明显小于股市。从风格来看,本周依旧是偏股型转债(平价超过130)涨幅较好,同时随着监管对小盘券炒作的关注,本周小盘转债整体表现偏弱,上涨0.12%低于平均涨幅。本周转债成交量再度上行,创下今年以来新高,与前几周不同的是,本周非炒作券的成交也有明显提升,市场情绪回暖,关注度提高。

行业方面,随着油价再度突破120美元/桶,通胀预期持续,本周上游资源板块,采掘、有色金属等表现都相对较好。同时汽车以及光伏受疫情缓解与政策刺激等多重因素推动,本周继续领跑。钢铁、传媒、电子等板块表现相对一般,但钢铁及传媒主要与转债品种覆盖较少有关。

5月社融总量超出市场预期,虽然结构表现一般,但仍然向市场传递积极信号。同时,上月通胀数据也相对温和,对权益市场推动力较强。由于当前纯债机会成本偏低,同时优质且高息资产相对缺乏,难以满足配置需求,债券市场投资者对转债的配置需求依旧旺盛。当前宏观主线仍然关注海外加息周期,以及国内稳增长对冲经济下行周期。目前转债整体转股溢价率历史分位数在90%以上,估值性价比仍然不高,且绝对价格经过这两周的上涨,成长且股性较强的品种已开始脱离债底,保护较弱,因此整体策略依然以防守为主,配置集中在低价-高评级转债。同时随着疫情拐点出现,复工复产稳步推进,适当关注价格已回到合理区间的优质制造以及成长板块,增加组合弹性。

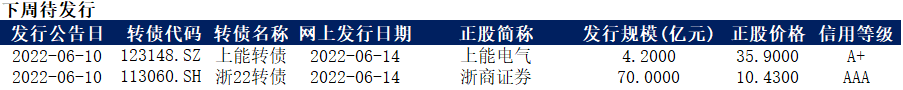

近期转债提前赎回情况较为频繁,需警惕强赎风险。关注下周浙22转债发行,发行规模70亿元,是近期发行规模较大的配置型转债品种。

四、转债发行日历

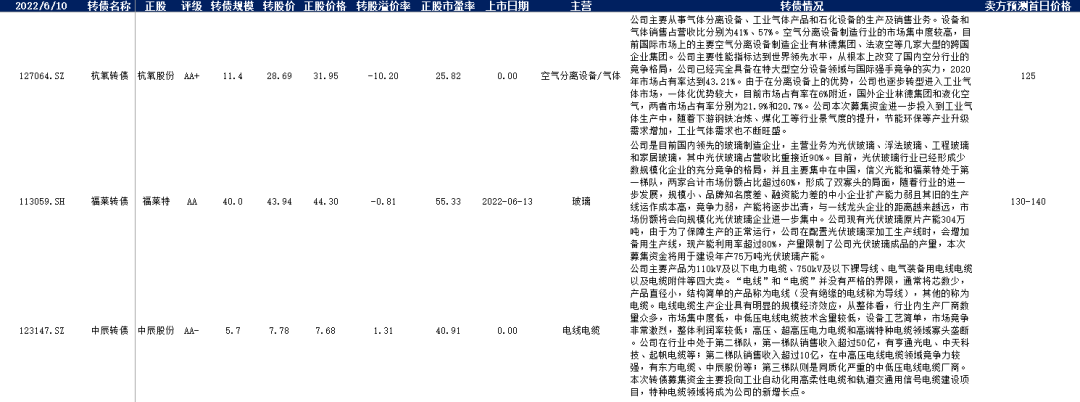

1. 近期待上市

2. 近期待发行

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-06-13 10: 12

2022-06-13 10: 11

2022-06-13 10: 10

2022-06-13 10: 09

2022-06-13 10: 03

2022-06-13 09: 51