不知不觉,距离2015年6月12日上证指数的5178点高位,已经7年。

每每此时(6月12日前后),总有媒体来盘点指数和基金的表现,继而得出“炒股不如买基金”的结论。

这个结论当然没说错。参考《证券时报》的统计,截至2022年6月10日,上证指数下跌近36%,2015年6月12日之前上市的A股公司中,仅390家上市公司股价7年累计回报为正(占比14.49%),同时更有六成A股公司股价腰斩;相比之下,期间超过六成权益基金产品赚钱。

但止步于“炒股不如买基金”这样一个结论显然远远不够。当我们在沪指5178点七周年之际盘点数据,更应该读到数据中的这些逆耳忠言。

如果不准备超长期持有,

那么起点非常重要

参考《证券时报》的统计结果,成立于2015年6月12日之前的公募基金产品合计有1265只权益类基金(只考虑股票型、混合型基金中的偏股基金,份额合并,下同)。其中92.33%的基金产品收益超过同期上证指数表现;833只基金近7年收益为正,占比65.85%。

换言之,7年之后,仍有超过三成的基金,其净值仍未超过彼时的高点。

7年不短,如果不巧在高点买入了这些基金(比例并不算很低),持有人的体验一定欠佳。这足以说明投资中起点的重要性。

当然,我们也和您提到过,可能是历史上投资运气最差的美国人Bob,一生只有四笔买入行为,每一次却都不偏不倚地被套在山峰(分别对应70年代和80年代的两次暴跌、美股互联网泡沫破裂和次贷危机)。但在42年之后的2015年,这四笔交易仍然为Bob总计赚到了980000美元,总收益率超过500%,年化收益率也达到了9%(详情请戳)。

Bob最终赚钱的秘诀是他的持有时间足够长(42年)。但大多数的A股投资者并不会像Bob那般耐心、更不会如此超长时间持有某款基金。所以,如果没有打算超长期持有,那么基金投资的“起点”——避免买在高处,就非常重要。

当然,我们无法预判市场的最高点,但市场的情绪与整体水温却是可感知的(下图为中泰资管风险月报对沪深300的评分)。在水温较高之际克制欲望,是避免长期亏损的第一步(最近一期的风险月报请戳)。

数据来源:中泰资管,数据截至2022年5月20日

高回报与低回撤很难兼得

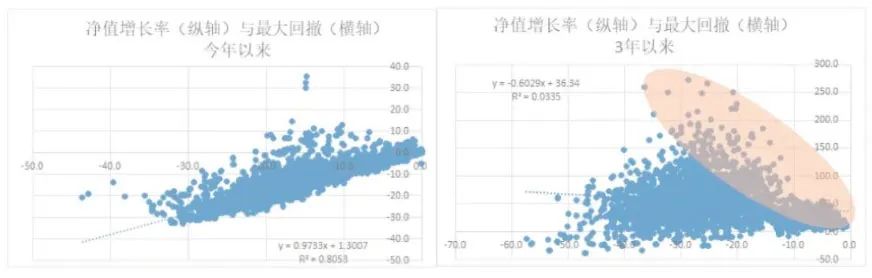

继续来看数据,还得把这两个数据放在一起看:一是,近7年间仅有33只基金最大回撤低于-10%且累计回报超50%;二是,79只实现翻倍的主动权益基金中,最大回撤中位数为-40%,其中有4只基金均经历过净值腰斩,最大回撤的修复时间最快用了461天,最长用了1640天。

7年累计回报50%所对应的年化收益约为6%左右,应该远低于权益类基金投资者的收益预期。但也仅有33只基金满足最大回撤低于-10%且累计回报超50%,相对于1265只基金的统计总量占比不足3%,足以说明高回报与低回撤很难兼得。

事实上,当我们在讨论高回报与低回撤的时候,涉及的是2个概念,一是回报(投资预期)、二是回撤(风险承受),合理且互为匹配二者,才是投资正确的打开方式。

何谓合理的预期?这七年间,仅有86只基金回报翻倍,占比不足7%(当然起点并不理想)。另外,美股的超级大牛股、 100年间股价上涨五十万倍的可口可乐,年化收益率是14%多一点;股神巴菲特持有可口可乐的34年中,年化收益率比这还低一些。

至于回撤,其实最大回撤并不是越小越好,要与获得的基金回报综合起来看才有意义。因为当我们把时间周期拉长时,会看到净值回报与最大回撤的相关性明显大幅减弱的现象(具体请戳)。但之所以建议您关注最大回撤这一点,是因为对自身风险承受能力的误判,会让我们在恐慌中做出错误的抉择。

以上数据截止2022/4/8,数据来源:wind、中泰资管,过往数据不代表未来收益

参考文章:《证券时报》——六成A股公司股价腰斩 超六成权益基金仍赚钱,刊发于2022年6月13日

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2022-06-13 19: 56

2022-06-13 19: 53

2022-06-13 19: 44

2022-06-13 19: 37

2022-06-13 19: 36

2022-06-13 19: 35