又是全面回血的一天!

四月底至今,在多重政策助力以及复产复工的带动下,A股市场走出了一波超预期的反弹行情,“赚钱效应”凸显,资金也在加速进场。

一根阳线改变信仰,当我们为行情回暖而狂喜时,也不要被一时情绪支配,今天小夏就来跟大家聊聊,在市场反弹过程中,我们可以做些什么?有哪些又是不该做的?

01

不为一时涨跌而焦虑

着眼公募基金长期投资的力量

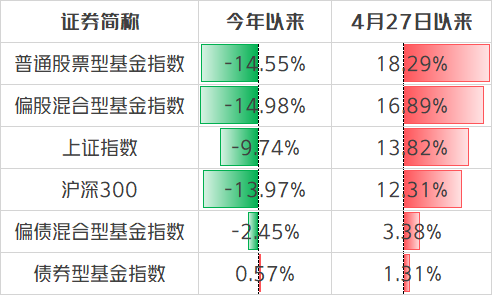

翻看今年以来各类基金及宽基指数表现,我们会发现,不少基金今年以来似乎跑输了大盘指数,只有债券型基金指数一枝独秀保持了正收益。

数据来源:Wind,截至2022/6/15,指数历史业绩不预示未来表现。

但是对比4月27日以来的反弹行情,剧情却又完全反转,权益类基金迅速抓住了这一波情绪修复行情,通过专业配置和主动调仓实现了更快的反弹,据中国基金报统计,截至6月15日,已有千余只主动权益基金收复失地,一些赛道类基金成为反弹“急先锋”,甚至反弹超过50%以上。

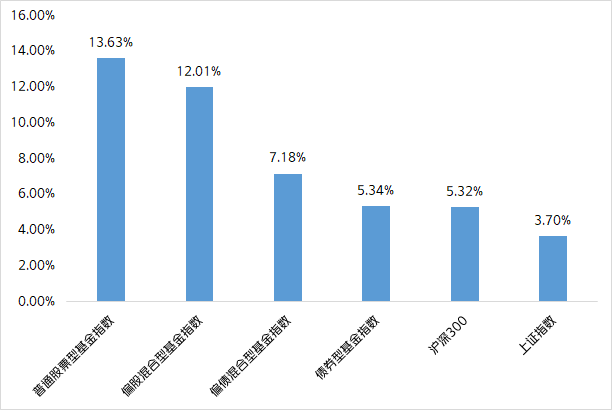

不管是年底以来的下跌,还是四月底以来的反弹,对很多人来说都可以用“猝不及防”来形容。面对短期的“疾风骤雨”,其实我们可以再多一些耐心和等待。数据显示,近十年来,无论是权益类基金还是债券型基金都创造了亮眼的年化回报,远超同期宽基指数表现,虽然市场有晴有雨,但相信公募基金会温柔以待。

数据来源:Wind,2012/6/16-2022/6/15,指数历史业绩不预示未来表现。

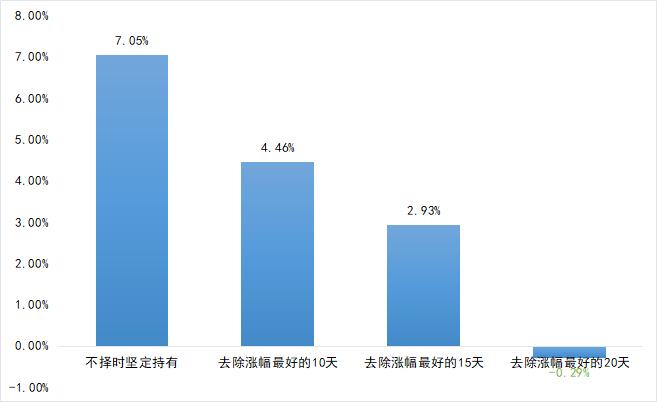

或许你的基金回血比较慢,但小夏也不建议你这个时候盲目切换基金,短期内频繁进出很有可能错过涨幅最大的那几天,从而错过一年中大部分的收益。以沪深300指数为例,测算过去20年不同区间的年化收益,如果错过涨幅最高的前20个交易日,年化收益将由持有不动的7%转为负数。

数据来源:Wind,2002/1/1至2021/12/31,指数历史业绩不预示未来表现。

02

不要盲目追涨

做能够提高投资胜率的事

市场超跌反弹,但是结构却分化明显,有的行业早已或接近收复失地,但是有的可能依然在等待风口。

数据来源:Wind

但是有些投资品类看上去“风光无限”,但是在积累了较高的涨幅之后,行业赛道已然拥挤,后期走势很有可能大起大落。所以这里也建议大家,不要轻易追涨,看见什么涨得快买什么,往往会导致盲目从众,买在高位在后期板块回调时被套。

事实上,真正能提升投资概率的买点,不是“追高”,而是“低买”。如果实在想参与一些热门板块的投资机会,也可以小额试水+逢跌买入的方式参与。投资应该量体裁衣,在自己可以承受的风险范围,做自己了解的投资,才更能保持投资耐心,避免陷入追涨杀跌的误区。

03

做好仓位管理

分散资产配置,提高风险抵御能力

任何时候,都要避免让自己陷入赌徒的境地。即便是你对于当前的市场多么信心满满,也要保持对市场的敬畏,永不空仓、永不满仓。

在个人资金和风险承受能力允许的情况下,或许可以考虑保持一定的仓位,在市场下跌时通过低位分批买入更低廉的份额,不断分摊成本。

同时在风格上做好搭配 ,分散于相关性较低的风格或板块,避免“同涨同跌”,抵御风险的能力会相对更强一些。

怎么看当前的A股市场?

尽管海外市场波动剧烈,但A股却延续了强劲的反弹趋势,走出独立行情。市场本轮反弹持续超预期,主要原因在于基本面和政策面趋势的持续向好,在风险偏好的提升过程中,赚钱效应驱动场外资金持续流入。

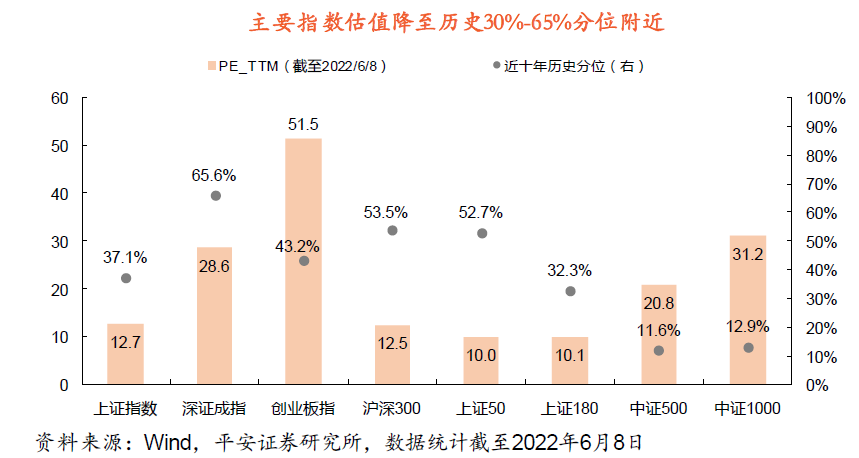

站在当前往后看,短期或有波折,中期大势保持乐观。A股走势核心要素仍在于内部,时间临近七月,市场将从情绪修复带来的普涨,转向中报业绩驱动引领的结构分化,后续可以关注上市公司中报情况。当前,主要宽基指数估值仍然处于历史偏低位置,权益资产仍然具有中长期配置性价比。

风云涌动的市场,鲜少有常胜将军,选择合适自己的产品,在别人不敢入场的时候勇敢,在耐心逐渐消磨时告诉自己要坚持……看起来都是非常“沉闷”的招数,但投资就是在这样“不起眼的坚持”中,步步进益,细水长流~

2022-06-17 19: 19

2022-06-17 19: 17

2022-06-17 19: 16

2022-06-17 19: 15

2022-06-17 19: 13

2022-06-17 19: 12