宏观经济方面,美联储6月FOMC确认加息75bp,通胀仍承压。美东时间6月15日,美联储公布加息75bp的利率决议,为1994年11月以来的最大幅度加息。大多数联储官员表示赞成(除了Esther L.George赞成加息50bp)。

在利率决议后的新闻发布会上,鲍威尔宣称,5月CPI数据及其他通胀预期数据是决定加大升息幅度的主因;同时强调将在7月会议上考虑加息75bp或者50bp,但75bp的加息幅度不会常态化。美国5月PPI同比增长10.8%,增速低于预期值10.9%和前值10.9%;核心PPI同比增长8.3%,增速也低于预期值8.6%和前值 8.6%。但PPI增速整体仍处于高位,体现出美国经济持续存在通胀压力。

零售环比意外下降,新屋开工大幅低于预期。美国5月零售销售环比意外下降0.3%,低于预期值0.1%,环比增长自2021年12月以来首次转负。4月数据被下修至0.7%。除汽车与汽油外,零售销售环比上升0.1%,不及预期0.4%。

美国消费者对商品的需求可能受到通胀影响正在放缓。5月新屋开工户数为154.9万套,为一年多以来的最低水平。预期值为169.3万套。新屋开工下降凸显了持续的供应链挑战以及抵押贷款利率上升导致销售下滑的影响。

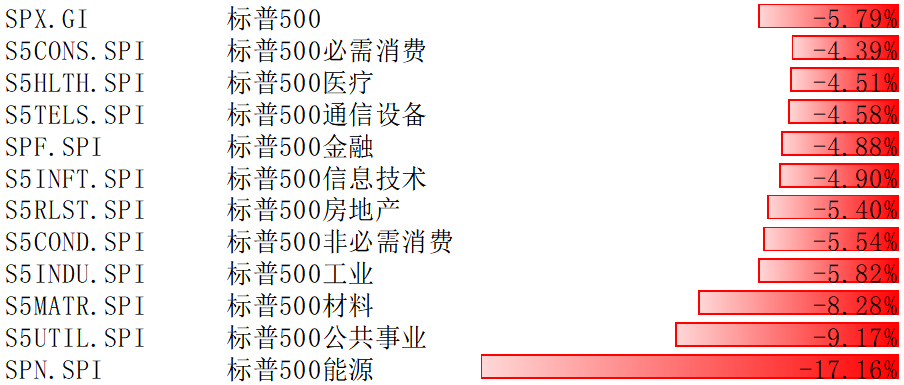

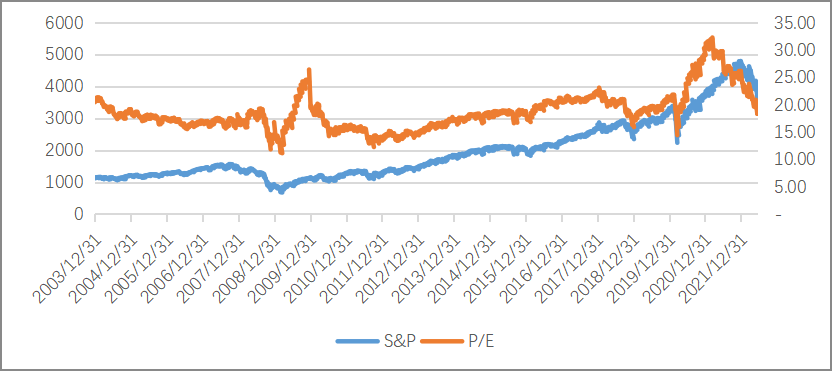

美股:美联储如期加息75BP,7月仍有可能继续加息75BP,连续加息以及刺激政策的退潮使得美国经济面临下行压力。往后看,打压通胀是美联储的首要目的,并可以在一定程度上牺牲经济表现,经济增长目标大幅下调,因此短期内资产价格的波动将更为剧烈。

当前美国企业盈利依旧表现稳健,下跌主要反映的是利率上涨带来的杀估值,如果后续加息导致经济减速,企业盈利下降,美股可能面临进一步调整的风险。

全球市场:全球股市流入;美股持续流入,日本、发达欧洲保持流出,新兴转为流入。

跨资产:全球股票市场流入,债券持续流出,货币市场转为流出。上周全球股票型基金流入166.21亿美元;债券基金流出规模扩大至184.95亿美元。货币市场转为流出501.28亿。

跨市场:美股继续流入,日本和发达欧洲保持流出,新兴市场转为流入。美股上周继续流入151.20亿美元,发达欧洲股市流出收窄至1.81亿美元,日本股市持续流出7.78亿美元,新兴市场转为流入18.06亿美元。

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品,博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

2022-06-22 19: 19

2022-06-22 19: 18

2022-06-22 19: 17

2022-06-22 17: 03

2022-06-22 16: 57

2022-06-22 16: 56