6.13-6.17

债市焦点

5月份,规模以上工业增加值同比实际增长0.7%,预期增-0.1%,前值增-2.9%;5月份,社会消费品零售总额同比下降6.7%,预期降7.6%,前值降11.1%。

统计局:5月份,70个大中城市中,新建商品住宅销售价格环比下降城市有43个,比上月减少4个;二手住宅销售价格环比下降城市有53个,比上月增加3个。

美联储FOMC最新利率决议,将基准利率上调75个基点至1.50%-1.75%区间,为1994年来最大幅度的加息。

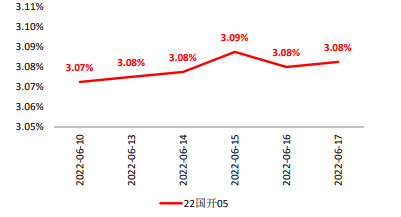

上周美联储如期加息75BP,并表示下月仍有可能加75BP或50BP。美联储加息后,海外债券市场波动加大,但国内债市收益率不仅未上行,反而小幅向下。上周后半周,国内高频数据显示一二线城市房地产销售回暖,引起债市投资者广泛讨论,有观点认为在各地“因城施策”力度逐步加码的情况下,房地产销售将持续复苏,但也有观点认为近期销售数据回暖只是疫情期间积压销量的一次性释放,后续仍不乐观。上周全周,中债国开1Y、3Y、5Y、10Y收益率分别持平、上行1BP、下行1BP、上行1BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2022.6.17

债市策略

基本面方面,上周后半周以来,国内高频数据显示一二线城市房地产销售回暖,背后部分推动力是疫情期间积压销量的一次性释放,但考虑到地方“因城施策”政策仍在陆续加码,且按揭贷款利率趋势下行,预计本轮房地产销售回暖有较大概率可以持续;相应的,6月份新增信贷内的中长期贷款部分也有望受到提振;债市需谨防上述情况对收益率带来的上行压力。

政策方面,5月曾要求各地、各部门稳增长增量政策“能出尽出”,因此进入6月以来稳增长新政策的推出密度降低。当前可以认为是前期稳增长政策效果的释放期、观察期,目前市场有预期将于7月份召开的政治局会议将会检视存量政策稳增长的效果,并决定后续政策力度的转向与否。

流动性方面,上周美联储如期加息75BP,并表示下月仍有可能加75BP或50BP,但在美联储本次加息时点前后,并未观察到我国资金面受到跨境资金流动的影响。近期我国银行间资金利率水平仍低于OMO利率的水平,这种状态能够持续到何时,可能取决于央行对经济回暖状态的确认。在7月中旬各项经济金融统计数据的披露时点,可能将是观察央行超宽松流动性政策是否收敛的重要时间窗口。

后市展望

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

2022-06-22 19: 20

2022-06-22 19: 19

2022-06-22 19: 18

2022-06-22 19: 17

2022-06-22 17: 03

2022-06-22 16: 57