张文琦 | 研究员

广发基金资产配置部

波士顿大学数理金融硕士,CFA。具备4年以上基金研究经验,对各类产品均有深入覆盖,擅长从多维度进行基金优选。

今年以来,投资者的情绪一直跟随着市场起起伏伏。近期A股反弹较大,让很多小伙伴快要忘记两三个月前“跌跌不休”的惊心动魄。

有小伙伴感慨:年初定的2022年小目标是“投资翻倍”,4个月后调整为“只求回本”,现在却又想追求“投资翻倍”了!

股市就像夏天的天气,上午晴空万里,转眼可能倾盆大雨。那么,面对转变如此之大的市场环境,投资者有什么应对方法呢?

今年的市场波动到底有多大?

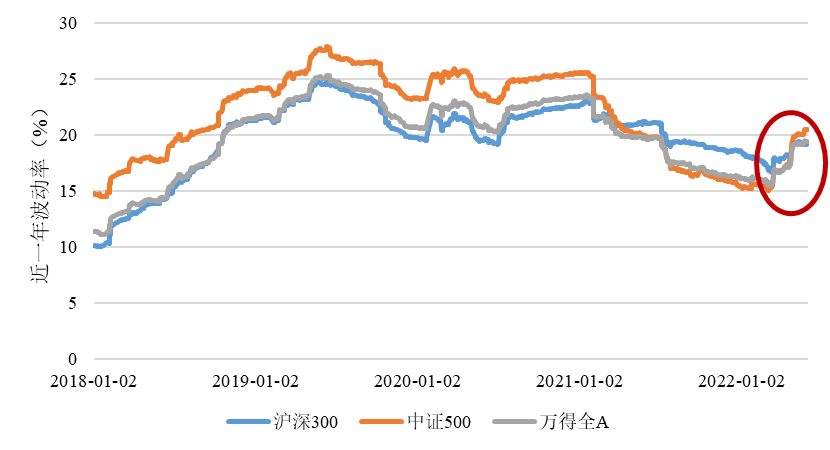

我们对主流宽基指数近一年的波动率进行了统计,发现今年以来,市场主流宽基指数的波动率均有明显抬头趋势。

图:市场主流宽基近一年波动率趋势

数据来源:Wind,统计区间为2017/1/1-2022/5/31

不仅如此,A股的行业轮动也在加快。

截至5月末,在2021年至今的17个完整月度中,有14个行业获得过当月收益榜第一名,分别覆盖了周期、制造、医药、消费、大金融等多个领域。投资者如果既要判断市场走势,又要押注行业板块,难度就更大了。

表:A股每月收益率Top3的行业

数据来源:Wind,统计区间为2021/1/1-2022/5/31

基金定投:震荡市投资利器

其实,市场波动带来的并不只有风险,也许还有机会。

定投正是利用了市场的波动性,通过严格的交易纪律,在不同的位置(尤其在市场低位时)坚持买入,争取拉低平均持仓成本。定投通常有以下优势:

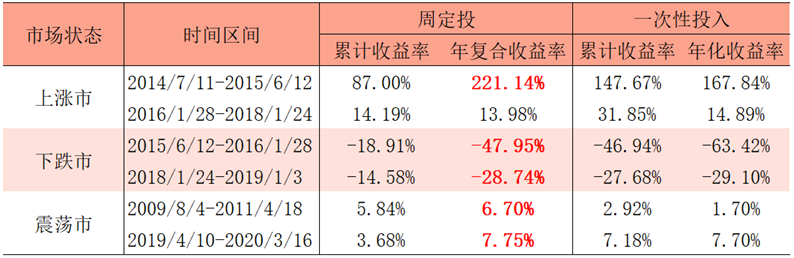

我们以中证偏股型基金指数为例,在处于上涨市、下跌市和震荡市的代表区间里,分别采用周定投和一次性投入的方式,测算其投资收益:

在下跌市和震荡市中,周定投的年复合收益均优于一次性投入,因为定投可以在下跌过程中,以更低的价格逐步积累筹码;

在上涨市中,虽然一次性投入的累计收益率高于定投,但定投的年复合收益与一次性买入的表现也相差不大,这是因为定投并不需要在初期就投入所有资金,资金的利用效率更高。

表:定投在不同市场环境下的表现

数据来源:Wind。累计收益率=期末总资金/累计投入资金-1,定投年复合收益率为根据周度投入资金及期末回报计算内部收益率并进行年化处理。图中数据为模拟情况下测算得出,实际收益可能与模拟收益存在差异。投资有风险,选择需谨慎。

俗话说,种一棵树最好的时间是十年前,其次是现在,基金定投亦然。

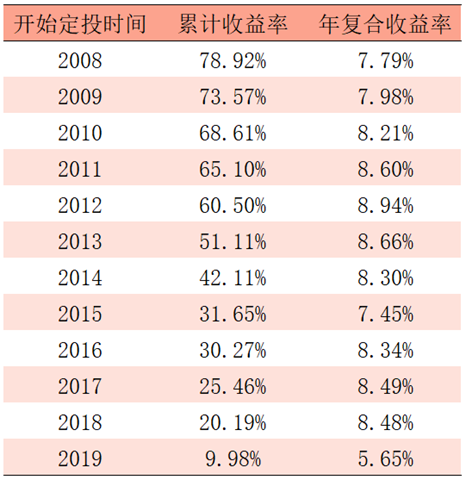

我们仍然以中证偏股型基金指数为例,统计从不同年份开始坚持周定投至今的收益率。结果显示,拉长时间来看,定投越早开始,长期获得的效果越好。

此外,定投可以淡化市场择时。即使从2015年6月12日的市场高点开始定投,持有至今的收益率也能达到31.05%,而同期一次性投入的收益率为-6.86%,定投优势明显。

表:从不同年份开始周定投至今的收益率

数据来源:Wind,统计区间为2008年1月1日-2022年5月31日。累计收益率=期末总资金/累计投入资金-1,定投年复合收益率为根据周度投入资金及期末回报计算内部收益率并进行年化处理。图中数据为模拟情况下测算得出,实际收益可能与模拟收益存在差异。投资有风险,选择需谨慎。

对市场变化,投资者的焦虑情绪会促使其做出频繁申赎、追涨杀跌等非理性行为,而定投可以通过严格的投资纪律,调整投资者面对市场下跌时的心态,帮助投资者克服焦虑。

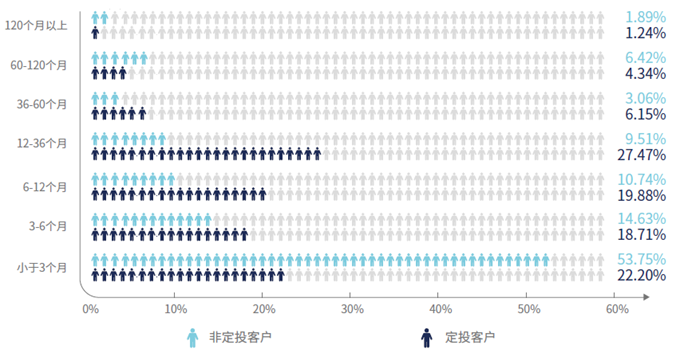

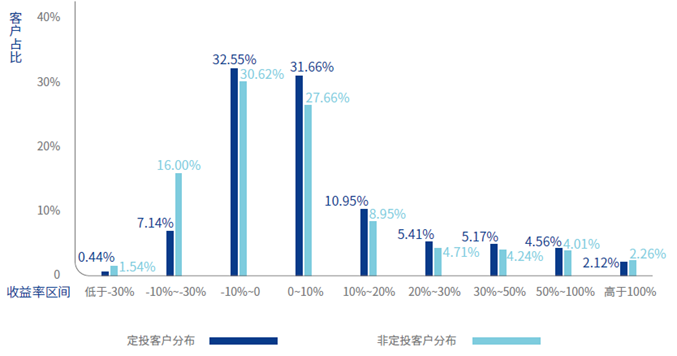

根据《公募权益类基金投资者盈利洞察报告》,定投有助于拉长客户的持仓时间,提升客户盈利水平:

在非定投客户中,仅有20.88%的人能坚定持有一年以上,而在定投客户中,这一比例明显提升至39.21%;

在定投客户中,出现亏损超过10%的比例仅为7.58%,大幅低于非定投客户的17.54%。

图:定投客户与非定投客户持仓时长对比

图:定投与非定投客户的盈利分布

数据来源:《公募权益类基金投资者盈利洞察报告》,2021年10月

风险提示:

超级定投家基金投顾组合策略的风险等级为中风险(R3),适合C3-稳健型、C4-稳健偏进取型、C5-进取型投资者,请投资者选择符合自身风险承受能力、投资目标的产品。

投资者应当充分了解定投和零存整取等储蓄方式的区别。定投是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

市场有风险,投资需谨慎。广发基金将依照诚实守信、谨慎勤勉、投资者利益优先的原则提供基金投顾服务,但不保证各投顾组合一定盈利,也不保证最低收益,不对客户投资收益状况或本金不受损失做出任何承诺,投资风险由客户自行承担。基金投顾服务的过往业绩并不预示其未来业绩表现,为其他客户创造的收益并不构成业绩表现的保证。

基金投顾服务不同于基金产品销售业务,其收费模式与基金产品销售存在较大差异。基金投顾机构可以接受客户委托,按照基金投顾服务协议约定向其提供基金投资组合策略建议,并直接或者间接获取经济利益。客户应充分了解基金投顾服务协议关于收费模式、费用组成、费率水平、计提方式等的安排。投资者应自行阅读《基金投资顾问业务服务协议》《风险揭示书》《组合策略说明书》等产品法律文件,自行作出投资选择。

基金投顾服务的一般风险揭示:

(一)基金投顾机构提供的基金投资组合策略建议具有市场风险、信用风险、流动性风险、法律风险以及其他投资风险等。

(二)基金投顾机构按照客户的投资目标、投资期限、投资需求、风险承受能力、风险收益偏好等因素,提供不同基金投资组合策略建议,不同基金投资组合策略建议会产生不同的风险收益特征。

基金投顾机构向客户提供基金投资组合策略建议的风险特征与客户购买单只基金不同,可能存在基金投资组合策略成分基金风险等级高于基金投资组合策略风险等级的情况。

(三)因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。

管理型基金投顾服务的特有风险揭示:账户管理风险、调仓风险、技术风险、机构风险、账户冻结风险等,详见《风险揭示书》。

2022-06-24 18: 19

2022-06-24 18: 17

2022-06-24 18: 13

2022-06-24 18: 12

2022-06-24 18: 10

2022-06-24 18: 08